En estos días los compradores han vuelto a los mercados de renta variable, tanto europeos como americanos, alternando también jornadas de tomas de beneficios. El mercado va ajustando sus expectativas en puntos clave como son el esperado plan de estímulo en EEUU y las negociaciones en torno al acuerdo comercial del Brexit, y con foco ya en las elecciones americanas con el añadido de que en las últimas horas Trump ha anunciado su positivo en Covid-19. En los mercados de renta fija se han acentuado las compras, más centradas esta vez en el bono alemán lo que confirma la importancia de la diversificación para optar a diferentes fuentes de rentabilidad potencial y del horizonte temporal. En datos económicos, han primado las sorpresas positivas.

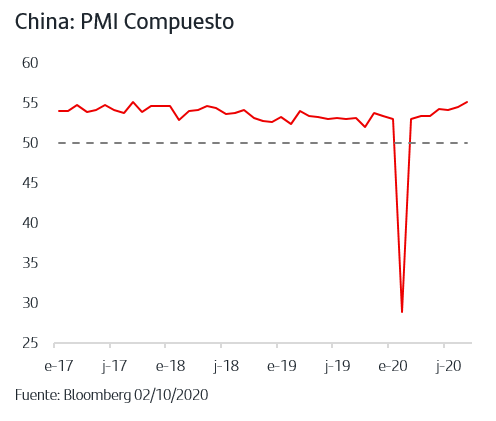

1. China continúa acelerando su recuperación

Los PMIs de China de septiembre han sido sin duda una fuente de buenas noticias ya que van un paso más allá de la recuperación en V y apuntarían aceleración de su crecimiento para próximos meses. A esta lectura global se suma además que la componente de Exportaciones ha tenido incluso mejor comportamiento. Además del impulso que ello supone para la economía china, mostraría que hay recuperación del comercio internacional en la medida en la que otros países están importando producción china.

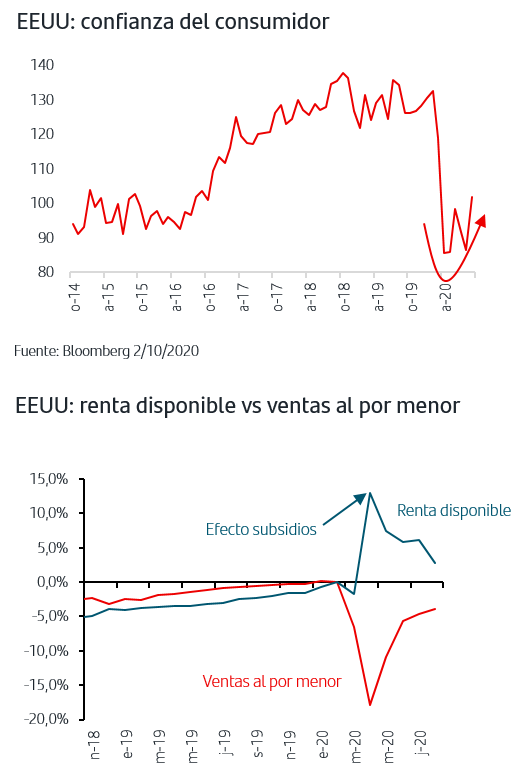

2. A la espera de avances para nuevos estímulos fiscales en EEUU

Durante la semana han aumentado los contactos de alto nivel entre republicanos y demócratas pero lo cierto es que no consiguen concretar una propuesta conjunta. En este contexto de compás de espera, la buena noticia ha estado en el dato de la confianza del consumidor americano de septiembre que ha subido muy por encima de lo previsto. Por un lado, la percepción general apuntaría que quizás finalmente los estímulos se retrasen hasta que se celebren las elecciones presidenciales, pero también al “colchón” de que dispone la economía en cuanto al ahorro de las familias. Así, y a diferencia de crisis anteriores, el análisis de los últimos datos publicados muestra que el ahorro de las familias americanas habría aumentado a un ritmo récord desde el pasado mes de marzo. Así, la renta disponible, aunque penalizada por la finalización del grueso de los subsidios en julio, dispone de dicho colchón de ahorro para apoyar la trayectoria del consumo privado en próximos meses.

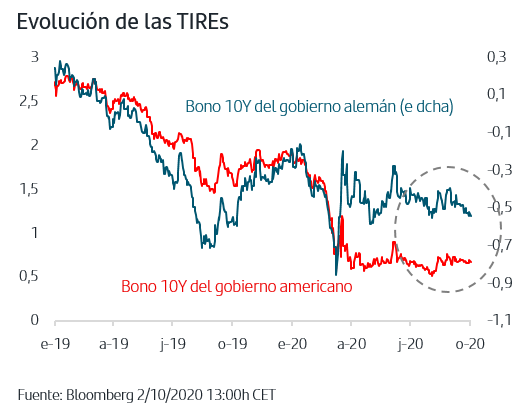

3. Las compras en renta fija se extienden al bono del gobierno alemán

El buen comportamiento de los bonos de los gobiernos de Zona Euro no solo sigue siendo la tónica sino que en estos días ha sido más marcado en el bono del gobierno alemán. Su TIR se ha reducido hasta el -0,55%, en la parte baja del rango lateral en el que viene moviéndose. La moderación en el ritmo de crecimiento de la Zona Euro, el aumento de contagios en Europa y jornadas de tomas de beneficios en las bolsas han reavivado el flujo comprador hacia el activo refugio europeo.

Asimismo, el apoyo institucional vía compras del BCE y vía el programa Next Generation EU de 750MMn€ sigue dando sostén al buen comportamiento de los bonos de gobiernos periféricos que continúan reduciendo TIR sin verse penalizados por el entorno actual menos favorable a los activos de riesgo.

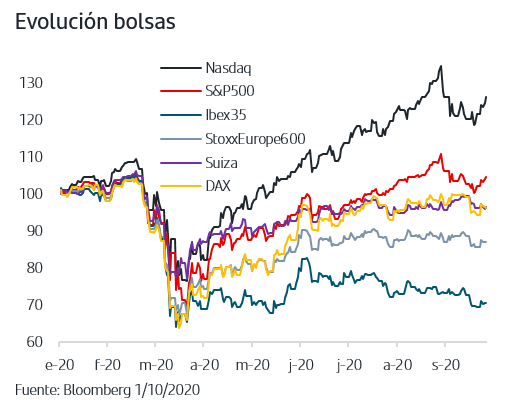

4. Las compras volvieron a las bolsas, alternando jornadas de tomas de beneficios

El cierre de semana está quedando marcado por el anuncio de Trump de su contagio de Covid-19 lo que genera hoy cierta volatilidad en los mercados. Todo ello sin perder de vista que en la semana las bolsas europeas y americana acumulaban subida por encima del +2%. Este buen comportamiento de los índices, sin que se hubieran producido avances concretos en la negociación del plan fiscal americano, vendría a mostrar que el mercado está internalizando una probabilidad muy baja de que se consiga antes de las elecciones. Los datos económicos publicados señalan que la recuperación sigue en marcha y que el consumo americano “puede” gestionar este retraso de estímulos y apoyarse en el ahorro generado. En este contexto y con los tipos de interés en mínimos, el apetito por la diversificación incluyendo activos de riesgo como la renta variable se mantiene.

Los mercados de renta variable han continuado con la mejora iniciada a finales de septiembre y progresivamente han recuperado terreno. Una vez más, el mercado americano ha destacado al alza en este movimiento. El anuncio de ayer de Trump de su contagio de Covid-19 genera hoy cierta volatilidad en las bolsas, en el contexto de la reciente subida superior al +2%, y a un mes de las elecciones presidenciales. Los inversores seguirán vigilando la trayectoria de las encuestas de intención de voto sin perder de vista cualquier novedad en las negociaciones fiscales. En la Zona Euro, la percepción es de acercamiento de posturas en torno al Brexit lo que ha contribuido al buen tono de las bolsas. La semana que viene conoceremos la producción industrial de agosto en Alemania y será un buen barómetro para poder calibrar el ritmo de la recuperación.

En medio de este escenario en el que persisten las incertidumbres, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.