Las nuevas medidas restrictivas en países europeos coincidiendo con la decisión de Johnson&Johnson de suspender los ensayos de su vacuna y la cada vez menor visibilidad para un acuerdo fiscal en EEUU han penalizado el sentimiento inversor estos días. En la semana también ha habido noticias positivas: se prolongan las negociaciones comerciales del Brexit y el FMI ha revisado al alza el escenario mundial para 2020. Los compradores vuelven hoy a las bolsas europeas pendientes a su vez de los resultados empresariales que se van publicando. En el mercado de bonos las compras llevan la TIR del Bund hasta el -0,62%.

1. Los contagios aumentan en EEUU y en Europa

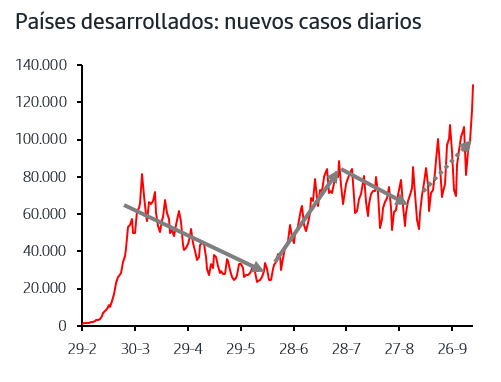

La tendencia a la baja que venían registrando los nuevos casos diarios de contagios en los países desarrollados se vió interrumpida a mediados de septiembre y desde entonces ha girado al alza y está ganando ritmo a medida que avanza el mes de octubre.

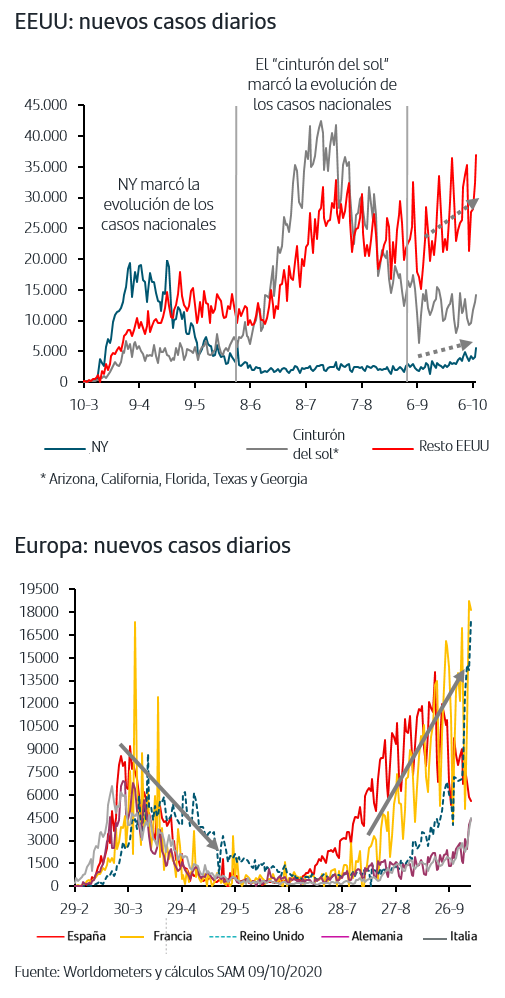

El desglose de los datos muestra que dicha tendencia al alza inicialmente respondió al aumento de casos en Europa pero en las últimas semanas los datos de EEUU muestran que allí también se está produciendo un repunte que, en principio, parece ligado en gran medida a la evolución en el estado de Nueva York.

En el caso de Europa, los mayores repuntes se venían concentrando en Francia, Reino Unido y España mientras que en Italia y Alemania la evolución estaba mucho más contenida, pero recientemente está ganando ritmo. Esta situación está teniendo su reflejo en las decisiones de los gobiernos nacionales y locales de implementar nuevamente medidas de restricción de actividades. Si bien no son comparables a los confinamientos de marzo-abril, el impacto en el sector servicios está siendo notable como ya reflejaban los indicadores adelantados PMIs de septiembre en todos los países de la Zona Euro.

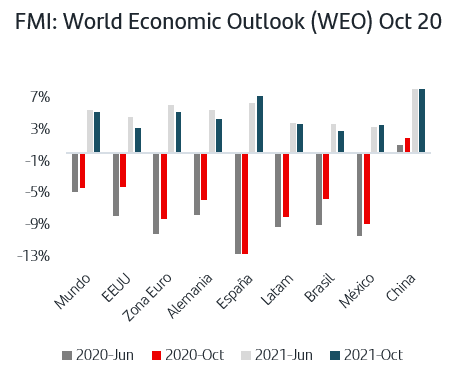

2. El FMI revisa al alza sus previsiones

La tradicional reunión anual del FMI de Octubre ha traído consigo la actualización de sus previsiones económicas y, por primera vez desde que comenzó la pandemia, la revisión del 2020 ha sido al alza. En algunos casos ha sido sustancial, como en EEUU para el que espera una recesión de “tan solo” el -4,3% frente al -8% que estimaba en junio. En la Zona Euro, las noticias también son positivas ya que, de media revisa al alza en +2% tanto el crecimiento de la Zona como el de los principales países. El más significativo es Francia a la que añade +2,7% y rebaja su recesión a un -9,8%. La excepción en el conjunto de los países desarrollados ha sido para la economía española para la que ha mantenido el pronóstico de un -12,8%. En el caso de Latam, también se registra mejora y especialmente en Brasil donde la recesión prevista pasa a ser del -5,8% frente al -9,1% estimado en junio. En el caso de México la recesión se minora del -10,5% al -9%.

En cuanto a China, el único país para el que el FMI prevé crecimiento este año, las noticias siguen siendo positivas y de hecho el WEO destaca su contribución a la reactivación mundial y especialmente al comercio internacional. Los datos de septiembre recogen un aumento de sus exportaciones del +9,8% y sitúa la media de tres meses en el nivel más alto desde 2018. Aún más relevante, las importaciones registraron ya crecimiento positivo, un factor clave para la trayectoria de los precios de las materias primas.

3. Mnuchin aleja la posibilidad de acuerdo fiscal

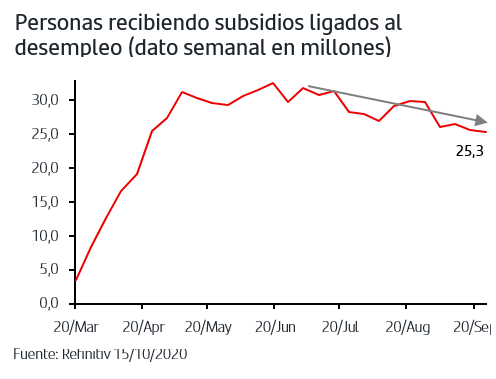

El Secretario del Tesoro americano, Mnuchin, declaraba el miércoles que es muy difícil que se consiga acuerdo en medidas fiscales antes de la fecha electoral. De ser así, no abría posibilidad de nuevas medidas antes de febrero ya que a la incógnita de cómo queden los equilibrios de partidos tras las urnas, se unen los plazos legales y las nuevas Cámaras no se constituirían hasta febrero. En este contexto, el dato semanal de peticiones de desempleo publicado el jueves que superó previsiones y repuntó hasta las 890.000 fue un jarro de agua fría adicional. Del desglose de los datos se desprende que actualmente hay más de 25 millones de personas recibiendo subsidios ligados al desempleo cifra que está teniendo una reducción muy gradual desde los máximos registrados en junio. Así, y a pesar del colchón de ahorro de que disponen las familias americanas, la necesidad de que se apruebe el CARE2 es clara.

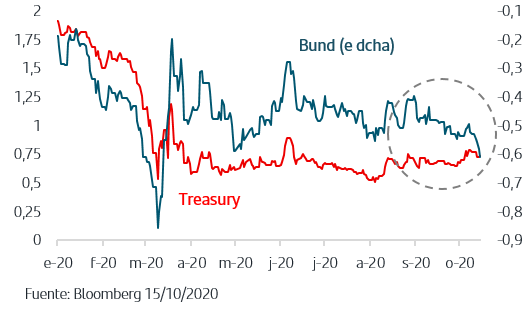

4. Nuevos mínimos históricos en la TIR del bono italiano y la del Bund cede a -0,62%

La tendencia compradora en bonos de gobiernos Zona Euro sigue su curso. La TIR del bono italiano a 10 años iniciaba la semana anotando nuevo mínimo histórico en +0,65% y, ante el aumento de contagios, los flujos se han dirigido también al Bund y su TIR ha cedido hasta el -0,62%, niveles de mediados del pasado marzo. En el caso del Treasury la cesión no ha ido más allá del +0,73% ya que en el mercado está pesando más el liderazgo de Biden en las encuestas electorales.

5. El aumento de restricciones penaliza más a las bolsas europeas

El hecho de que las medidas restrictivas estén siendo más fuertes en Europa, el ritmo más rezagado en su reactivación económica frente al que registra la economía americana y el mayor sesgo hacia los sectores cíclicos y las actividades afectadas por las restricciones en sus índices bursátiles hace los días de ventas sean más marcados en las bolsas europeas. Además, las ganancias acumuladas desde la última semana de septiembre se habían concentrado en la parte más cíclica del mercado, lo que acentúa que estos sectores concentren las tomas de beneficios en las jornadas de ventas. No obstante, no hay que perder de vista que los compradores siguen presentes en el mercado como reflejan las subidas que hoy registran los índices en la mañana europea. La semana que viene ganará ritmo la temporada de publicación de resultados del 3ºT y los inversores vigilarán no solo las cifras pasada sino las previsiones que ofrezcan para próximos meses recordando que en el trimestre anterior tuvieron sesgo favorable.

Las noticias de la evolución de la pandemia han penalizado el sentimiento inversor en algunas jornadas pero no impiden que también se impongan las compras en otras, como sucede hoy en la mañana europea. El refugio se concentra en los bonos de gobiernos Zona Euro mientras que en EEUU la tendencia del Treasury vendría más marcada por la evolución de los sondeos electorales. La semana que viene se publica el PIB del 3T de China y todo apunta que confirmará las buenas previsiones que el FMI establece para esta economía. En la Zona Euro la atención estará en los PMIs de octubre y sobre todo en la parte de Servicios, la más afectada por las medidas restrictivas.

En medio de este escenario en el que persisten las incertidumbres, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.