Mercados • Tus inversiones • Agenda

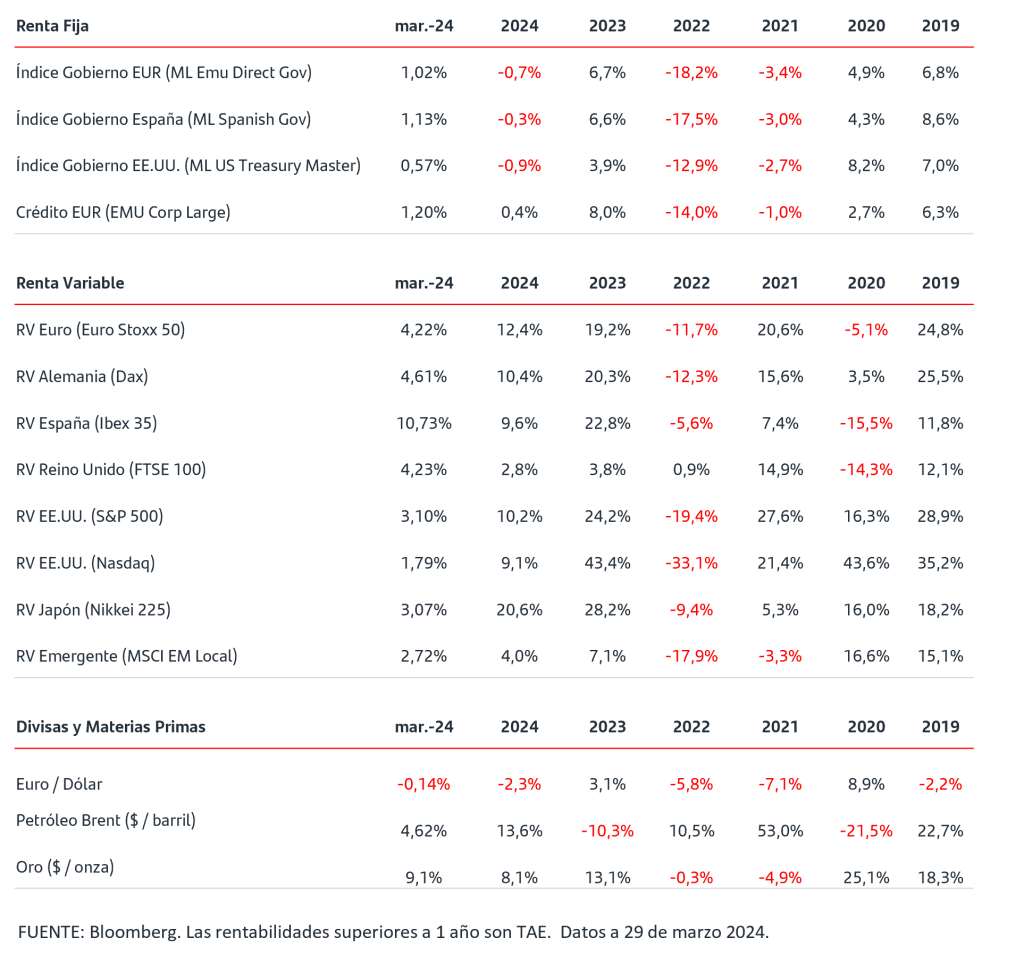

- El mes de marzo finalizó con subidas en los principales índices de renta fija y renta variable. La resiliencia del crecimiento económico, las buenas perspectivas para los beneficios empresariales y las expectativas de que los Bancos Centrales bajarán tipos han impulsado a las bolsas durante el mes y los principales índices de Europa y EEUU cerraron marzo anotando máximos históricos.

- En los mercados de renta fija marzo ha sido un mes de ganancias en los principales índices de referencia y de retroceso en las TIRES de los bonos de gobiernos alemán y de EEUU. El comportamiento de los bonos emitidos por empresas europeas, crédito IG, también fue positivo y la TIR media de referencia del bono IG a 2 años cerró el mes en el 3,63%.

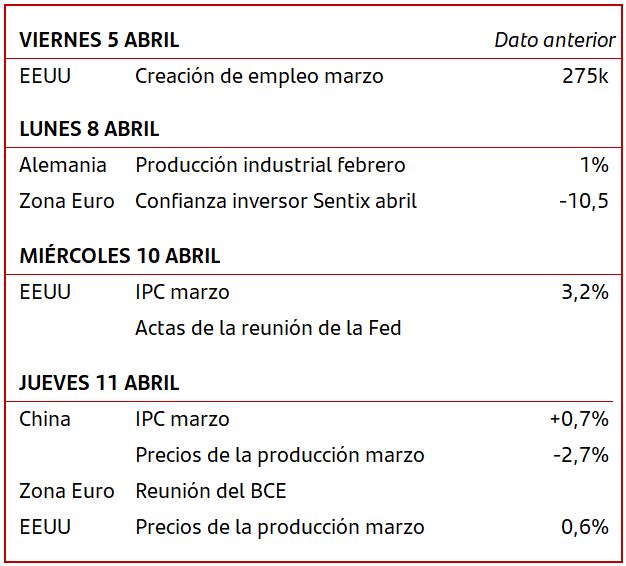

- La atención de los inversores en las primeras jornadas de abril se ha dirigido a los datos de precios de marzo en la Eurozona: la inflación general se moderó más de lo previsto al 2,4% con la subyacente situándose en el 2,9% desde el 3,1% de febrero. En EEUU, los datos de confianza empresarial medidos por los ISMs sorprendieron al alza en marzo en la parte de manufacturas y recuperaron la zona de 50, nivel que indica ligera expansión del sector y que no alcanzaba desde octubre de 2022.

- La OPEP+ anunció que mantendrán los recortes voluntarios de producción de petróleo, en torno a -2Mnb/día, y que valorarán tomar medidas adicionales. El precio del crudo Brent se sitúa en la zona de los 89$/barril, niveles de finales de octubre de 2023.

¡Da un salto de calidad en renta fija! Deuda Corporativa Grado de Inversión, tu mejor aliada!

Diversifica tu cartera de inversión, pudiendo asumir un mayor nivel de riesgo y duración en busca de un mayor potencial de rentabilidad.

¿Qué es la deuda corporativa?

Se llama deuda corporativa a la deuda que emite una empresa y que pone en circulación en el mercado para fomentar su crecimiento a través del capital que recaude al comercializar la misma entre los inversores. De este modo las empresas obtienen liquidez y financiación para sus fines comerciales.

Los bonos o las letras del tesoro que emiten los estados están respaldados por gobiernos de países, mientras que los bonos corporativos dependen del devenir de una empresa que desarrolla su desempeño dentro de un ámbito privado. La rentabilidad (el interés) ofrecida por unos u otros dependerá de la solvencia y solidez de cada entidad ya sea pública o privada.

La clasificación más relevante para estos instrumentos, a efectos de gestión de activos, es la que viene dada por su rating. Tanto la deuda de las empresas, como la de los bonos de gobierno suele tener un rating, excepto algunas excepciones. Este rating se puede considerar como un ranking de calidad crediticia, una calificación de riesgo de impago, por lo que a mayor riesgo deben ofrecer mayor rentabilidad y viceversa.

Así, la deuda corporativa puede ser calificada como Investment Grade o con grado de inversión, que corresponde a las emisiones de mayor solvencia de grandes compañías y Non Investment Grade que agrupa compañías con mayor riesgo hasta las especulativas o de Alto Rendimiento o High Yield que corresponde a la emitida por compañías con un grado de solvencia más discutible. Evidentemente, a menor grado de solvencia, menor rating, mayor riesgo y mayor posible rentabilidad.

¡Da un salto de calidad! Busca el equilibrio en tu cartera.

La renta fija corporativa de grado de inversión puede desempeñar un papel fundamental a la hora de aportar equilibrio y capacidad de resistencia como elemento básico de la asignación a renta fija en el marco de una cartera de inversión equilibrada.

La clase de activo representa una alternativa complementaria a la deuda soberana de los mercados desarrollados, ya que puede ofrecer, en algunos casos, una mayor generación de rentas y una rentabilidad superior, así como preservación del capital y diversificación con respecto a la renta variable.

En nuestra opinión, la renta fija cumple cuatro funciones principales en una cartera equilibrada:

- Generación de rentas: Los bonos suelen generar unos flujos de rentas más explícitos y predecibles en forma de cupones que las acciones, siempre que el emisor siga siendo solvente.

- Preservación del capital: Los bonos, aunque no están exentos de riesgos, suelen ser una opción de inversión más conservadora dentro del universo de activos existente. En el contexto actual de mercado, la atención se dirige hacia las perspectivas de bajada de tipos para la segunda mitad del año. Los fundamentales corporativos están acompañando, lo que impulsa y da capacidad de resiliencia a las compañías de grado de inversión, gracias a su perfil de mayor duración y a su menor riesgo de impago en comparación con la de alto rendimiento (high yield).

- Diversificación con respecto a la renta variable: La deuda corporativa de grado de inversión, al igual que el resto de activos, no está exenta de riesgos pero puede ofrecer diversificación con respecto a la renta variable, considerándose un integrante más de una cartera de inversión equilibrada para aquellos inversores más conservadores enfocados solo en renta fija y que no quieren exponer su patrimonio a bolsa, pero si participar de emisiones de deuda de empresas solventes y de alta calidad.

- Protección de la inflación: Los mercados de crédito han registrado un importante reajuste de precios, fundamentalmente a causa de la subida de tipos de interés, más que por el aumento de los diferenciales. La inflación ha aumentado hasta alcanzar los niveles más altos de las últimas décadas en los mercados desarrollados, y los principales bancos centrales han tratado de controlarla de formas cada vez más agresivas, eliminando de manera gradual sus medidas de estímulo y subiendo los tipos de interés. El conflicto entre Rusia y Ucrania también ha contribuido a la acusada volatilidad que ha registrado el entorno macroeconómico. Sin embargo, todo ello ha provocado una mejora significativa de las valoraciones, que ahora ofrecen a los inversores una oportunidad atractiva.

Estas funciones pueden ser útiles para cumplir nuestros objetivos de inversión o para contribuir a que nuestra cartera muestre una mayor capacidad de resistencia cuando la volatilidad se interponga en los mercados. Las características de la deuda corporativa de grado de inversión la convierten en una clase de activo ideal para cumplir la mayoría de estas funciones de manera simultánea en una cartera de inversión equilibrada. Así, podría convertirse en el elemento principal de renta fija de una cartera. La deuda corporativa de grado de inversión representa una combinación o alternativa atractiva a la deuda soberana de los mercados desarrollados, ya que puede ofrecer una mayor generación de rentas y una rentabilidad superior, así como preservación del capital y diversificación con respecto a la renta variable.

Los inversores deberían aprovechar los elevados tipos de interés actuales para intentar optimizar los rendimientos antes de que se produzcan recortes de tipos, al tiempo que añaden duración para diversificarse en caso de un entorno de aversión al riesgo o de un aumento de la volatilidad, dónde la cuidadosa selección de compañías y sectores sigue siendo crucial.

¡Da un salto de calidad en Renta Fija!

Santander PB Target 2026 3 – Santander Asset Management España

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.

Santander Asset Management, S.A., SGIIC. Todos los derechos reservados.