• Los datos de abril en EEUU reflejan fortaleza del consumo privado y de la inversión empresarial en claro contraste con las fuertes caídas que han registrado en China por el impacto de los confinamientos.

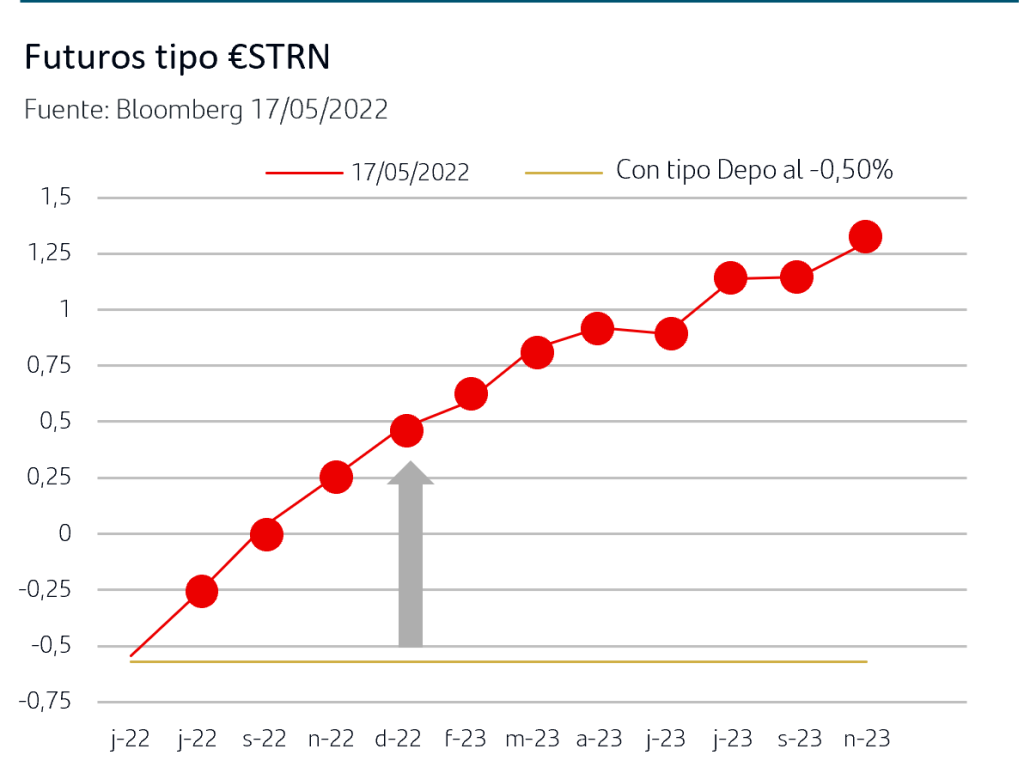

• El mercado eleva hasta el +0,50% la previsión sobre el tipo Depo a diciembre. Sin embargo, continúan las compras en los tramos largos de las curvas de tipos en las jornadas de fuertes caídas en las bolsas.

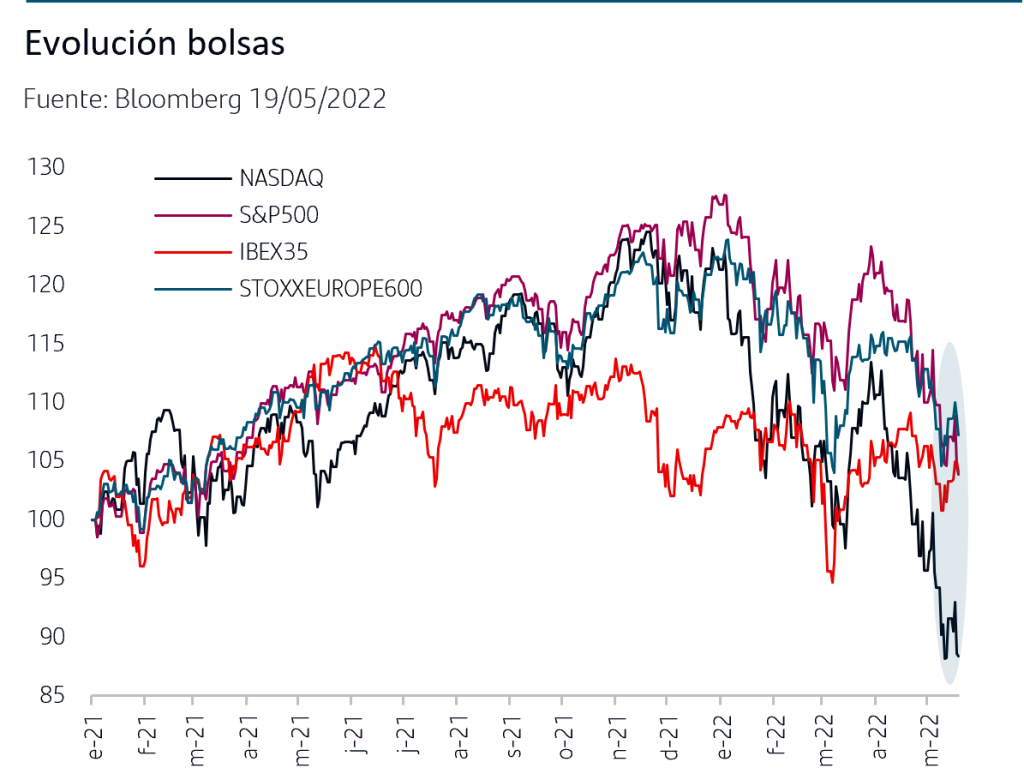

• La decepción en los resultados de algunas de las grandes distribuidoras de EEUU ha provocado caídas adicionales en las bolsas, sin bien las europeas mantienen mejor comportamiento relativo que la bolsa de EEUU.

1. EEUU: fortaleza del consumo privado y de la inversión empresarial

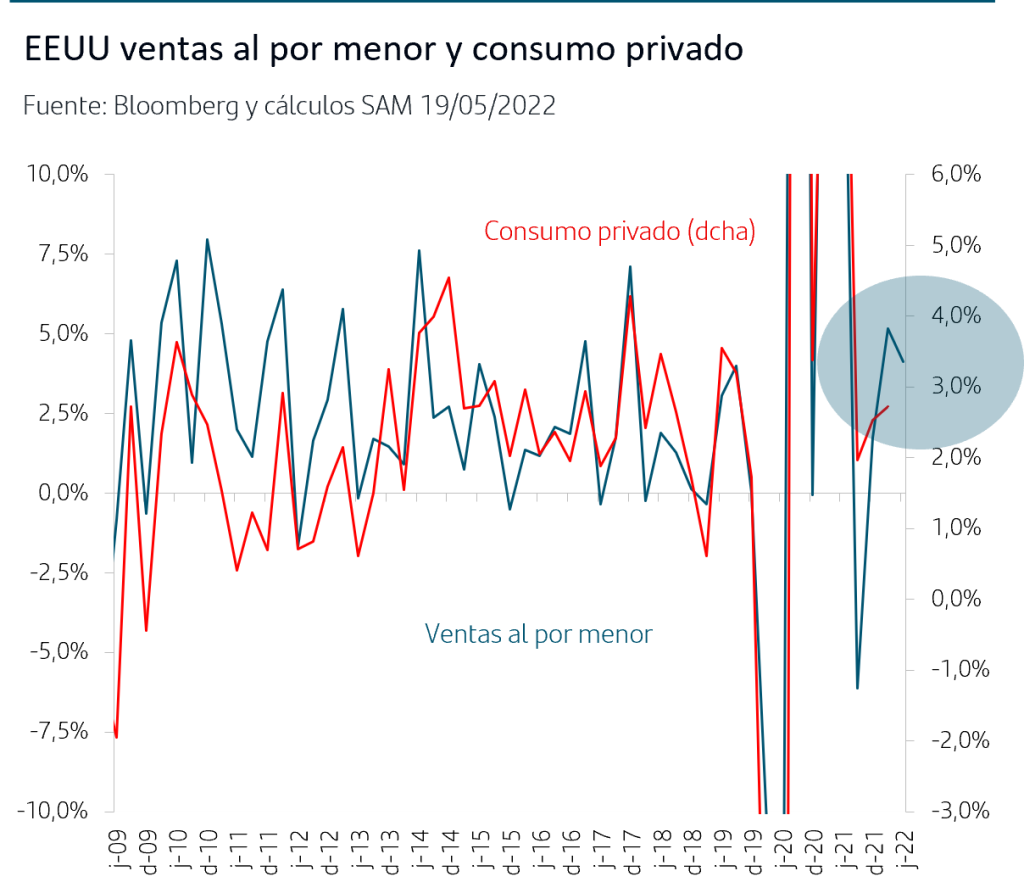

Los datos de abril han mostrado que la economía de EEUU está creciendo durante el 2T22 a un ritmo superior al que venía estimando el consenso. La principal sorpresa positiva ha estado en las ventas al por menor ya que al crecimiento del 0,9% registrado en abril se ha sumado la fuerte revisión al alza del dato de marzo, al 1,4% desde el 0,5% publicado inicialmente. Así, incluso si las ventas al por menor no crecieran durante el resto del trimestre, estarían apuntando un sólido ritmo anualizado de entre el +3% y el +4% para el consumo privado del 2T22.

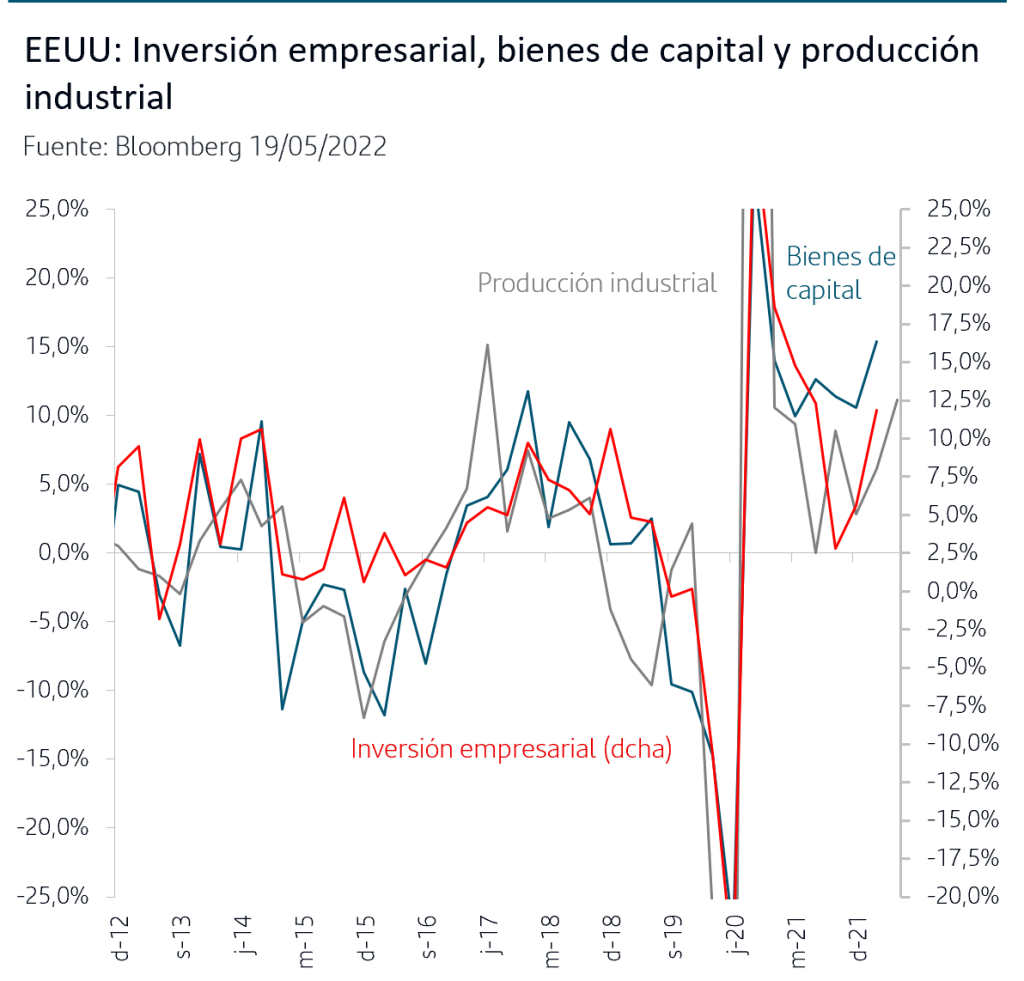

El otro componente clave del PIB, la inversión empresarial, también tuvo muy buen comportamiento en abril con un avance del 1,1% frente al 0,5% que esperaba el consenso. Además, la producción de bienes de capital aumentó también un 1,1% lo que apuntaría que la inversión continúe creciendo por encima del 10% anualizado en este trimestre.

Otro dato positivo fue la producción de vehículos que creció por segundo mes consecutivo y ha conseguido finalmente situarse por encima de los niveles pre-pandemia. En este sentido, se abre la incógnita del impacto que los confinamientos en China puedan volver a tener sobre las cadenas de suministros en el sector autos.

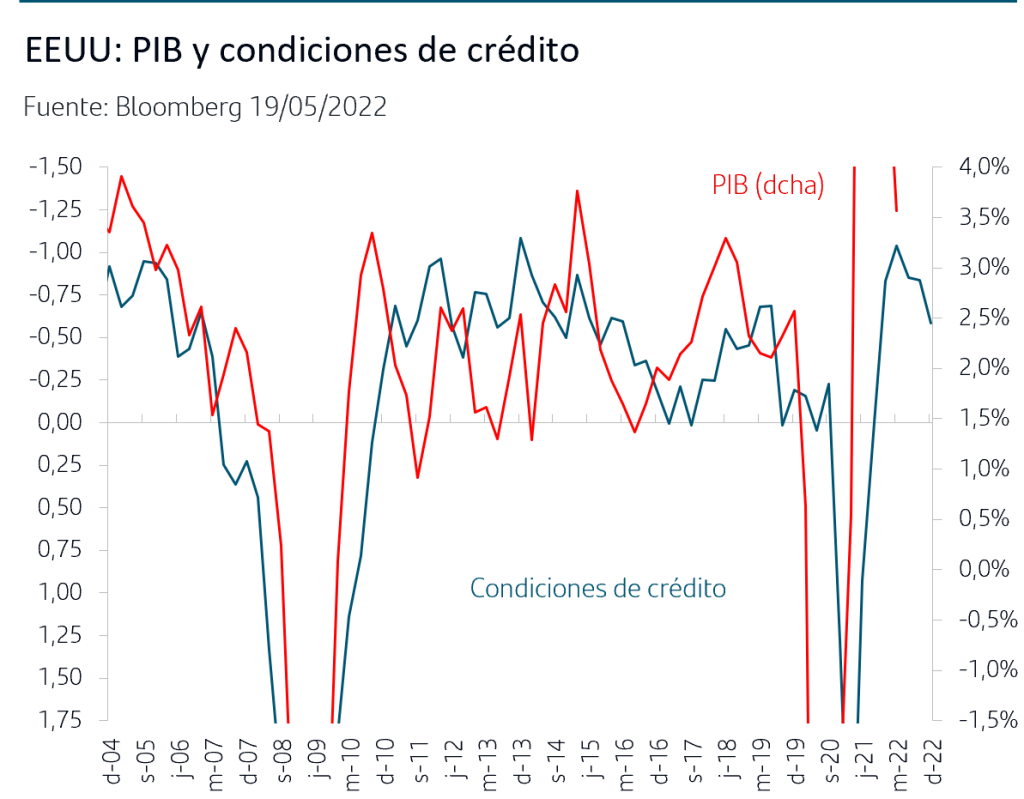

Por último, la Reserva Federal publicó la Encuesta a las Entidades de Crédito que refleja que si bien las condiciones de crédito para este trimestre se han endurecido respecto al 1T22, este endurecimiento es muy inferior al que viene señalando el indicador de condiciones financieras que elabora Bloomberg. En concreto, las condiciones de crédito para las familias tanto para hipotecas como para consumo se mantienen aún en niveles de “expansión” y en el caso del sector empresarial se habrían situado en “zona neutral” pero sin entrar en zona “restrictiva”. Las condiciones de crédito para el conjunto de la economía son compatibles con un ritmo de crecimiento del PIB en el entorno del 2,5%.

2. China: desplome de los indicadores de abril como consecuencia de los confinamientos

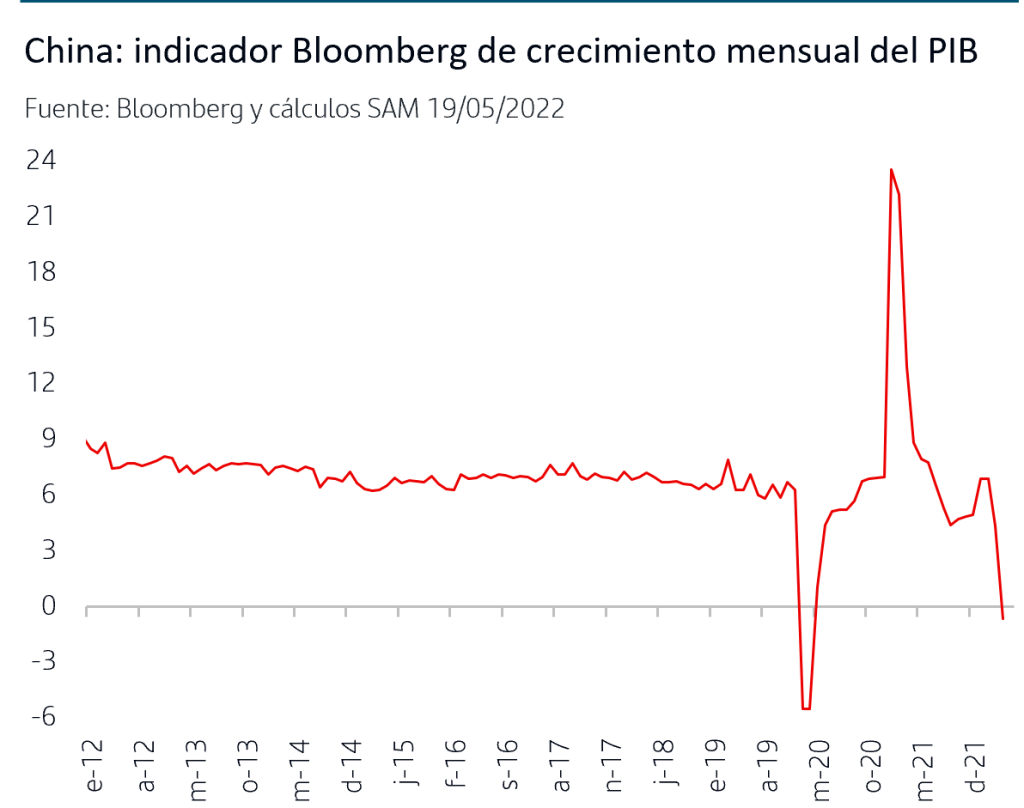

Los confinamientos que se impusieron en amplias regiones de China a finales de marzo tras el aumento de casos de Covid-19 han impactado duramente en los datos de actividad económica del mes de abril, superando incluso las previsiones más negativas. Las ventas al por menor cayeron un –11,1% (-6,6% prev) y la producción industrial retrocedió un -2,9% (+0,5% prev). La inversión en activos fijos siguió desacelerándose pero se mantuvo por encima de la tendencia. Así, el conjunto de datos se refleja en una caída del -0,7% del indicador mensual de PIB que elabora Bloomberg. Si bien el deterioro actual sería temporal y provocado por las restricciones (según las últimas noticias, los confinamientos podrían finalizar el 1 de junio) sigue preocupando el sector inmobiliario ya que el descenso que continúa acumulando supone riesgos sostenidos a la baja del crecimiento del PIB.

3. Mercados: los inversores prevén el tipo Depo al +0,50% en diciembre

A pesar del silencio de Lagarde, las sucesivas declaraciones de miembros del Consejo del BCE poniendo el foco en la reunión de julio para que comiencen las subidas del tipo Depo, e incluso señalando algunos de ellos que no hay que excluir que la subida sea de +50pbs. han provocado que los inversores aumenten sus previsiones sobre la cuantía de subidas en el año. Los forwards del tipo €STRN le dan una probabilidad del 100% a que el tipo Depo se sitúe en el +0,50% en diciembre. Esto supone que en la reunión de junio el BCE confirmaría que han finalizado las compras de activos y que en las siguientes cuatro reuniones hasta final de año se anunciarían subidas de +25p.b., y dando incluso cierta probabilidad a que en julio sean +50pbs.

En la curva de tipos el movimiento se ha concentrado en ventas en los tramos cortos que sitúan la TIR del bono del gobierno alemán a 2Y en el +0,35%. Sin embargo, en los plazos más largos estos días se repite el patrón de la pasada semana en el que las jornadas de fuertes caídas en bolsa, como miércoles y jueves, los inversores optan por refugiarse en bonos y la TIR del bono del gobierno alemán a 10 años se sitúa en el +0,95%. Este comportamiento también está sucediendo en EEUU y la TIR del Treasury a 10Y ha cedido hasta el 2,84%.

En las bolsas, los buenos datos de actividad de abril en EEUU se han visto ensombrecidos por la fuerte decepción en los resultados trimestrales publicados por algunas de las grandes cadenas de distribución de EEUU que han reflejado el impacto que el aumento de costes, vía fundamentalmente energía y alimentos, han tenido en sus márgenes. El S&P500 (-4,04%) anotó el miércoles la mayor caída diaria desde junio de 2020 y a cierre de jueves la caída acumulada en el año se sitúa en el -18,16%.

Aunque la caída se ha hecho también extensiva a las bolsas europeas, éstas mantienen un mejor comportamiento relativo que la americana tanto en el acumulado del año como en el cómputo del mes de mayo.

Las cifras publicadas por las distribuidoras de EEUU han puesto el foco en una de las principales incertidumbres para los inversores: el impacto que la elevada y persistente inflación pueda acabar teniendo no solo en el crecimiento económico sino también en los márgenes empresariales en próximos trimestres. Esta incertidumbre ha ido ganando peso en el mercado desde que comenzó la invasión de Ucrania provocando nuevos máximos en los precios energéticos.

Ello explica que a pesar de que ya han publicado el 90% de las empresas del S&P500 y el 80% de las empresas del StoxxEurope600 y en ambos casos se han batido las estimaciones del consenso, no ha funcionado como catalizador positivo para el mercado y, sin embargo, decepciones como la de esta semana han provocado fuertes caídas de los índices. No obstante, otro de los factores que ha venido pesando mucho en las bolsas podría estar ya cercano a despejarse y es el reajuste de valoraciones y precios al nuevo escenario de tipos de mercado. En la medida en la que continúen los signos de que las TIRES podrían estar estabilizándose, sería un apoyo para que las bolsas recuperasen terreno dadas las fuertes caídas que registran desde los máximos. Todo ello en el contexto en el que el sentimiento inversor es muy negativo como muestra que en posicionamiento global los niveles de liquidez estén en niveles históricamente muy elevados.

Conclusiones

• Los datos de actividad económica de abril en EEUU han sorprendido al alza y apuntan un buen ritmo de crecimiento en el 2T22. Por el contrario en China la caída de las ventas al por menor y de la producción industrial han superado ampliamente las previsiones y muestran el impacto tan fuerte que están teniendo los confinamientos aplicados desde marzo.

• Los buenos datos de actividad en EEUU se han visto ensombrecidos por la decepción en los resultados trimestrales de algunas de las principales distribuidoras de EEUU que han reflejado el impacto del fortísimo aumento de costes. La incertidumbre sobre el futuro de los márgenes empresariales de cara a próximos trimestres provocó el miércoles la mayor caída diaria del S&P500 desde junio 2020. Los índices europeos también se han visto afectados pero siguen manteniendo un mejor comportamiento relativo tanto en el acumulado del año como en el mes de mayo.

• En este contexto, y aunque los mercados han elevado hasta el +0,50% el nivel que descuentan para el tipo Depo a finales de diciembre, las caídas en bolsa han dado paso a compras en los tramos más largos de las curvas de los bonos de gobiernos continuando así con el patrón de la semana pasada.

• En la medida en la que continúen los signos de que las TIRES estarían ya marcando los máximos del ciclo actual y podrían estar estabilizándose, sería un apoyo para que las bolsas recuperasen terreno dadas las fuertes caídas que registran desde los máximos, en un contexto de crecimiento económico y con niveles de posicionamiento en liquidez históricamente muy elevados.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte, es importante recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.