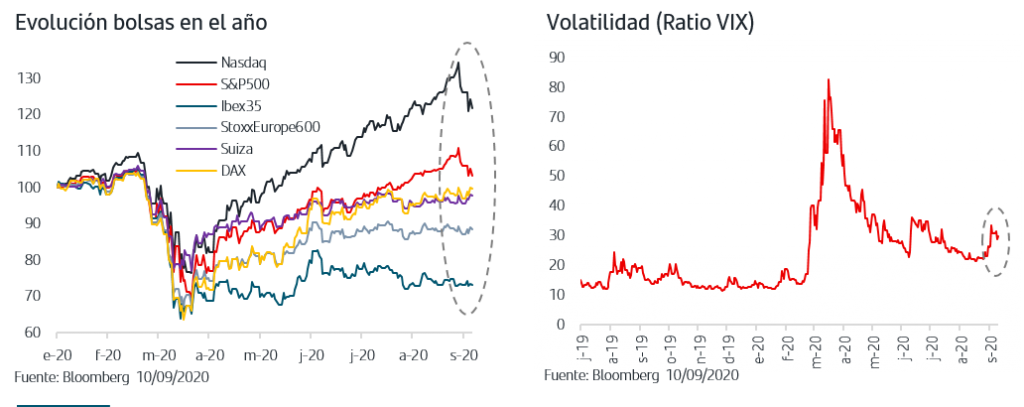

La sucesión de máximos históricos en la bolsa americana, S&P500 y Nasdaq, ha dado paso a contundentes tomas de beneficios con foco en el sector Tecnológico. El efecto sobre las bolsas europeas ha sido limitado, teniendo presente que la recuperación que acumulan desde los mínimos de marzo es sustancialmente inferior. De las citas clave de la semana, la reunión del BCE se resolvió sin novedades tal como esperaba el mercado, al contrario de lo que ha sucedido con las negociaciones relativas al Brexit que han abierto un inesperado foco de incertidumbre.

1. El BCE minora ligeramente la recesión prevista para la Zona Euro

Tal como esperaba el mercado, el comunicado del BCE no ofreció novedades y reiteró su compromiso con las medidas en marcha: •Destinar un volumen total de 1,35Bn€ a la compras de activos vía Pandemic Emergency Program (PEP) con una duración de al menos hasta junio de 2021, con reinversión de los vencimientos al menos hasta diciembre de 2022.

Según las últimas cifras disponibles, el BCE ha ejecutado ya más de 500.000Mn€ lo que confirma su actividad constante en mercado, a la vez que implica que aún dispone del 62% de los fondos para seguir actuando. Habida cuenta de la cuasi-normalización que ya se ha producido en todos los segmentos del mercado de renta fija Zona Euro, tener como referencia el elevado colchón del que aún dispone el BCE es un factor clave para la confianza de los inversores en el activo.

•Continuar con el programa mensual “tradicional” de compras de activos (APP) por valor de 20MMn/mes que no tiene fecha de finalización, así como el “extra” de 120MMn€ hasta diciembre de 2020 del que se ha ejecutado prácticamente la mitad. Es decir, hasta final de año por esta vía dispone aún de 140MMn€.

•Continuar dotando de liquidez al mercado vía las subastas de TLTROs y LTROs.

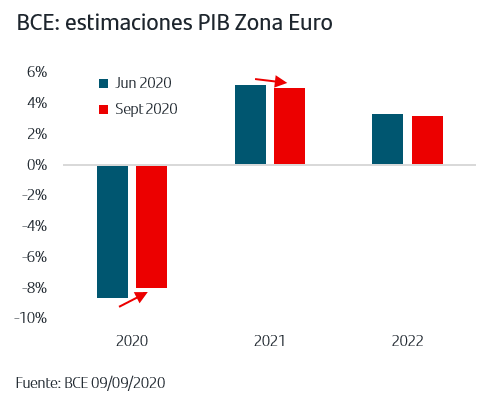

El otro aspecto de la reunión era la actualización de sus previsiones macro e inflación. Por primera vez desde que se inició la pandemia el BCE no ha revisado a la baja las cifras, lo que en sí mismo ya ha sido valorado positivamente por el mercado. Incluso, ha minorado ligeramente la recesión prevista para este año, del -8,7% al -8%, y deja prácticamente igual la recuperación prevista para 2021, un +5% frente al +5,2%. Hay que recordar que los últimos indicadores adelantados PMI de la Zona Euro han decepcionado ligeramente y que la evolución de los rebrotes en algunos países Zona Euro está siendo muy superior y anticipada en el tiempo a lo que se preveía, por lo que el mercado estaba especialmente pendiente de la visión que aportase el BCE. El tono de Lagarde durante la rueda de prensa, también ha dado tranquilidad a los inversores ya que aunque ha señalado que persisten los riesgos a la baja se ha alejado del marcado pesimismo de meses anteriores. Las primas de riesgo periféricas se han mantenido estables junto con mínimas tomas de beneficios en el bono del gobierno alemán.

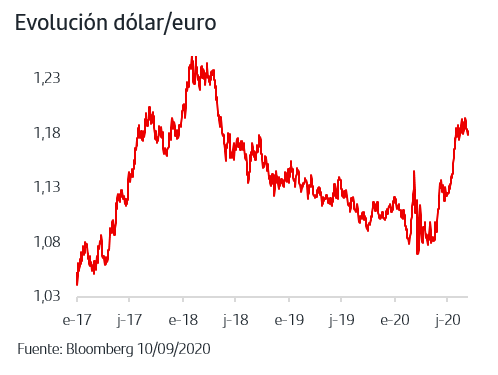

2. El euro se mueve en la zona del 1,18$/€

Dada la fuerte apreciación que acumula el euro desde mayo, era obvio que en la rueda de prensa preguntarían a Lagarde sobre el tema. En la misma línea que mantuvo siempre Draghi, la Presidenta del BCE se limitó a señalar que su cotización no está en los objetivos del BCE lo que el mercado aprovechó ayer para volver a impulsarlo por encima del 1,18$/€ después de las recientes tomas de beneficios. Más allá de rebotes al alza puntuales, seguimos pensando que el euro estaría en zona de máximos del reciente movimiento alcista.

3. La libra esterlina refleja las renovadas tensiones en torno al Brexit

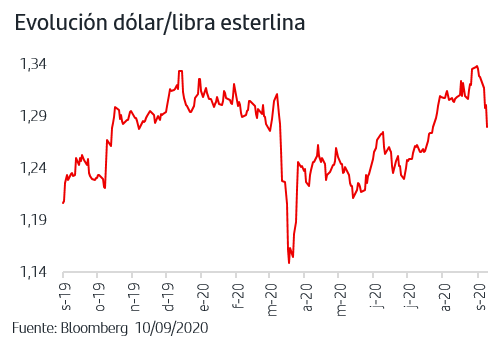

La octava ronda de negociaciones sobre el acuerdo comercial ligado al Brexit quedó empañada desde el lunes por las declaraciones de Boris Johnson señalando que podría alterar el protocolo de Irlanda del Norte incluido en el Acuerdo Marco del Brexit. Dicho protocolo establece que la región continuará siguiendo algunas reglas de la UE después de finalizado el período de transición para garantizar que no haya una frontera dura con Irlanda.

El anuncio de Johnson se plasmó finalmente el miércoles en la publicación de un proyecto de ley doméstico, Internal Market Bill, que altera el protocolo. Hay que recordar que el Acuerdo Marco fue firmado por Johnson y la UE, ratificado por el Parlamento británico y dio paso a la salida efectiva del Reino Unido de la UE el 31 de enero de este año. A partir de ahí, se abría el periodo hasta el 31 de diciembre de este año para negociar los detalles concretos que regularán las relaciones, especialmente las comerciales.

Johnson también anunció que considera el 15 de octubre como fecha límite para acordar los temas comerciales y, en caso contraria, adoptaría la “opción australiana”. Ello supondría una relación comercial de mínimos ya que Australia no mantiene un marco comercial amplio con la UE sino que las relaciones se desarrollan según las reglas de la Organización Mundial del Comercio salvo acuerdos específicos para determinados productos. Desde la UE se ha insistido en la voluntad de lograr un acuerdo y en su preocupación por el anuncio de posible ruptura del Acuerdo Marco, ya que “rompería la ley internacional y afectaría a la confianza”. El impacto se ha dejado sentir en un nuevo episodio de debilidad de la libra esterlina, que si bien favorece a las exportadoras cotizadas no ha impedido el castigo en bolsa a aquellas empresas mas expuestas a este foco de incertidumbre.

4. El petróleo cede un -12% en septiembre

El buen comportamiento que venía registrando el precio del petróleo, con el Brent por encima de los 45$/barril, venía reflejando las noticias de cumplimiento de los recortes de producción así como la lectura del mercado de estabilidad en la demanda prevista.

No hay que olvidar que los recortes se pactaron entre abril y junio y si desde entonces hasta ahora el escenario internacional se hubiera deteriorado, el mercado los habría considerado a todas luces insuficientes y vendría penalizando el precio. En los últimos días no se han producido noticias ni publicaciones institucionales que hayan alterado el escenario de demanda, más allá de ligera caída en datos semanales de demanda de gasolina en EEUU. En todo caso, si hubiera renovadas dudas sobre el crecimiento internacional estaría a su vez afectando al grueso de las materias primas y en particular a los metales que, más bien al contrario, han anotado fuertes subidas. Habrá que vigilar la trayectoria del precio, que por el momento parece reflejar una toma de beneficios contundente en línea con la registrada por algunos activos de riesgo, en concreto la bolsa americana.

5. Tomas de beneficios en la bolsa americana con foco en Tecnología

Las continuas jornadas de máximos históricos en la bolsa americana han dado paso finalmente a tomas de beneficios, especialmente rápidas y contundentes en el sector Tecnológico que acumulaba una subida vertical. La caída ha venido acompañada de repunte de la volatilidad pero a niveles muy alejados de los episodios de máximo estrés de marzo-abril. Una vez descontados ya los buenos datos económicos de inicio de mes, sin aliciente vía noticias empresariales relevantes y, lo que quizás es más importante, sin avances en las negociaciones de republicanos y demócratas para nuevos estímulos fiscales parece lógica la toma de beneficios tras el comportamiento de julio-agosto. En el caso de las bolsas europeas, el efecto arrastre ha sido bastante limitado y han conseguido combinar recortes con jornadas de fuertes subidas. El debilitamiento del euro ha favorecido el tirón al alza de las exportadoras cotizadas, lo que indicaría “ajuste a alza” de sus ingresos puesto que no se prevé deterioro adicional de la demanda. Todo ello vendría a corroborar que las cesiones en los índices americanos no responderían a un nuevo episodio de pesimismo generalizado si no a un descanso sano en la subida. En el conjunto del año, el Nasdaq acumula subida superior al +20% y el S&P500 de más del +3,5%.

La evolución de la pandemia sigue siendo el elemento clave para la normalización del escenario internacional, por lo que resulta lógico que el anuncio de Astra Zeneca de interrumpir temporalmente los ensayos de su vacuna haya penalizado en parte el sentimiento inversor. Además, ha venido a coincidir en el tiempo con las tomas de beneficios en las tecnológicas americanas, un recorte sano y habitual en el mercado después de subidas verticales como las que acumulaban. Destacable el limitado efecto arrastre que ha tenido sobre las bolsas europeas, más rezagadas en la recuperación desde mínimos, y que permitiría dar una lectura local a las cesiones de la bolsa americana y no a un empeoramiento del escenario internacional. La semana que viene se reúne la Fed y será importante conocer su opinión y actualización de previsiones macro. La atención estará también en cómo evolucionen las negociaciones en torno al Brexit, tras la renovada incertidumbre sobre la posición británica.

En medio de este escenario en el que persisten las incertidumbres, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.