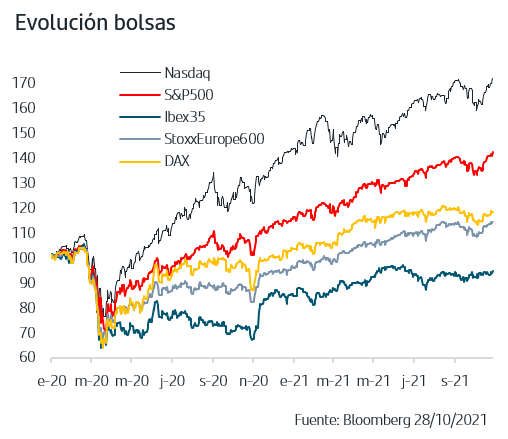

Las sorpresas positivas en resultados empresariales, recordando que el consenso había rebajado previsiones a lo largo de septiembre, han seguido impulsando a las bolsas con nuevos máximos históricos en el S&P500 y Nasdaq y con el StoxxEurope600 a solo un +0,2% del máximo histórico anotado en agosto. En materia de precios, los IPCs continúan sorprendiendo al alza y en la rueda de prensa post-BCE Lagarde señalaba por primera vez que las presiones inflacionistas serán más duraderas de lo previsto en una semana en la que el Banco de Canadá adelantaba su previsión de posible subida de tipos y el Banco de Brasil subía el Selic en +150p.b

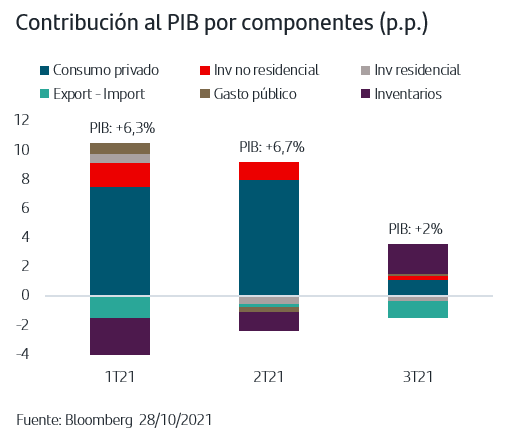

1. La economía americana creció un 2% anualizado en el 3ºT21

Tal como cabía esperar dado el fuerte crecimiento anotado durante el primer semestre del año, la economía americana moderó el ritmo de crecimiento hasta el 2% anualizado durante el 3ºT21. La cifra quedó por debajo de las previsiones, +2,6%, pero el mercado ya anticipaba que las estimaciones podían estar sesgadas al alza.

Otro factor que ha influido en el menor ritmo del PIB ha sido la persistencia de disrupciones en las cadenas de suministros, que están afectando de forma muy relevante a algunos sectores como el de vehículos de motor que ha detraído un -1,4% de la cifra total del PIB. Por componentes, la inversión no-residencial creció un +1,8% y por el lado del sector exterior las importaciones crecieron un +6,1% y las exportaciones cayeron un -2,5%. En cuanto a la componente clave del PIB, el consumo privado anotó un +1,6%, superando la previsión del +0,9%, resultado del buen comportamiento del consumo de servicios que creció a un ritmo del+7,9% mientras que el consumo de bienes cayó un -10%.

Mirando ya al 4ºT21, el dato positivo de la semana ha estado precisamente ligado al consumo privado ya que la confianza del consumidor de octubre superó previsiones y recuperó terreno.

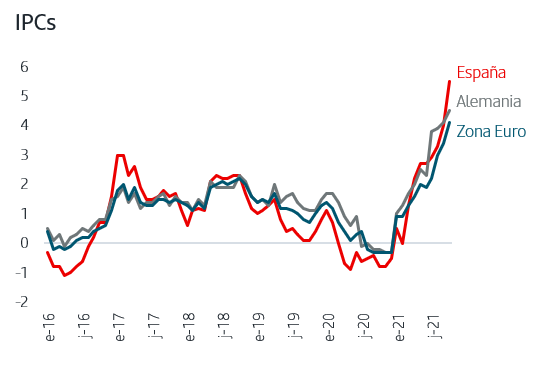

2. Los IPCs de Alemania y España se sitúan en máximos de más de 25 años…

Los datos de IPC de octubre en zona Euro continúan superando las previsiones. En Alemania, aumentó un +0,5% en el mes elevando la tasa interanual al +4,5%, nivel máximo de los últimos 28 años. En el caso de España, el IPC aumentó un +2% en el mes situando la tasa interanual en el +5,5% el nivel más alto desde septiembre de 1992. En ambos casos, la subida viene fundamentalmente por el aumento de los precios energéticos. En concreto en España la inflación subyacente, que no incluye alimentos ni energía, subió en el mes un +0,4% y se situó en el +1,4% interanual anotando la diferencia más amplia con el IPC desde el comienzo de la serie, en agosto de 1986. Posteriormente se ha publicado la inflación del conjunto de la Zona Euro que también ha sorprendido al alza subiendo hasta el +4,1% interanual y la subyacente se ha situado el +2,1% el nivel más alto desde 2002.

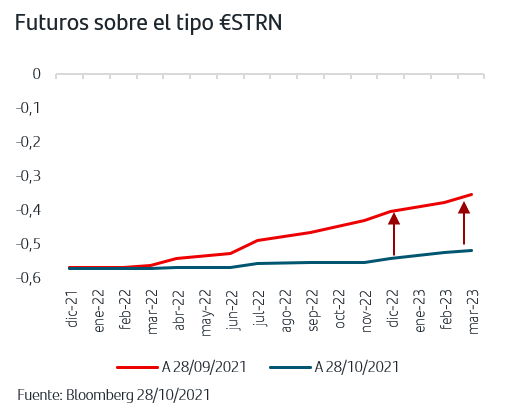

3. … y Lagarde reconoce que las presiones inflacionistas serán más duraderas de lo previsto inicialmente.

Según lo esperado, el BCE no modificó ninguna de las medidas de política monetaria, reiterando que el ritmo del compras del PEPP será ligeramente más moderado este trimestre aunque por el momento el ritmo es similar al de Septiembre. Sin embargo, en la rueda de prensa posterior Lagarde adoptó un tono, que aunque no llegó a ser restrictivo, sí fue menos expansivo de lo habitual. Tres fueron las claves que así lo señalan. Respecto a los precios, por primera vez señaló que las presiones inflacionistas están siendo más duraderas de lo previsto inicialmente e incluso que esta situación podría aumentar los riesgos de impactos de segunda-vuelta en los salarios. En cuanto a las previsiones que están mostrando los futuros del tipo €STRN de subida del tipo depósito para finales de 2022, señaló que no es esa la visión del BCE pero lo hizo de una forma menos contundente de lo que esperaba el mercado y, de hecho, la TIR de la subasta prevista para diciembre 22 se mantiene +15p.b. por encima de los niveles de hace un mes, señalando que el mercado espera que, en un futuro, el BCE opte por subida del tipo depo tras más de dos años de no descontar posibilidad de movimiento al alza.

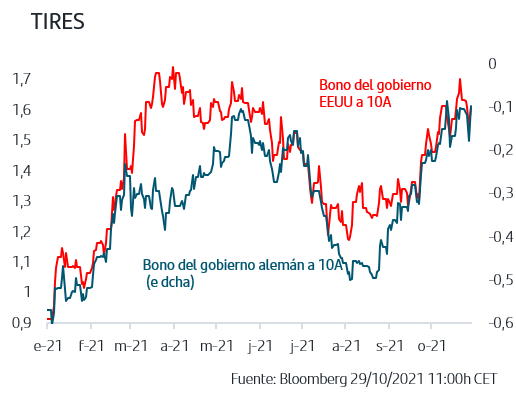

Por último, respecto al PEPP Lagarde señaló por primera vez que ella espera que finalice según lo previsto y, al no dar ninguna indicación de medidas adicionales, los inversores están rebajando sus expectativas sobre el volumen de compras del BCE que cabe esperar para 2022. La TIR del bono alemán reaccionó con volatilidad, tras la tendencia compradora de los dos días previos, y continúa subiendo hasta niveles de -0,09%. El movimiento ha sido más fuerte en el bono del gobierno italiano, el más sensible a las compras del BCE, y la prima de riesgo se ha ampliado en +15pb. hasta los 125p.b. Así, se mantiene la presión al alza en las TIRES de los bonos de gobiernos de la Zona Euro y aumenta la atención para la reunión del BCE de diciembre donde actualizará sus previsiones de PIB e inflación y “tendrá” que dar finalmente indicaciones sobre potenciales programas de compras a partir de marzo 22.

La atención del mercado se centra ahora en la reunión de la Fed del próximo miércoles a la espera de que el comunicado haga explícita la fecha de comienzo de la reducción de compras de activos, tapering. El mercado sitúa dicha fecha en el 15 de noviembre y a un ritmo de -15MMn$/mes . Las indicaciones de Powell en la rueda de prensa sobre posible calendario de subidas de tipos también serán claves, ya que el mercado ya le da probabilidad a que la primera subida sea en marzo de 2022.

4. Continúan las sorpresas positivas en resultados del 3ºT21

El tono de expectativas moderadas con el que los inversores afrontaban la publicación de resultados del 3ºT21, ya que el consenso había rebajado previsiones en las semanas previas, está dando paso a sorpresas positivas aunque con menor margen que en trimestres anteriores y reflejando ya un crecimiento de beneficios más moderado dado el menor momentum de la recuperación económica a la vez que efectivamente está habiendo impacto por las disrupciones en las cadenas de suministros. Hasta el momento han publicado el 45% de las empresas y en EEUU han sorprendido al alza más del 80% mientras que en Europa lo han hecho un 68% de las empresas. Señalar que la reacción del mercado es mixta en cuanto al alza de las empresas que sorprenden positivamente mientras que la caída es relevante para aquellas que lo hacen a la baja. No obstante, la lectura global de los índices es positiva ya que a cierre del jueves el S&P500 y el Nasdaq anotaron nuevos máximos históricos y el SToxxEurope600 quedó a un +0,2% de su último máximo histórico que fue el pasado agosto.

Los resultados empresariales en conjunto continúan sorprendiendo al alza, respecto a unas previsiones que el consenso había rebajado en semanas anteriores, y las bolsas continúan subiendo con máximos históricos en el caso de los índices americanos. El menor momentum de la reactivación económica y la persistencia de las disrupciones en suministros hace que el mercado está siendo muy selectivo en la reacción a la publicación de cifras empresariales y penaliza de forma relevante a las empresas que decepcionan poniendo de manifiesto la importancia de la gestión activa en la actual fase del ciclo económico. El otro foco de atención continúa en los datos de precios, con la fuerte subida de los IPCs en los principales países de la Zona Euro, y en los mensajes de los Bancos Centrales, con novedades esta semana en el de Canadá, Brasil y BCE. El próximo miércoles se reúne la Fed y el mercado espera el anuncio de que la reducción de compras de activos, tapering, se inicie ya el 15 de noviembre. Los mensajes de Powell sobre posible calendario de subidas de tipos serán también relevantes para el mercado que ya le da probabilidad a que la primera subida de tipos sea en septiembre de 2022. La presión al alza en TIRES se mantiene aunque los datos de PIB del 3T21 de EE.UU. , Alemania y España han quedado por debajo de las previsiones.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.