Los PMIs de marzo en Zona Euro han retrocedido menos de lo previsto y muestran que continúa la reapertura de actividades de servicios. Sin embargo, las presiones inflacionistas se acentúan tanto en costes como en precios repercutidos.

El discurso de Powell ha sorprendido por su tono más restrictivo que los mensajes de la semana pasada tras la reunión de la Fed y las ventas se han impuesto en los mercados de bonos de gobiernos.

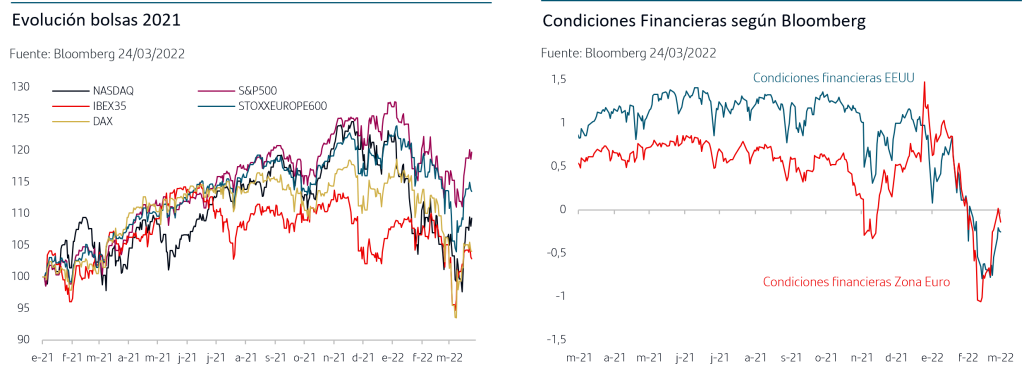

El StoxxEurope600 y el S&P500 han recuperado hasta los niveles previos al inicio de la invasión de Ucrania, en un contexto en el que persiste la incertidumbre sobre los impactos en crecimiento económico y su traslado a beneficios empresariales.

1. Los PMIs Zona Euro superan previsiones pero reflejan presiones inflacionistas

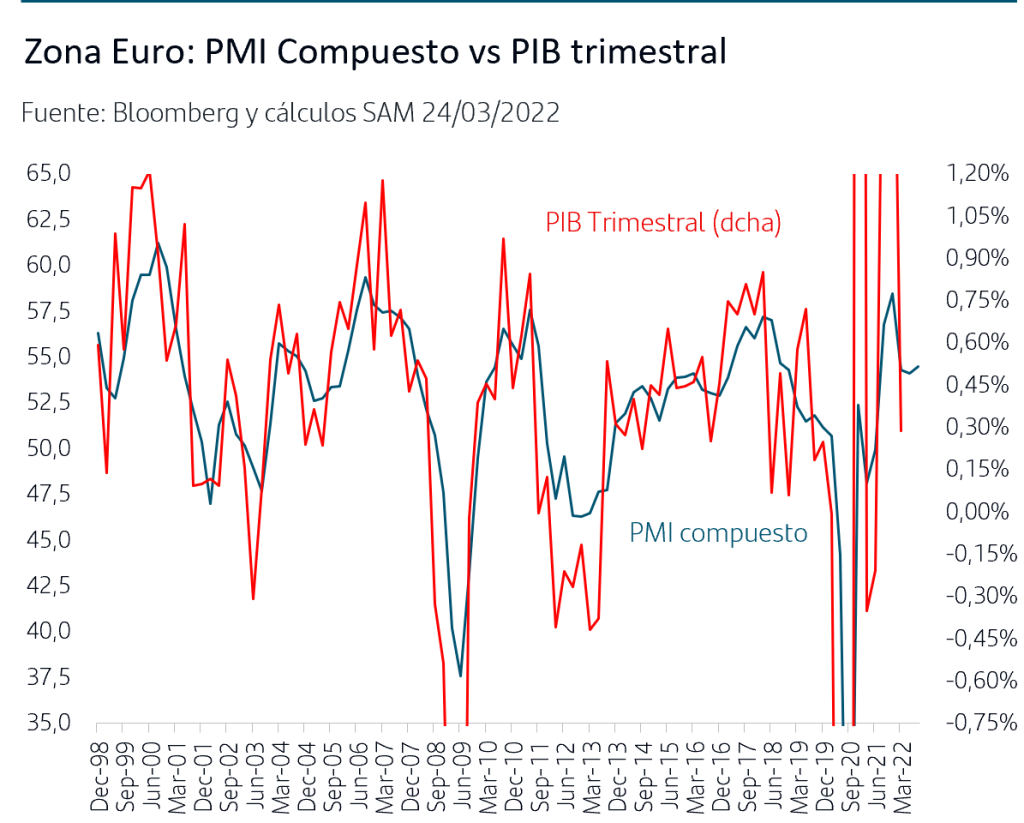

La confianza empresarial de marzo de Zona Euro, Alemania y Francia, PMIs, han retrocedido pero menos de lo previsto por el consenso que esperaba una caída relevante por el impacto de la invasión de Ucrania. Este mejor comportamiento relativo se explica sobre todo por la parte de Servicios y refleja que continua la progresiva reapertura de actividades ante el menor impacto de Ómicron. De hecho, en marzo las medidas de contención del virus en toda la Zona Euro se situaron en el nivel menos estricto desde que comenzara la pandemia, lo que ha favorecido al turismo y actividades de ocio. En agregado, el PMI Compuesto apuntaría un crecimiento del PIB de la Zona Euro en el entorno del +2%, superando el ritmo potencial que se sitúa en torno al +1,5%.

En cuanto a la evolución de los precios, los datos de marzo no son favorables ya que tanto los precios medios pagados como los cobrados por bienes y servicios aumentaron al ritmo más fuerte desde que se elabora la serie. Esto se debe a tanto a los aumentos de precios en productos básicos como a los retrasos en las cadenas de suministros, que han sido los más intensos desde el pasado noviembre.

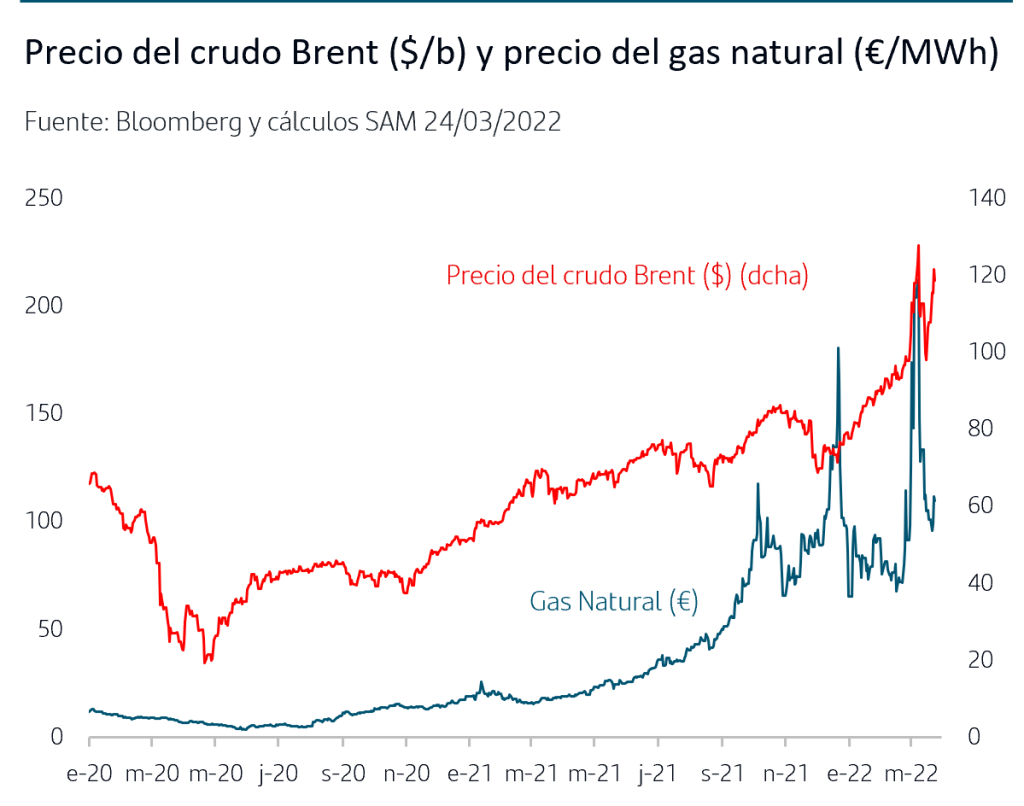

En este sentido, y tras el retroceso anotado la pasada semana, los precios energéticos han vuelto a subir estos días tras el anuncio de Putin de que los países considerados como “hostiles” tendrán que pagar el gas en rublos en vez de en dólares EEUU. Si bien esto no afecta al suministro que continúa sin disrupciones, sí ha generado incertidumbre en cuanto a los términos de los contratos vigentes añadiendo volatilidad a un mercado muy sensible a este tipo de noticias y el precio del gas natural ha vuelto a superar los 110€/MWh. El precio del crudo también se mueve al alza, ya que además los daños ocasionados por una tormenta han paralizado una planta restando -1% a la oferta diaria, y supera los 120$/barril.

2. Powell endurece el tono. TIRES al alza en EEUU y en Zona Euro

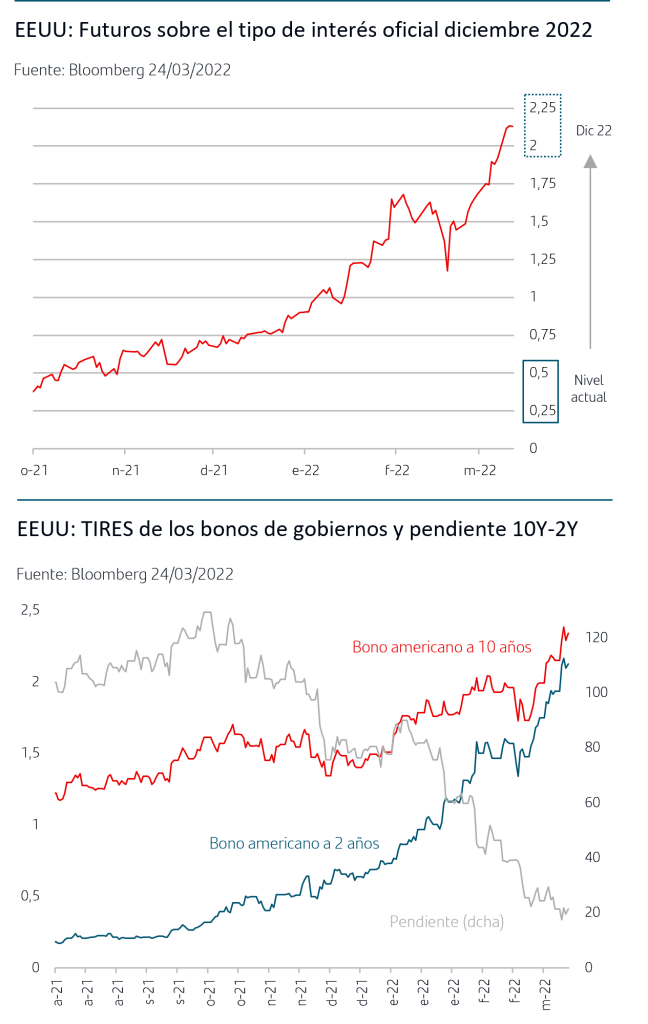

El discurso de Powell del lunes ha sorprendido a los inversores ya que tuvo un tono más restrictivo que los mensajes que trasladó en la rueda de prensa de la semana pasada tras la reunión de la Fed. Powell calificó la inflación claramente de elevada e indicó que: 1) la Fed está preparada para moverse de forma más agresiva a la hora de subir tipos, y que podrían subir 50p.b. en una o varias reuniones; 2) si es necesario pueden endurecer la política monetaria más allá del nivel considerado “neutral”; 3) que la subida de tipos podría llevar a la economía a un aterrizaje suave. Estas declaraciones, realizadas menos de una semana después de la reunión de la Fed, han provocado un nuevo ajuste en el mercado de renta fija EEUU. Los futuros sobre el tipo oficial EEUU han pasado a descontar que finalicen el año en el entorno del 2%-2,25% lo que implícitamente supone que en alguna de las restantes siete reuniones la subida sea de +50p.b. En el mercado de bonos de gobierno, las ventas han afectado a todos los tramos de la curva, pero especialmente en los plazos hasta el cinco años, de forma que la pendiente de la curva entre el 2 años y el 10 años continúa reduciéndose.

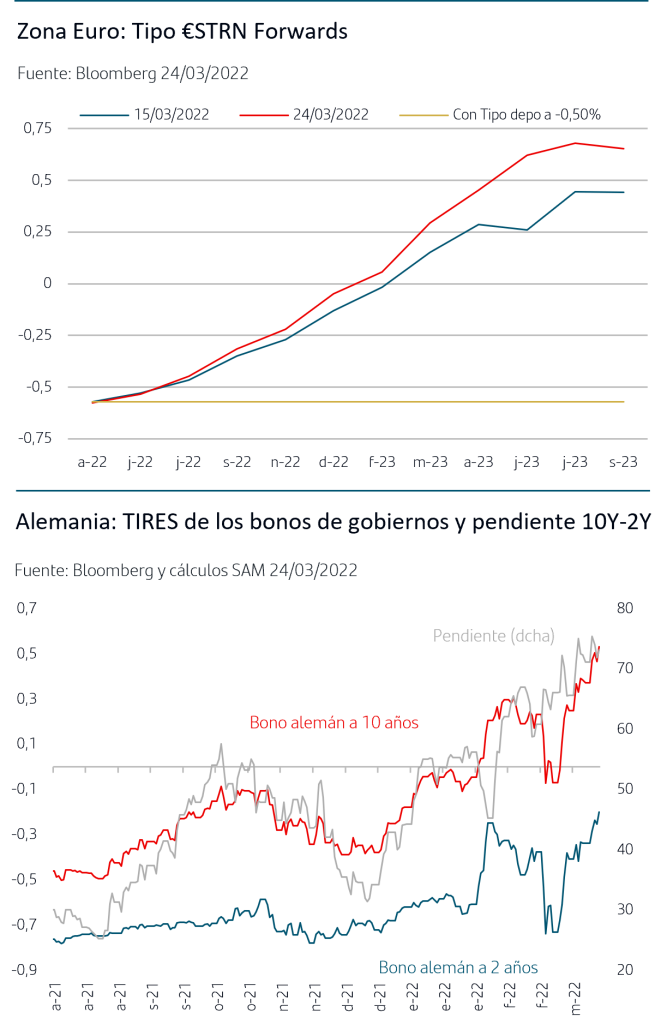

En la Zona Euro, también se han impuesto las ventas en todos los tramos de la curva de tipos de interés y la TIR del bono del gobierno alemán a 10 años ha llegado a superar el +0,50% (comenzó el año en el -0,18%). Al efecto arrastre del mercado EEUU, se suma que en Zona Euro también han aumentado las previsiones sobre las actuaciones del BCE y el mercado vuelve a descontar que el tipo Depo se sitúe en el 0% en diciembre y continúen las subidas hasta alcanzar el 0,50% en torno a junio de 2023.

A diferencia de la curva de tipos de EEUU, en la Zona Euro continúa aumentando la pendiente entre la TIR del 10 años y el 2 años. Por un lado, aún no se ha confirmado que el BCE decida comenzar un ciclo alcista en el tipo de interés oficial; por otro lado, de producirse, el mercado no lo espera de forma inminente; y por último, no hay que olvidar que lo que sí está confirmado es la reducción de las compras de activos por parte del BCE, lo que reducirá significativamente la demanda de bonos y, previsiblemente, de forma más acusada en los plazos más largos lo que aumenta la presión al alza en TIRES en dichos plazos.

3. StoxxEurope 600 y S&P500 recuperan niveles previos a la invasión de Ucrania

Las bolsas han acumulado una fuerte subida desde los mínimos del año, que anotaban en torno al 8 de marzo, y algunos de los principales índices han recuperado los niveles previos al comienzo de la invasión de Ucrania. En este movimiento, las subidas han sigo generalizadas por sectores y en Europa continúan destacando claramente Viajes&Ocio (+13,70%), Tecnología (+13%), Bancos (+12,7%) y Autos (+12,4%). La recuperación de las bolsas se ha reflejado en la mejora de las condiciones financieras tanto en EEUU como en Zona Euro, si bien continúan afectadas por la ampliación de diferenciales en todos los segmentos de la renta fija.

Los inversores continúan ajustando sus posiciones en función de los dos factores que están alterando el escenario que se barajaba a principios de año. Por un lado, la visión más restrictiva de los Bancos Centrales, Fed y BCE, y el impacto que ello está teniendo a su vez en los mercados de bonos. Por otro lado, los impactos derivados de la invasión de Ucrania, destacando especialmente la subida de los precios energéticos que acentúa las presiones inflacionistas (como ya se ha puesto de manifiesto en los PMIs de marzo de Zona Euro) y aumenta a su vez la visión restrictiva de los Bancos Centrales. Todo ello además en un escenario en el que persisten las incertidumbres sobre la duración y resolución de la invasión, la posibilidad de sanciones adicionales por parte de EEUU, Reino Unido y UE, y posibles respuestas de Rusia. En línea con las revisiones a la baja del crecimiento económico previsto para este año en EEUU y en Zona Euro, el consenso de analistas también ha comenzado a revisar a la baja la previsión de beneficios empresariales para 2022 aunque siguen apuntando claramente crecimiento positivo.

Conclusiones

El tono más restrictivo de Powell en su discurso de este lunes, abriendo claramente la puerta a subidas de +50p.b. en alguna de las reuniones de la Fed, ha provocado nuevas ventas en los bonos de gobiernos. En la Zona Euro, en ausencia de nuevas declaraciones de miembros del BCE, la volatilidad de los precios energéticos y nuevas señales de presiones inflacionistas como las que muestran los PMIs de marzo hacen que los inversores vuelvan a descontar que el BCE suba el tipo Depo hasta el 0% antes de que finalice el año, provocando a su vez ventas en todos los tramos de la curva de tipos de interés.

En las bolsas, la recuperación desde los mínimos del año, anotados en torno al 8 de marzo, han situado al StoxxEurope 600 y al S&P500 en los niveles previos al inicio de la invasión de Ucrania, y las subidas han sido generalizadas por sectores. No obstante, persiste la incertidumbre sobre el alcance de los impactos derivados de la invasión de Ucrania y el consenso de analistas está revisando a la baja los beneficios empresariales previstos para este año, si bien siguen apuntando claramente crecimiento positivo.

La atención del mercado se centra en las resoluciones que puedan aprobarse en las reuniones del Consejo Europeo, algunas de ellas con impacto en la factura energética de hogares y empresas de la UE, así como en la visita de Biden a Europa y la posibilidad de nuevas sanciones a Rusia. La próxima semana se publicará el IPC de marzo en España y Alemania, y en el caso de Alemania el consenso prevé un nuevo máximo en la zona del 5,8%, niveles que no se registraban desde junio de 1992.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte como el actual, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.