• La OPEP+ se decanta por recortar producción si bien la situación de oferta y demanda mundial no parece que apunte debilidad para el precio del crudo.

• El ISM de Manufacturas añade señales de desaceleración y la atención de los inversores está en los datos de septiembre de mercado de trabajo e inflación.

• Las caídas de septiembre en bolsas y bonos se acentuaron en la última semana y dejaron un nuevo trimestre de cesiones.

1. La OPEP+ continúa recortando la producción

La OPEP+ anunció en su reunión mensual de octubre un recorte de producción de 2 millones de barriles diarios sobre las cuotas de producción acordadas. Dado que la OPEP+ por problemas de capacidad, viene produciendo por debajo de los niveles asignados a cada país, los cálculos del consenso de mercado consideran que el recorte efectivo será equivalente una disminución de unos 900.000b/d. El objetivo de la OPEP+ es evitar que el precio siga ajustando a la baja, ya que el Brent se situó en 84$/b a mediados de septiembre por los temores del mercado a la caída de la demanda en un contexto de desaceleración del crecimiento económico mundial. La reacción del precio ha sido ligeramente al alza y se ha situado por encima de los 90$/b.

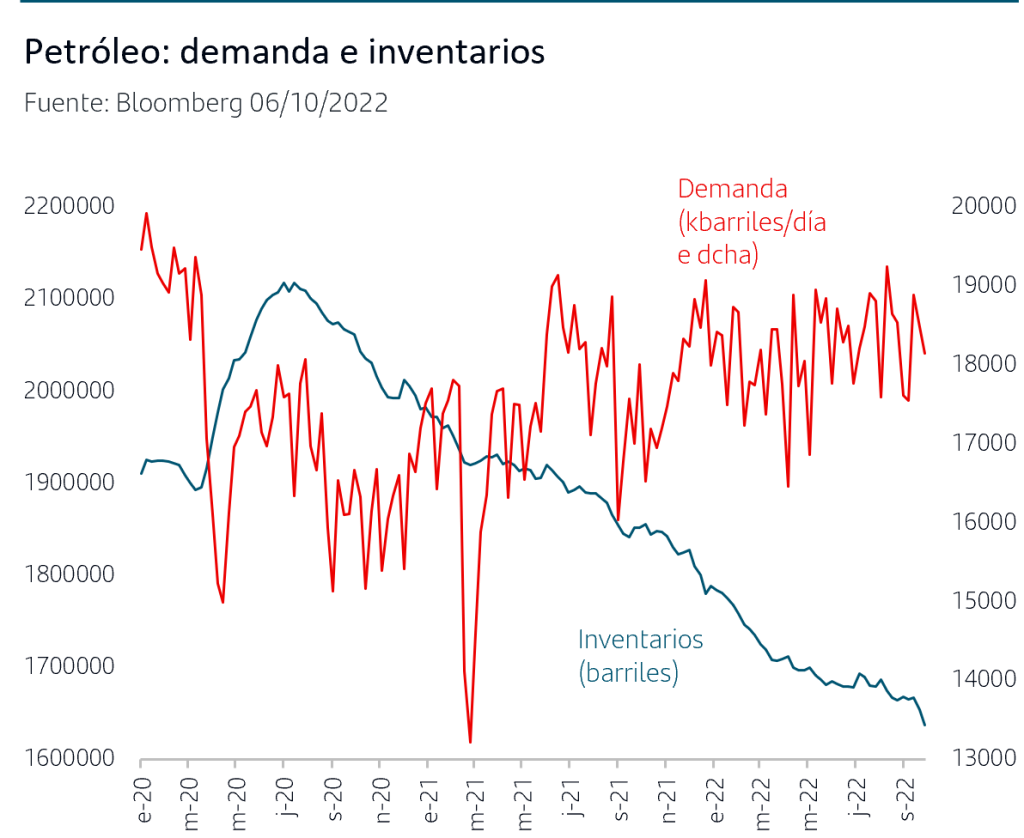

Sin embargo, hasta el momento la demanda internacional de petróleo (incluyendo el efecto de las exportaciones) se sitúa por encima de la del año pasado y también por encima de la media de los últimos cinco años. De cara a los próximos meses y a pesar del impacto de la desaceleración, la estacionalidad del otoño-invierno es un factor de sostén / impulso de la demanda a tener en cuenta.

En cuanto a la oferta, la caída de inventarios que comenzó en 2020 continúa y se sitúan en mínimos de 2008 cuando el precio del Brent se situó en 146$/b. Adicionalmente, hay dos factores que reducirán la oferta: el embargo de petróleo ruso comenzará el 5 de diciembre, y la finalización entre octubre y noviembre del programa de venta de reservas estratégicas. En este escenario, que podría apuntar un subida del precio del crudo para próximos meses, el recorte de producción de la OPEP+ añadiría presión al alza.

2. EEUU: la confianza de los empresarios de manufacturas continúa desacelerándose

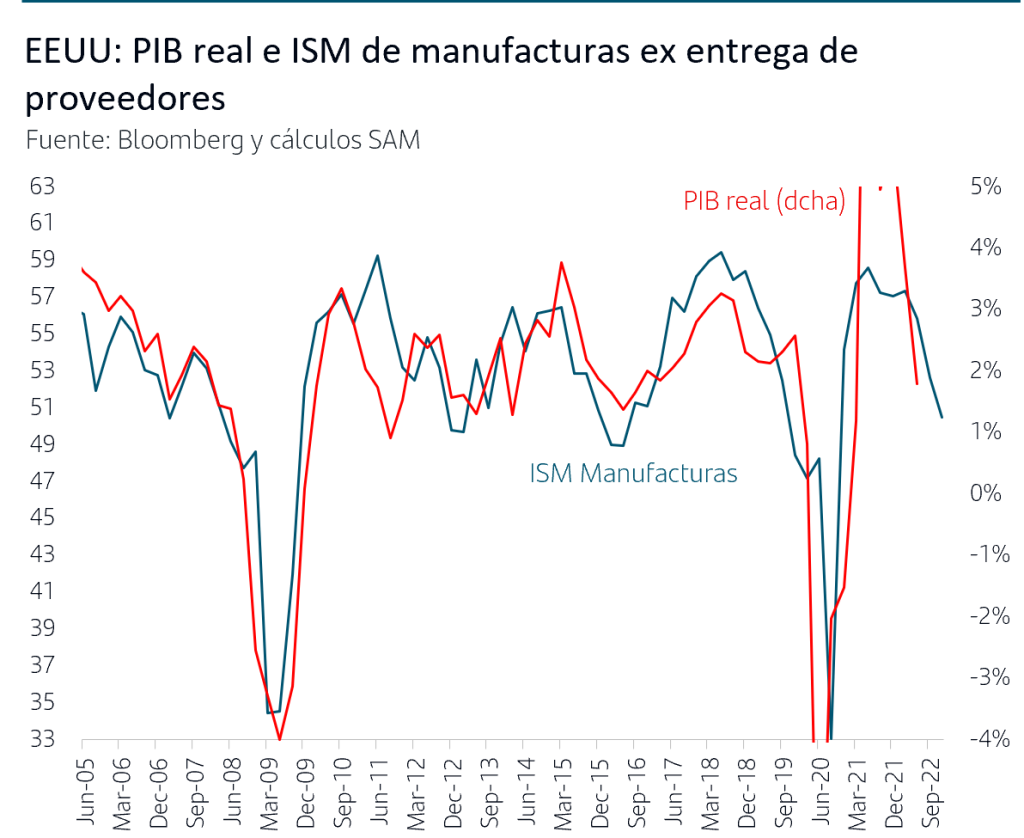

Durante la semana se han publicado los datos de confianza empresarial de septiembre en EEUU, ISMs, y han mostrado retroceso en la parte de manufacturas mientras que en la de servicios han sorprendido al alza al superar las previsiones del consenso y mantenerse en línea con el dato anterior.

Ambos indicadores continúan apuntando a crecimiento del PIB, si bien la señal de desaceleración que refleja el ISM de manufacturas podría ser más acertada ya que la economía va perdiendo impulso por el impacto de la inflación y la subidas de tipos con reflejo ya en fuerte subida de los tipos reales hipotecarios que impactarán al sector inmobiliario.

3. Impacto en los mercados

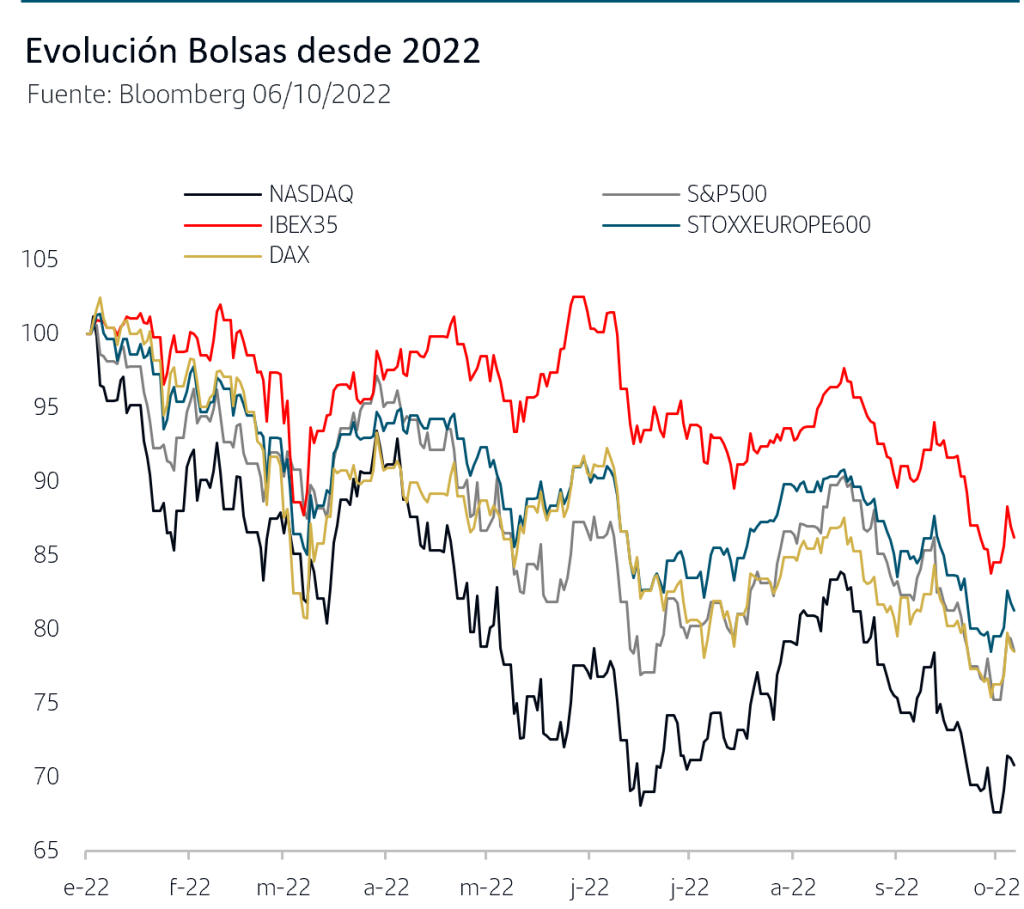

Los mercados han recuperado cierta estabilidad en los primeros días de octubre. Todo ello después de que el cierre del tercer trimestre quedase marcado nuevamente por fuertes caídas tanto de las bolsas como de los bonos ya que la tendencia vendedora que venía imperando en septiembre se acentuó en la última semana tras los anuncios de medidas fiscales del gobierno británico.

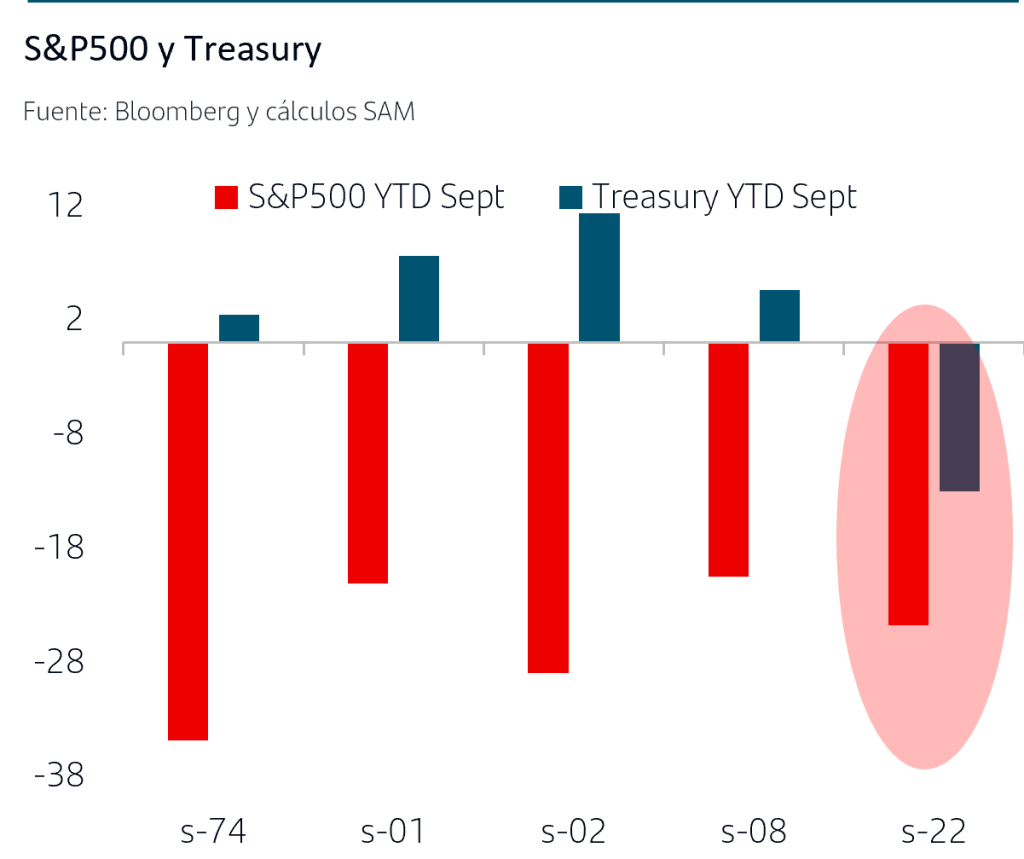

La profundidad del ajuste que están sufriendo los mercados al nuevo escenario de precios y medidas de los Bancos Centrales se plasma comparar su evolución en el año con los registros históricos. En EEUU, desde 1973 es la quinta vez que entre enero y septiembre el S&P500 ha caído más de un -20% pero la ÚNICA en la que también ha caído el bono a 10Y. De hecho, es la primera vez que el Treasury cae consecutivamente en los tres primeros trimestres del año.

Ello viene a confirmar la extrema profundidad de las caídas en los bonos que, en términos relativos, superan las registradas por las bolsas. Tomando como referencia el índice mundial de bonos que elabora Bloomberg desde 1990, la mayor caída anual hasta el momento ha sido el -5,71% de 1999, una cifra inferior a la caída registrada en cada uno de los trimestres que llevamos de 2022: -6,16% en 1ºT, -8,26% en 2ºT y -6,94% en 3ºT (-19,90% ytd).

En la Zona Euro los mensajes restrictivos desde mediados de agosto de miembros destacados del BCE provocaron fuerte aceleración en el ajuste de expectativas de subidas del Depo durante el trimestre, provocando una caída de los bonos del -5,17%. Así, desde 1986 es la segunda vez que los bonos Zona Euro caen consecutivamente en los tres primeros trimestres del año y la caída acumulada es del -16,8%. En la ocasión anterior, 1994, la caída acumulada a septiembre fue -3,71%.

En cuanto a las bolsas, las caídas de septiembre han situado a los índices de EEUU y Europa en nuevos mínimos anuales, por debajo de los niveles registrados en junio. La mayor caída ha sido para el S&P500 que se ha dejado un -9,4% frente al -5,66% del EuroStoxx50. La composición sectorial de los índices explica en parte este comportamiento ya que el S&P500 se ha visto más penalizado por su sesgo crecimiento / tecnológico frente al componente más defensivo del EuroStoxx50 sin olvidar además que la mayor rentabilidad por dividendo del mercado europeo le dotan de cierto apoyo en momentos de caídas generalizadas como las vividas en septiembre.

Tras las citadas caídas, en las dos primeras sesiones de octubre se han producido fuertes compras en bonos y bolsa y, posteriormente, ciertas tomas de beneficios. Las incertidumbres persisten en los mercados y con citas muy importantes en el corto plazo. La publicación de los datos de septiembre de EEUU de creación de empleo, viernes 7, y de inflación, jueves 13, junto con las Actas de la última reunión de la Fed son ahora mismo cifras clave para los mercados. La propia Fed, al igual que el BCE, ha señalado abiertamente que sus decisiones y actuaciones van ligadas a los datos que se vayan publicando y estos son los más relevantes antes de su próxima reunión que será el 2 de noviembre. El mercado mantiene una muy alta probabilidad, un 85%, de que la Fed se decante nuevamente por subida de +75pb, que sería la cuarta. En el caso del BCE, la reunión será el 27 de octubre y el dato clave ya se conoce tras publicarse la inflación de septiembre que anotó nuevo máximo interanual en el 10% acompañada de un +4,8% en la subyacente. En este caso, el mercado también le da una probabilidad del 85% a que la subida sea de +75pb.

A la publicación de datos se suma además otro hito para los inversores: la temporada de publicación de resultados del 3T que comenzará el próximo jueves en EEUU con algunos de los grandes nombres del sector financiero. Las cifras que vayan publicando las empresas irán arrojando luz a la capacidad que están teniendo de gestionar el actual entorno inflacionista y de desaceleración pero más importante aún serán las previsiones, guías, que ofrezcan de cara a próximos meses. Desde agosto, las estimaciones del consenso para 2023 se vienen manteniendo razonablemente estables.

Conclusiones

• Los mercados de bonos y bolsa cerraron el tercer trimestre con fuertes caídas que superan nuevamente los registros de los últimos años, tanto individualmente como en el combinado de ambos activos. La volatilidad de los últimos días de septiembre, muy ligada a los eventos en Reino Unido añadió profundidad a las caídas.

• Las fuertes compras de las dos primeras sesiones de octubre han dado a paso a tomas de beneficios ya que los inversores mantienen el foco en datos muy relevantes que se publicarán en los próximos días y que condicionarán la hoja de ruta de los Bancos Centrales, en concreto de la Fed. Hasta el momento, el mercado se ha centrado en la desaceleración que apunta el ISM de Manufacturas para EEUU.

• Además, la próxima semana comienza ya la temporada de resultados empresariales con grandes nombres del sector financiero de EEUU. Las cifras del 3ºT serán ya indicativas de la capacidad del sector empresarial de gestionar este entorno inflacionista y de desaceleración. Las previsiones que las empresas ofrezcan para próximos meses serán aún más relevantes para el sentimiento inversor.

• Mientras tanto, la OPEP+ ha decidido recortar la producción de crudo para sostener el precio, si bien la situación de la oferta y demanda a nivel mundial y la proximidad del otoño/invierno podrían apuntar un subida del precio del crudo para próximos meses.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte, es importante recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.