Las bolsas suman jornadas de fuertes recortes que en el caso de las europeas las hace retroceder a niveles del pasado mayo. La virulencia de la segunda ola de contagios provoca confinamientos y restricción de actividades que no estaban previstos en el cálculo de los escenarios económicos del cuarto trimestre y restan visibilidad a la publicación de resultados empresariales que, en general, sigue sorprendiendo al alza. Los inversores se venían ya refugiando en los bonos de los gobiernos europeos, sin penalizar al crédito, tendencia que se ve estimulada por las palabras de hoy de Lagarde.

1. Los contagios y las restricciones se aceleran en los últimos días

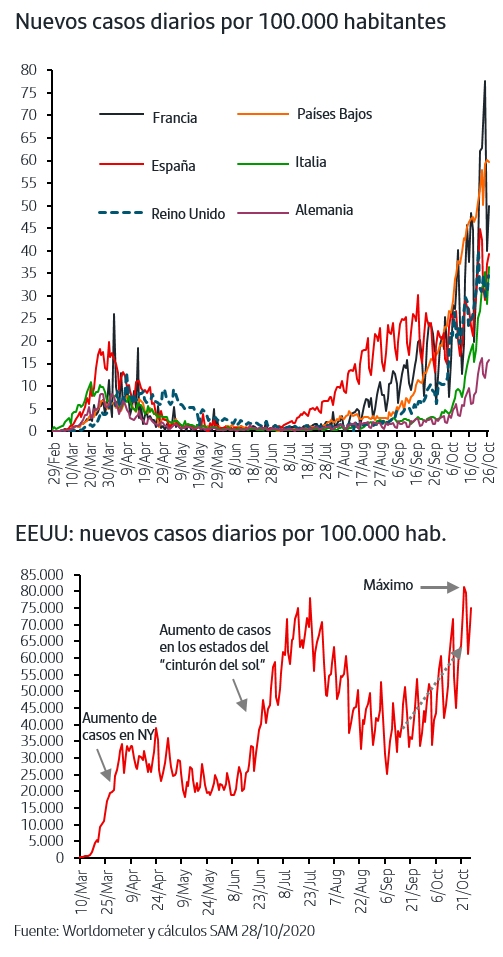

El aumento de los contagios diarios continúa siendo la tónica en los principales países desarrollados. Aunque la tendencia es más marcada en Europa, también se está haciendo extensiva a EEUU que recientemente ha marcado el máximo desde que comenzó la pandemia. Esta progresión está provocando que los principales gobiernos adopten nuevas restricciones a la actividad acompañadas de limitación de movimiento de personas. Aunque en ninguno de los casos son de tanto alcance como las de marzo-mayo, no podemos obviar que son sustancialmente más restrictivas de lo que se preveía hace unas semanas: limitación de horarios comerciales en España, suspensión total de actividades comerciales no esenciales en Francia y suspensión total de restauración, hostelería y ocio en Alemania. En este último caso, el anuncio ha venido acompañado de una ayuda extraordinaria de 10MMn€ para los negocios afectados.

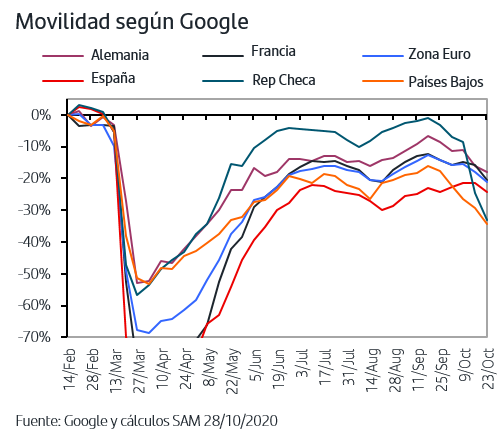

Así, aunque el grueso de los sectores industriales y manufactureros europeos continúan con su actividad, la parte de servicios vuelve a ser duramente penalizada. Los indicadores de movilidad que elabora Google y que están funcionando como indicadores adelantados de la actividad económica durante la pandemia, vienen ya reflejando retroceso desde mediados de septiembre. Todo ello está afectando a las previsiones de continuidad del crecimiento que se barajaban para el último trimestre del año y está penalizando el sentimiento inversor ante la falta de visibilidad para próximos meses.

2. BCE prepara el terreno para nuevas medidas en diciembre

La reunión del BCE se ha saldado sin novedades, tal como esperaba el mercado pero ha sido más explícito de lo previsto en cuanto a la adopción de nuevas medidas en diciembre cuando además actualizarán sus previsiones económicas. El comunicado recoge abiertamente que recalibrarán las medidas actualmente en marcha y Lagarde ha sido explícita en la rueda de prensa señalando que ello afecta a “todos” los instrumentos lo que implicaría no cerrar la puerta a nueva bajada de tipos. El consenso ya esperaba que en diciembre hubiera nuevo aumento del PEPP, el programa especial de compras lanzado a raíz de la pandemia. Esta expectativa no respondía a una necesidad “real” ya que al ritmo actual de compras el BCE dispondría de fondos hasta mediados de 2021 pero el mercado prefiere un horizonte temporal despejado en cuanto al apoyo constante de la autoridad monetaria europea, algo que las palabras de hoy parecen confirmar.

En cuanto al comportamiento de los bonos europeos en estos días, el bono del gobierno alemán retoma claramente su papel de activo refugio y concentra los flujos de compra con su TIR descendiendo al -0,63%. Ello provoca ligero repunte en las primas de riesgo de Italia y España pero sin que ello sea reflejo de una penalización directa a la deuda de los países periféricos. El apoyo institucional del BCE vía PEPP y de la UE vía Next Generation EU sigue dotando de soporte a la deuda española e italiana.

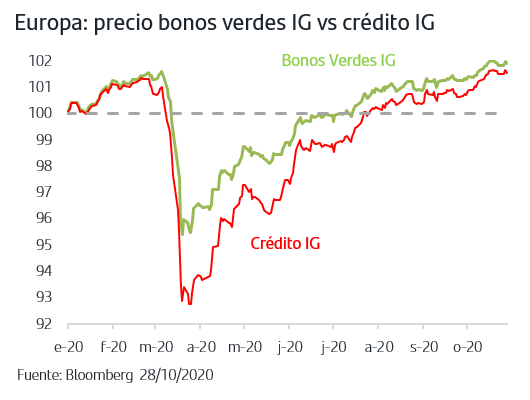

En el caso del crédito IG, el comportamiento está siendo mucho más estable que periodos anteriores de fuertes caídas en las bolsas y de movimientos de risk-off generalizados en el mercado, a la vez que siguen destacando positivamente los bonos verdes IG. Un factor clave está siendo la publicación de resultados empresariales que, en general, siguen sorprendiendo al alza y, si bien, ello no se está reflejando en sus cotizaciones en bolsa, sí que está actuando como soporte para sus correspondientes emisiones de deuda.

En el caso de Estados Unidos, las recientes jornadas de caídas bursátiles han vuelto a dirigir los flujos hacia el bono del gobierno a 10 años y su TIR ha cedido desde el +0,86% de la pasada semana. Las previsiones de que una potencial victoria de Biden tenga reflejo en aumento de la inflación han quedado por el momento en un segundo plano.

3. Nuevos confinamientos, elecciones americanas y ausencia de nuevos estímulos en EEUU penalizan a las bolsas

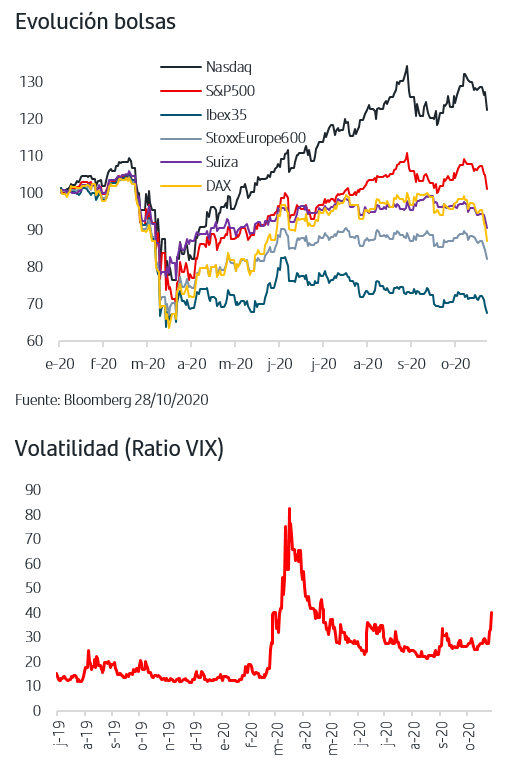

El movimiento lateral que venían registrando las bolsas europeas se ha visto bruscamente interrumpido dando paso a fuertes caídas en esta semana. En el caso de EEUU, las caídas también han sido relevantes pero los índices mantienen un mejor comportamiento relativo en el acumulado del año. Estas ventas han venido a su vez acompañadas de aumento de la volatilidad que ha superado la zona de 40 por primera vez desde abril.

Son varios los factores que han coincidido en el tiempo y que penalizan el sentimiento inversor. Claramente, el progresivo aumento de restricciones en Europa alcanza ya una magnitud que puede comenzar a reflejarse en potenciales revisiones a la baja de los escenarios de crecimiento para próximos meses. Asimismo, y aunque la publicación de resultados empresariales está en general sorprendiendo al alza a ambos lados del Atlántico, las previsiones de próximos trimestres pierden visibilidad en el escenario actual. La reacción del mercado está siendo bastante extrema en términos históricos ya que está penalizando muy fuerte a las empresas que decepcionan, como fue el caso de la alemana SAP que registró una caída del -22% la mayor en 24 años, pero también opta por las ventas en las empresas que están sorprendiendo al alza, incluso en aquellas que están superando muy ampliamente los números previstos. La experiencia histórica muestra que en momentos de nerviosismo como los que viven estos días los mercados, los inversores pueden obviar temporalmente los fundamentales positivos lo que a su vez no impide que, posteriormente, actúen como catalizador para la recuperación de niveles.

En este escenario, y aunque la pandemia esté concentrando el grueso de la atención, no debemos olvidar que queda ya menos de una semana para las elecciones americanas. A pesar de que las encuestas estén mostrando un potencial vuelco a favor de los demócratas en la Presidencia y puede que en el Senado, lo cierto es que el análisis de las posiciones en mercado pone de manifiesto que los inversores no se han decantado por un escenario concreto de resultados electorales.

Este comportamiento refleja una incertidumbre real sobre el escenario político de los próximos años en EEUU con las implicaciones que ello tiene sobre aspectos relevantes como la política fiscal o la regulación en determinados sectores como el energético o el tecnológico. Así, y sin olvidar la fuerte revalorización que acumula desde los mínimos de marzo, la bolsa americana estaría concentrando en pocas sesiones las tomas de beneficios y repunte de volatilidad que suelen preceder a acontecimientos de la envergadura de las elecciones del próximo día 3 de noviembre.

Y en este escenario, el hecho de que republicanos y demócratas no hayan conseguido ponerse de acuerdo para el nuevo plan fiscal antes de las elecciones ha neutralizado, por el momento, lo que hubiera sido un importante catalizador positivo para el sentimiento inversor. No obstante, la expectativa es que en el futuro se aprobarán ayudas adicionales para las familias americanas.

Los nuevos confinamientos aplicados por cada vez más países europeos están penalizando con fuerza la trayectoria de las bolsas, especialmente las europeas ya que restan visibilidad al escenario de recuperación previsto para el último trimestre del año. Todo ello coincidiendo con las escasas sesiones que restan para las elecciones americanas, donde prevalece la incertidumbre sobre el resultado final, a la vez que se ha diluido definitivamente el catalizador positivo que hubiera supuesto un nuevo plan de ayudas a las familias americanas. La volatilidad puede persistir en el corto plazo, especialmente si el recuento electoral en EEUU se prolonga. En este contexto destaca el buen comportamiento de otros activos, como es el caso del crédito IG, que sí están reflejando el apoyo institucional histórico que vienen recibiendo los mercados desde las principales instituciones y gobiernos. En esta línea, Alemania anunciando ayer nuevas ayudas y el BCE dejando hoy claro que habrá novedades en diciembre son apoyos de fondo que debieran ir dotando de sostén a los activos de riesgo.

En medio de este escenario en el que persisten las incertidumbres, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.