La semana comenzaba ayer con un tono claramente comprador en los mercados recogiendo las noticias de avances en dos frentes clave en la lucha contra la pandemia: por el lado de los tratamientos, donde siguen destacando los logros de la farmacéutica Gilead, y por el lado de las vacunas y “escudos protectores” donde las buenas noticias vienen de la mano de Sorrento Technologies y Moderna. Durante la tarde, el anuncio conjunto de Merkel y Macron de una propuesta de Fondo de Reconstrucción Europeo por 500Bn€ añadió impulso adicional a las bolsas y fuertes compras en el bono del gobierno italiano que hoy se hacen extensivas al bono español. El contrato de futuro del crudo West Texas que vence hoy, cotiza por encima de los 30$/barril y contrasta claramente con el precio en negativo de hace un mes y también contribuye a animar el sentimiento inversor

1. Merkel y Macron hacen frente común

El peso específico de las economías alemana y francesa en el seno de la Unión Europea explica la excelente acogida que ha tenido el anuncio de Merkel y Macron de impulsar conjuntamente una propuesta de Fondo de Reconstrucción Europeo.

Esta posición busca ofrecer una vía que permita avanzar en relación con las dos posiciones actualmente existentes en el seno de la Unión Europea. Por un lado el grupo de países, entre los que estarían Austria y Países Bajos, que exigen que cualquier ayuda se haga vía préstamo, y el segundo grupo en el que se encuentran países como Italia y España que piden que las ayudas se hagan vía transferencias/subsidios.

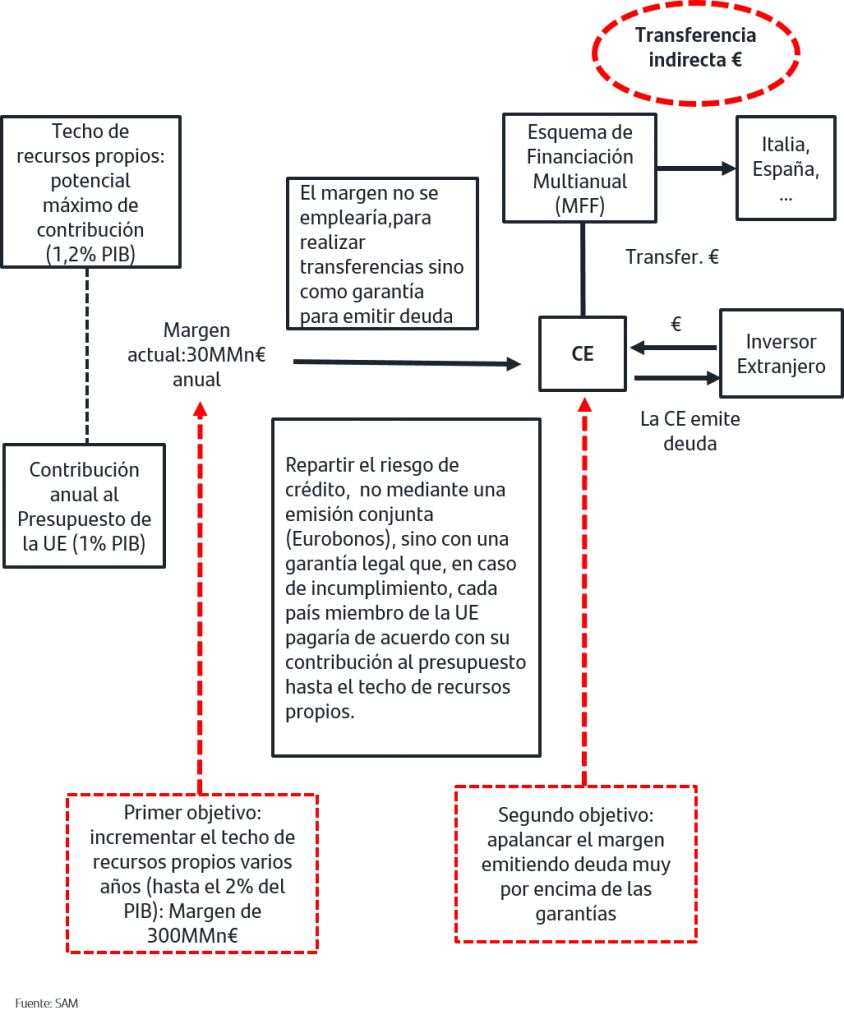

Las grandes líneas del Fondo propuesto ayer por Merkel y Macron son: •El Fondo tendría una dotación de 500Mn€ •La dotación sería dentro del marco del Presupuesto de la Unión Europea, con el tradicional mecanismo de financiación de proyectos y no de países. •Será la Comisión Europea la que acuda a los mercados financieros para captar la financiación; es decir, sería una emisión conjunta de deuda de la UE. •La financiación captada será devuelta al vencimiento, aunque en la propuesta no se específica con cargo a qué partidas/contribuciones se realizará dicha devolución.

2. Próximos pasos

La Comisión Europea, que es el órgano que tiene encomendando definir una propuesta de Fondo de Reestructuración, recibió ayer favorablemente la propuesta franco-alemana. Según el calendario actualmente previsto, será el 27 de mayo cuando la CE presente la propuesta al Eurogrupo (ministros de Financias y Economía de Zona Euro) que se reúne oficialmente el 11 de junio. El Consejo Europeo se celebra el próximo 18-19 de junio.

Así, la propuesta que presente la CE tendrá que definir claramente aspectos como el mecanismo de emisión de la deuda (que podría ser asimilable al actual del MEDE, utilizando como garantía recaudación “potencial” del presupuesto UE), así como la devolución a vencimiento que todo apunta sería a un periodo de al menos 20 años y podría ser contra el Presupuesto EU.

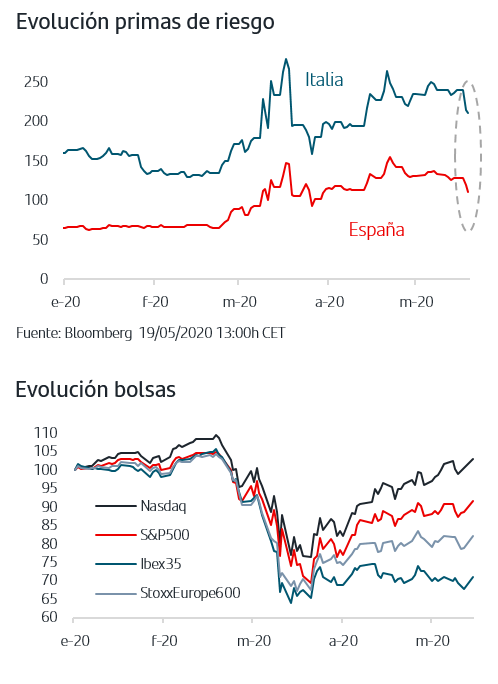

Aun teniendo presente que aún quedan muchos aspectos por negociar, la reacción de los mercados indica una lectura muy positiva desde el punto de vista de la integración europea y de refuerzo al papel del BCE en la gestión de esta crisis. La reducción de las primas de riesgo periféricas así lo indica.

Posible estructura de financiación y dotación del Fondo de Reconstrucción Europeo

Las noticias de avances en vacunas y tratamientos contra el Covid-19 están siendo estos días fundamentales para impulsar el sentimiento inversor y así se plasma en las fuertes subidas de las bolsas en la jornada de ayer. En el caso de Europa, el anuncio conjunto de Merkel y Macron sobre el Fondo de Reconstrucción Europeo es un espaldarazo adicional y supone un cambio de percepción sobre el compromiso de Europa de afrontar de forma integrada esta crisis. Asimismo, allana el camino para que el BCE consiga mayor efectividad en la aplicación de sus medidas y así se refleja en el descenso de 30p.b. en la prima de riesgo Italia entre ayer y hoy. El euro cotizando en la zona del 1,0960$/€ es a su vez claro reflejo de el mercado en su conjunto ha hecho de este anuncio una lectura positiva para el futuro de Europa.

En medio de este escenario de extrema volatilidad, es importante mantener la calma y recordar que las armas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Es importante señalar que el actual escenario está sujeto a múltiples factores cambiantes en el corto plazo, por lo que requiere de actualizaciones dinámicas.

.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.