Las bolsas dejan atrás la volatilidad de la semana pasada y el grueso de los índices vuelven a anotar rentabilidad positiva en el año, destacando nuevamente el Nasdaq, +6,90%. Los inversores se centran en los fundamentales del mercado, con sorpresas positivas en los resultados empresariales y avances en el plan de estímulo anunciado por Biden así como en la crisis del Gobierno de Italia. En China, los primeros datos del año han decepcionado y el mercado vigila también la evolución de los tipos de interés.

1. China decepciona con los primeros datos del año

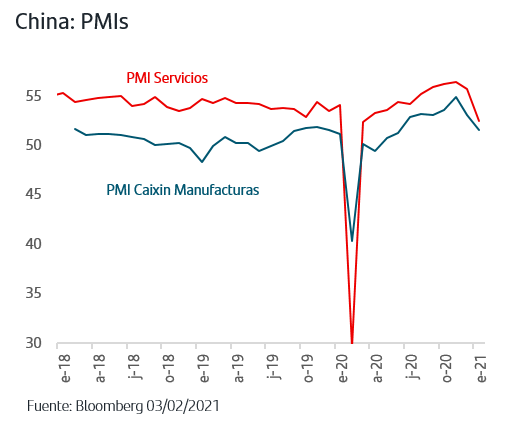

Tras cerrar el año pasado batiendo todas las estimaciones de crecimiento, los primeros datos de la economía china para el mes de enero han decepcionado. Así, los indicadores adelantados PMIs, tanto los oficiales como los que elabora la agencia Caixin, han quedado por debajo de las previsiones.

El retroceso más pronunciado ha sido en la parte de Servicios, que es la que mejor anticipa la trayectoria del PIB. Este último dato apuntaría un crecimiento en el entorno del 5% frente al 8% que apuntaba en diciembre. También hay que señalar el inesperado retroceso del PMI Caixin de Manufacturas, que es un indicador adelantado muy relevante de la evolución de las importaciones en China y también del precio de las materias primas, en concreto los metales. Los inversores vigilarán de cerca los datos de próximos meses a la espera de que los datos se estabilicen en los niveles actuales.

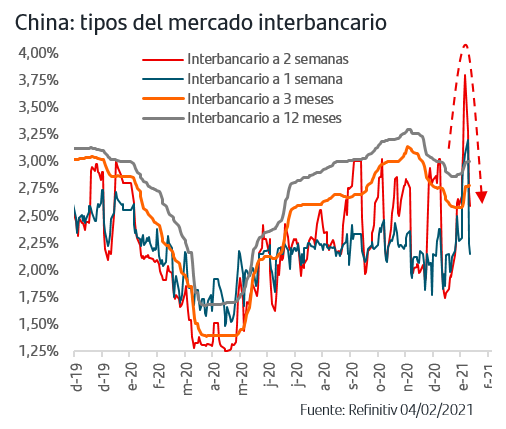

Los inversores también están monitorizando los tipos más a corto plazo del mercado interbancario chino tras el inesperado repunte que registraron la semana pasada. El motivo podría estar en que, en el marco habitual de gestión de la liquidez que hace el Banco Central de China (PBOC), en esos días se produjo un drenaje neto de liquidez de 230MMn de yuan. Sin embargo el mercado esperaba una fuerte inyección de liquidez dada la proximidad de la festividad del Año Nuevo en China (12 febrero). Tradicionalmente en las semanas previas, el PBOC hace fuertes inyecciones de liquidez para dotar a los bancos comerciales y que puedan trasladarlo vía préstamos a la economía. Por el momento el repunte, que no llegó a trasladarse a los tipos más a medio plazo, parece haber remitido y no respondería a razones de gestión de la política monetaria.

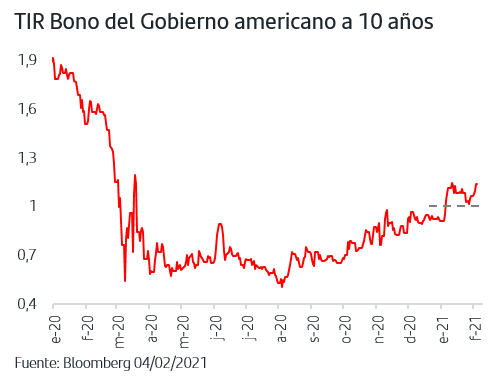

2. Repunte de la Tir del Treasury tras los avances para aprobar el plan de Biden

La TIR del bono americano a 10 años, que se mantiene por encima del +1% desde que en enero los demócratas obtuvieron la victoria al Senado en Georgia, ha retomado impulso al alza estos días y supera la cota del +1,14%. Este movimiento recoge la posición de los demócratas de aprobar en su totalidad el plan de estímulos anunciado por Biden, +1,9Bn$ (8,7% PIB). Así, los demócratas han “rechazado” la oferta de 10 senadores republicanos que votarían a favor de una versión reducida del plan, y han optado por acudir al procedimiento de Reconciliación del Presupuesto, que podrían aprobar con el voto dirimente de la Vicepresidenta Harris. El grueso de las partidas del plan de Biden pueden incluirse en este procedimiento pero el aumento del salario medio federal está suscitando muchas dudas y puede generar cierta polémica. El objetivo de los demócratas es conseguir que las medidas se aprueben de cara al mes de marzo, cuando finaliza la extensión de subsidios recogida en el plan de estímulos de diciembre. A la espera de conocer el dato de mercado de trabajo de enero, lo cierto es que la inesperada destrucción de empleo que se registró en diciembre ha contribuido a centrar el objetivo de la Administración Biden en sostener la renta disponible vía subsidios y ayudas al desempleo. Estas políticas reflacionistas, y la cuantía del plan propuesto por Biden, han impulsado al alza a la TIR del Treasury.

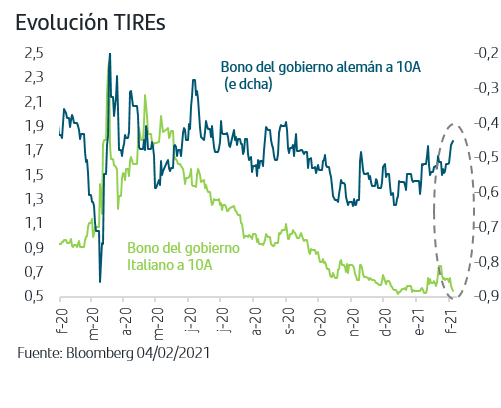

3. Compras en el bono italiano tras anunciar Draghi que acepta formar gobierno

La deuda italiana ha venido manteniendo un buen comportamiento relativo desde que comenzó su crisis de gobierno. En este contexto la decisión de Mario Draghi, Presidente del BCE en 2011-2019, aceptando el encargo del Presidente de la República de formar gobierno, ha sido muy bien recibido por los mercados y ha dado paso a fuertes compras. La TIR del bono del gobierno italiano a 10 años ha caído -7p.b. y la prima de riesgo italiana se ha reducido en torno a -10p.b.

Todo ello en una semana en la que la que el movimiento de la TIR del bono alemán a 10 años ha sido al alza y ha vuelto a superar la zona del -0,50%, y la TIR del 30 años entraba en terreno positivo por primera vez desde septiembre.

Al efecto arrastre del Treasury se ha sumado el elevado volumen de emisiones de bonos gobiernos en estos días. También hay que tener presente el tono más neutral que adoptó el BCE en su última reunión y que pudiera reflejarse ya en las cifras de compras de activos que acaba de publicar. Así, bajo el programa PEPP, que publica cada dos meses, las compras del periodo diciembre-enero han sido de 116MMn€, la cifra más baja desde que lanzó el programa no solo frente a los 140MMn€ de octubre-noviembre sino también frente a los 126MMn€ de agosto-septiembre, tradicionalmente de menor volumen por el periodo estival. En este sentido, los inversores seguirán vigilando estas cifras para ir ajustando sus previsiones sobre el volumen de compras del BCE, que parece tener ahora un sesgo más claro hacia evitar repuntes excesivos en las TIREs pero sin “contribuir” a que se acentúen los movimientos a la baja.

4. Las bolsas recuperan terreno, apoyadas en resultados empresariales

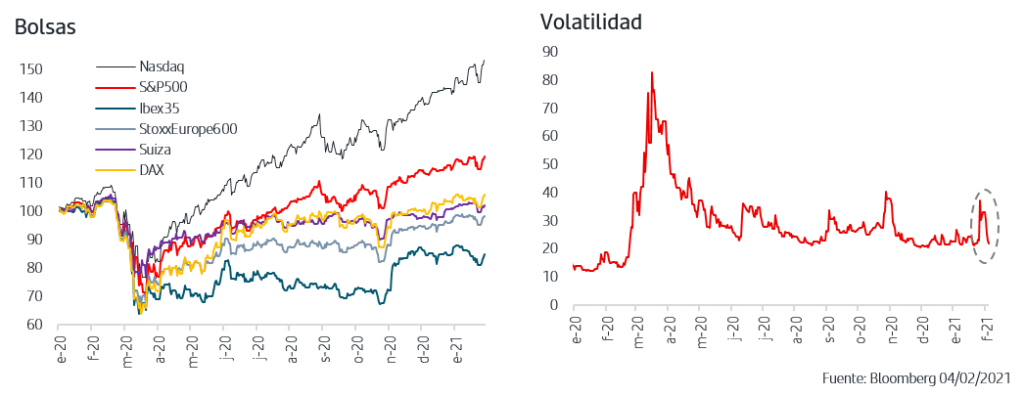

Una vez que los episodios de fuerte volatilidad parecen haber remitido, con caída del ratio VIX de un -40%, los inversores han vuelto a centrarse en los resultados empresariales y recogen al alza las cifras publicadas, tanto las más recientes, como las de Amazon y Alphabet (Google), como las que se publicaron la semana pasada y que pasaron más desapercibidas por el contexto de mercado.

Así, hasta el momento están primando las sorpresas positivas tanto en EEUU como en Europa. En el caso del S&P500, ya han publicado más del 30% de las empresas y en torno al 80% han sorprendido positivamente, con una cifra de crecimiento del beneficio del +4%, frente al -15% previsto para el agregado del índice. Aún quedan muchas empresas por publicar, pero no cabe duda del efecto positivo en el sentimiento inversor que produce un arranque favorable como el actual.

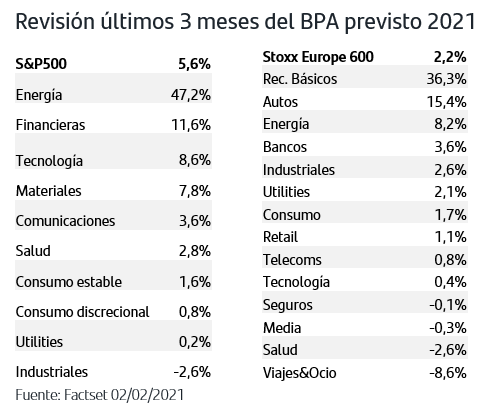

En el caso de Europa, por el momento ha publicado en torno al 10% de las empresas del StoxxEurope600 y el tono también es positivo. El 79% han superado previsiones y por el momento el crecimiento del beneficio se sitúa en el +9% frente a la caída estimada del -10% para el conjunto del mercado. Estas cifras están teniendo a su vez reflejo en una revisión al alza de las previsiones para el BPA previsto para este año, especialmente para sectores como Recursos Básicos, Autos y Energía, una tendencia que en Europa se estaba quedando rezagada respecto a la que ya venía marcando al mercado americano.

Las bolsas han vuelto a centrarse en los resultados empresariales del 4ºT, que están sorprendiendo al alza tanto en EEUU como en Europa, y la volatilidad cede un -40% desde los máximos de la semana pasada. En cuanto a la pandemia, el ritmo de los contagios continúa cediendo en EEUU frente a la Zona Euro donde la tendencia aún es al alza. En Israel, primer país en haber vacunado ya a toda la población mayor de 65 años, los datos apuntan descenso de la mortalidad, tendencia que será clave seguir confirmando en las próximas semanas. En los mercados de renta fija, la deuda italiana recoge positivamente el compromiso de Mario Draghi de intentar formar gobierno mientras que la TIR del Treasury supera el +1,14% a medida que los demócratas avanzan en su objetivo de aprobar los nuevos estímulos anunciados por Biden.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.