La fuerte, e inesperada, diferencia entre los datos publicados en EEUU y las previsiones que barajaba el consenso han provocado estos días jornadas de fuerte volatilidad en el mercado y pone de que la reactivación económica viene acompañada de incertidumbres y desajustes que no resultaban predecibles de acuerdo a ciclos anteriores. La sorpresa positiva ha estado en la revisión al alza del crecimiento Zona Euro que ha publicado la Comisión Europea y que refleja, entre otros factores, el impacto positivo de los 750.000Mn€ del programa NextGenerationUE.

1. EEUU: el aumento de precios en abril superó ampliamente las previsiones

Las previsiones de subida de precios en EEUU en abril por el efecto estadístico se han visto ampliamente superadas al alza. Si bien el efecto base hace referencia a la comparativa interanual, es decir respecto al mismo mes del año anterior cuando los precios quedaron afectados a la baja por la pandemia, el aumento de precios entre marzo y abril de este año ha sido muy superior al previsto. El IPC subió en el mes un +0,8% (+0,2% previsto) y por componentes los avances más fuertes fueron el +8% en Hoteles y el +10% en Billetes de Avión y en Vehículos usados. Esto refleja que la “reapertura” de la economía en las partes más penalizadas por la pandemia ha tenido un impacto en precios más fuerte de lo previsto, lo que a su vez puede prolongarse aún algunos meses en diferentes componentes del índice.

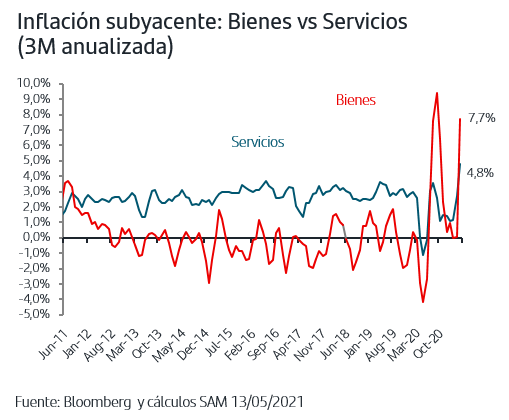

La inflación subyacente, excluyendo alimentación y energía, subió en abril +0,9% (+0,3% previsto). En este caso, desglosando entre Bienes y Servicios también se refleja el efecto reapertura ya que la parte de Servicios aumentó un +0,54% en el mes, la subida más fuerte desde finales de los 80. Pero mayor ha sido aún la sorpresa en la parte de Bienes que subió un +2% en el mes, nivel máximo desde marzo de 1980 cuando subió +1,2%. Esta subida estaría relacionada con la aceleración que ha venido mostrando el consumo privado tras el último plan fiscal. En términos anualizados, ambos componentes se sitúan por encima del +4%.

Por último, la subida de los precios de la producción en el mes de abril también superó previsiones con un +0,6% (+0,3% previsto) y tras el +1% anotado en marzo. La continua subida de los precios de las materias primas y de algunos componentes por el impacto del restocking internacional estarían detrás de este movimiento.

Esta fuerte subida de precios en abril está haciendo que el consenso revise ligeramente al alza la previsión de inflación en EEUU para el conjunto del año. No obstante, y a la espera de que se vayan publicando más datos, el impacto en inflación se sigue considerando en general transitorio dada la destrucción de crecimiento y empleo que aún persiste en la economía al comparar con los niveles que se hubieran registrado en ausencia de la pandemia.

2. EEUU: distorsiones en el mercado de trabajo

En el caso del mercado de trabajo, la creación de empleo de abril quedó ampliamente por debajo de las previsiones al ser de +266.000 nuevo empleos frente al millón que esperaba el mercado. La buena noticia estuvo en Hostelería&Ocio, que viene siendo el segmento más penalizado por la pandemia, y donde se crearon 331.000 empleos. No obstante, esta parte de la economía representa tan solo el +10% del empleo total, mientras que en el agregado de las restantes actividades se destruyeron -65.000 empleos, comportamiento que ha generado dudas sobre el dinamismo del mercado de trabajo americano.

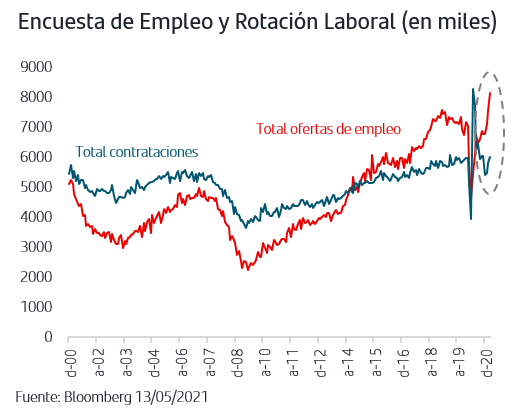

Posteriormente se ha publicado la Encuesta de Vacantes de Empleo y Rotación Laboral de marzo y ha puesto de manifiesto que se están produciendo algunas distorsiones de fondo en el mercado de trabajo americano. Así, el total de ofertas de empleo en marzo alcanzó un máximo histórico y se situó en 8,1Mn vacantes, lo que debiera haber redundado en fuerte creación de empleo en abril. Al mismo tiempo, la Encuesta refleja que en el propio mes de marzo las contrataciones totales fueron de “solo” 6 millones (cifra a la que habría que restar las salidas en el mes, 5,3 millones, para obtener el empleo neto mensual), lo que abre un gap de 2 millones respecto a las ofertas, un nivel también máximo histórico. Este desajuste viene a coincidir con las informaciones recientes desde algunos sectores económicos que muestran la dificultad para contratar, sobre todo en segmentos de salarios más bajos y se apunta que, además de por disparidades geográficas, podría estar ligado al aumento del subsidio de desempleo aprobado en el último plan fiscal y que estará vigente hasta septiembre.

Estos datos vendrían a despejar las dudas sobre la capacidad de la economía americana de crear empleo a la vez que centran la atención en el impacto que este desajuste pueda tener en la trayectoria de los salarios en los próximos meses, un factor que podría generar presión adicional en los precios.

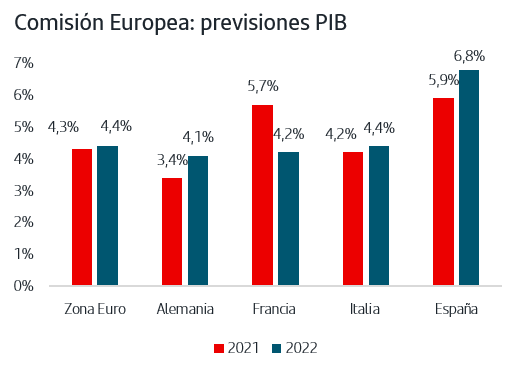

3. Zona Euro: la Comisión Europea revisa al alza las previsiones de crecimiento

La CE ha actualizado sus previsiones económicas y ha revisado al alza tanto el crecimiento de este año como el del 2022. Esta subida respecto a las cifras publicadas en febrero responde a una reactivación más fuerte de la prevista en la actividad y el comercio internacionales pero también a la incorporación por primera vez del impacto del NextGenerationEU, los 750MMn de ayudas vía préstamos y transferencias. Ello explica que en los países más beneficiados por estos fondos, como Italia y España, la revisión al alza haya sido tan fuerte, de un +1,8pb para el conjunto 2021-22.

En cuanto a la inflación, la CE ha revisado ligeramente al alza las cifras hasta el 1,7% para 2021 pero dándole un carácter transitorio ya que para 2022 prevé un +1,3%.

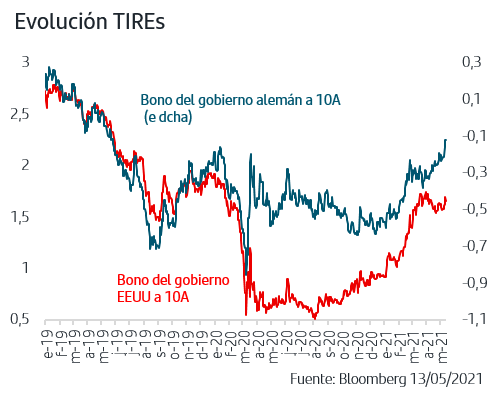

4. La TIR del bono alemán sube hasta niveles de mayo de 2019

Entre los ajustes que los datos americanos han provocado en los mercados, destaca sin duda el movimiento al alza de la TIR del bono alemán que ha subido hasta niveles de mayo de 2019.

Se confirma así que el mercado de renta fija europeo continúa adaptándose a la progresiva reactivación económica que a su vez reduce la actuación del BCE, ya que el nivel de compras de activos está siendo claramente inferior al registrado el pasado año. El movimiento se está produciendo de forma acompasada en los diferentes países y en concreto las primas de riesgo periféricas no han registrado movimientos relevantes, más allá del ajuste que ha sufrido la italiana al anunciar mayor volumen de emisión para este año.

En el caso del bono americano, el aumento de los precios ha provocado también subida de la TIR pero en este caso por debajo aún de los máximos anuales registrados a principios de abril. Así, el mercado parece seguir manteniendo como referencia una pendiente de la curva, 10Y-2Y, alrededor de los 150p.b. que pone claramente de manifiesto que descuenta un escenario de subidas de tipos más próximo en el tiempo que las previsiones oficiales de la Fed y que seguirá reflejándose en presión al alza en la TIR.

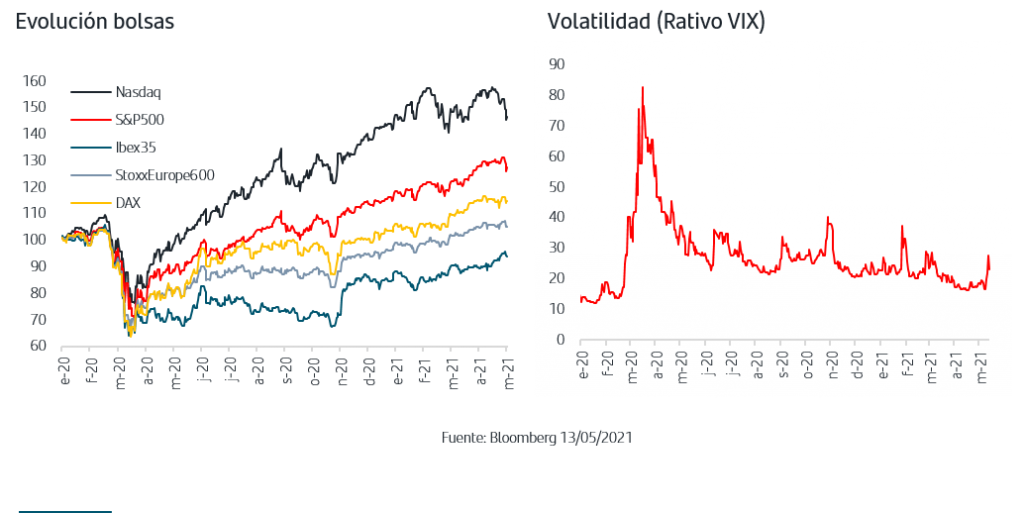

5. Volatilidad en las bolsas

El desajuste entre los datos publicados y las expectativas del mercado ha provocado a su vez jornadas de fuerte volatilidad en las bolsas, sin olvidar la fuerte subida que acumulan en el año. Las ventas han sido más marcadas en la bolsa americana y especialmente en el Nasdaq dado su sesgo a estilo de inversión growth. La volatilidad que históricamente caracteriza el ajuste de los mercados financieros a las transiciones entre fases del ciclo económico se está viendo claramente acentuada en la situación actual que no es comparable a ningún periodo de recesión-reactivación anterior. Además, los datos americanos han mostrado una dicotomía, menor creación de empleo y mayor subida de precios, que no solo no estaba entre las previsiones del mercado si no que dificulta aún más el ajuste en las bolsas en el corto plazo puesto que tienen implicaciones “contradictorias” tanto a nivel sectorial como de estilos de inversión. Es por ello que la gestión activa, junto con la diversificación, cobra aún más importancia en estos momentos donde los mercados registran jornadas con continuos cambios de dirección y de liderazgo sectorial.

Así por ejemplo, un factor clave que se está poniendo claramente en valor en mercado es la capacidad de fijación de precios de las empresas, es decir, de trasladar las subidas de precios a sus ventas en el actual escenario reflacionista, lo que se está reflejando en selección de valores, al margen del sector al que pertenezcan.

Otro factor que ha destacado en esta semana ha sido la resiliencia de las bolsas europeas, ya que aunque no han quedado al margen de las caídas de la bolsa americana, han tenido mayor capacidad de recuperación y de sostener niveles que en ocasiones anteriores. No hay que olvidar las buenas previsiones que se siguen barajando para los beneficios empresariales en Europa, que redundan en menor presión en sus valoraciones europeas respecto a la americana.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.