La inflación de enero en EEUU volvió a superar las previsiones, tanto por el aumento del IPC como de la inflación subyacente. El dato provocó nuevas ventas en el mercado de bonos y la TIR del Treasury a 10 años superó el +2%. En la Zona Euro, la TIR del bono alemán a 10 años escaló hasta el +0,28% . Dada la posición más retrasada en crecimiento y menores presiones en precios que en EEUU, la escalada de la TIR del Bund parece demasiado vertical, lo que podría dar pie a un ajuste a la baja en el corto plazo. En las bolsas, la temporada de resultados empresariales sigue avanzando positivamente y los índices venían recogiéndolo al alza.

1. En enero la inflación en EEUU subió al 7,5% y la creación de empleo superó previsiones

El aumento mensual de los precios en EEUU en enero, +0,6%, ha superado nuevamente las previsiones y eleva la tasa interanual hasta el 7,5%, el nivel más alto desde febrero de 1982.

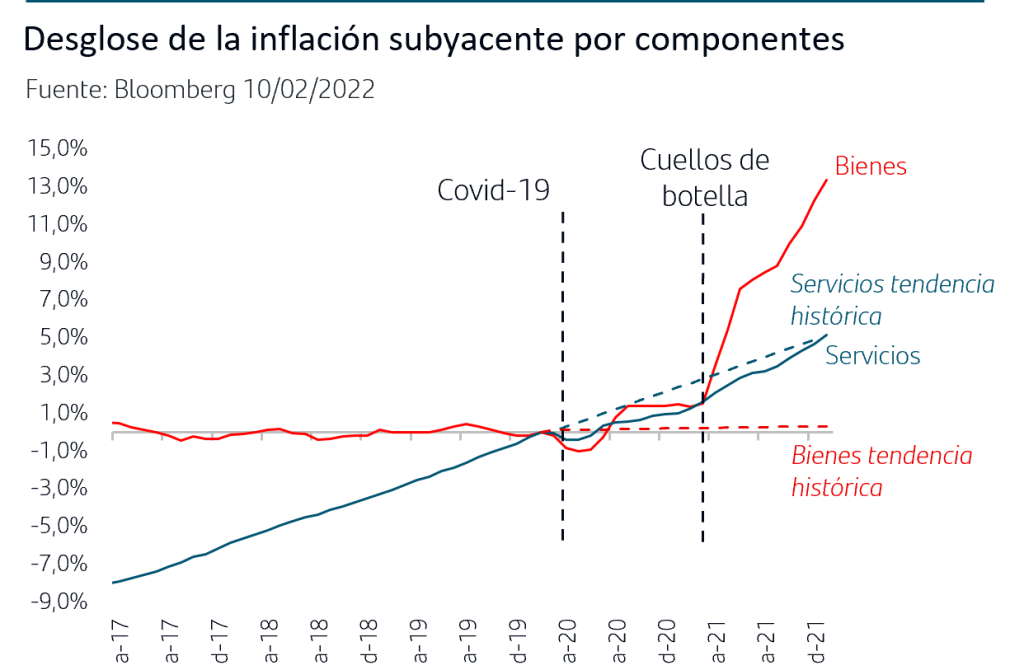

Si bien tanto alimentación como energía anotaron fuertes aumentos mensuales, un +0,9% en ambos casos, la inflación subyacente –eliminadas estas dos componentes- también superó las previsiones, aumentando un +0,6% en el mes y situando la tasa interanual en el 6%. Dicho nivel, supera ampliamente la zona del 2,5%-3% que correspondería, según la tendencia histórica, al crecimiento económico actual que se sitúa en torno al 5%. Así, el impacto de los cuellos de botella que se generaron por las características de esta crisis parecen seguir siendo una de las causas fundamentales de estas presiones inflacionistas. La subida mensual de los precios de los bienes ha vuelto a ser inusualmente alta, un +1%, frente a la tendencia del +0% mensual que registran desde 1995. Prueba del impacto de la distorsión de las cadenas de suministros es la subida del +1,5% mensual en los precios de los vehículos de segunda mano. En cuanto a la componente de servicios, y dada su relación con el momentum de crecimiento actual, el aumento del +0,4% mensual resultaba más esperable y un mes más responde en gran medida a la subida de los alquileres, que han registrado el mayor aumento desde 1992.

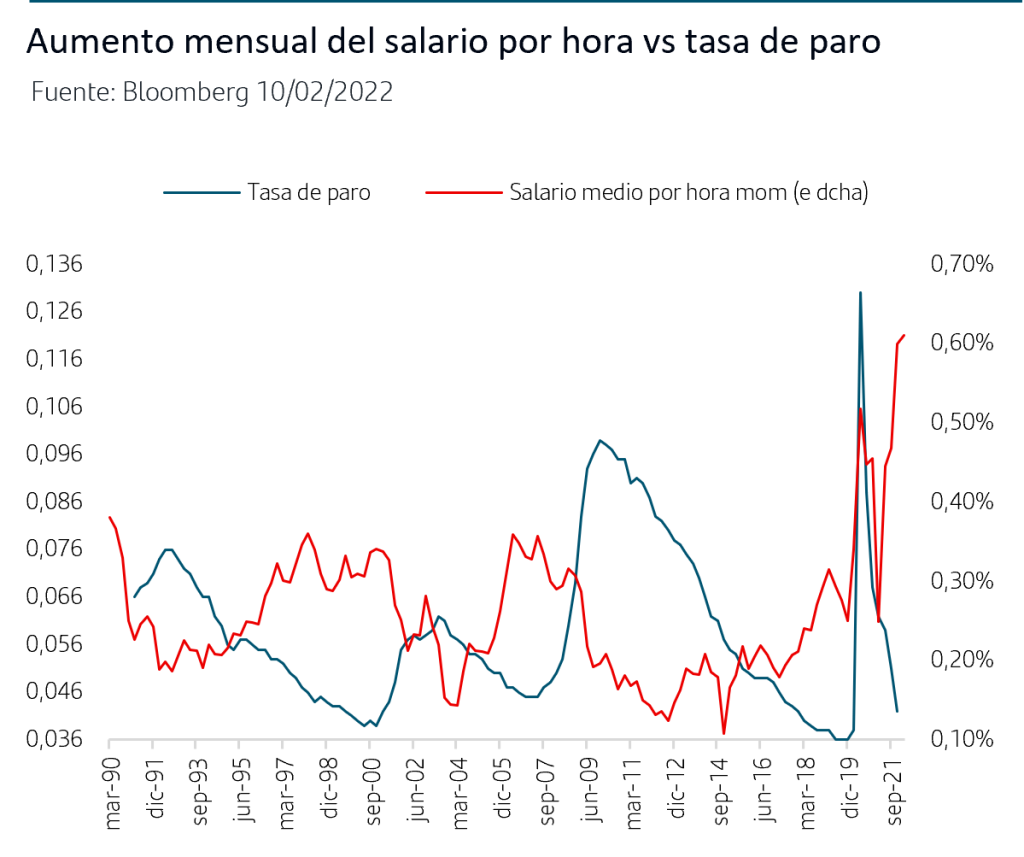

Esta presión de fondo en los precios al consumo viene a sumarse al aumento del salario por hora en enero, un +0,6%, que se publicó el pasado viernes junto con la sorpresa positiva de los datos de empleo que eleva hasta 550.000 la media de creación de empleo en los últimos ocho meses.

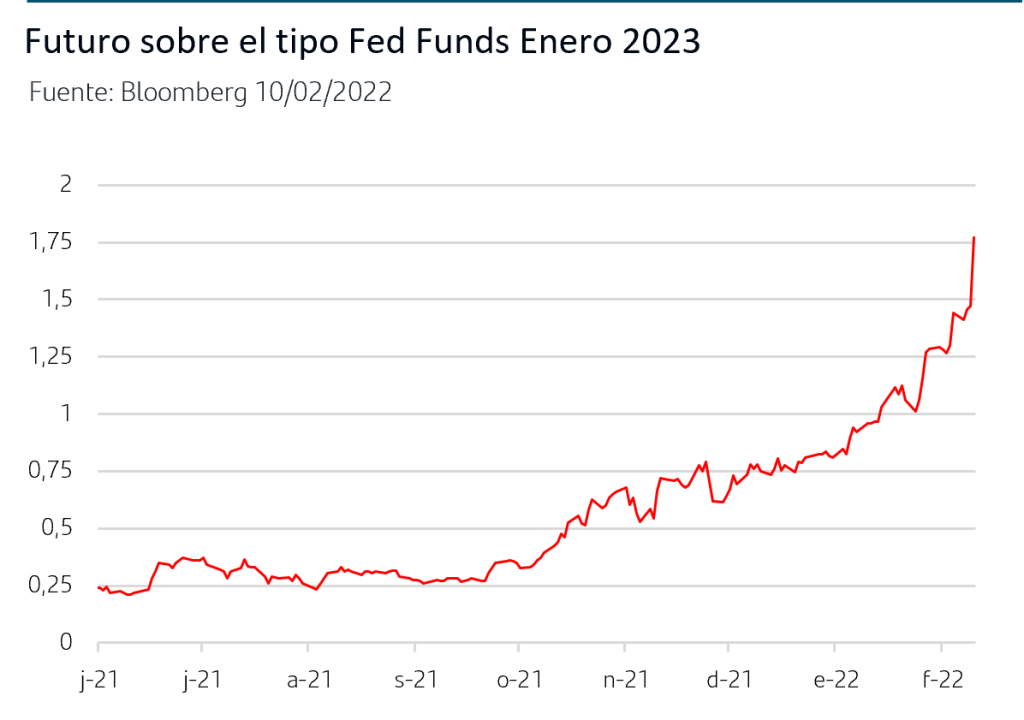

La presión al alza en las TIRES de la curva de tipos americana que provocó el dato de empleo se acentuó el jueves tras el dato de inflación, resultado todo ello de un escenario más agresivo en el ajuste de tipos de la Fed. El mercado ahora descuenta que sean seis las subidas de tipos a lo largo de este año, situando el rango del Fed Funds en el 1,5%-1,75% (0%-0,25% actual) y ha subido hasta el 90% la probabilidad de que la primera subida, la del próximo marzo, sea de 50p.b.

La TIR del 10 años ha subido hasta el 2%, una zona que perdió en julio de 2019, momento en el que el rango oficial de tipos estaba en el 2%-2,25%, y un nivel que el consenso del mercado estaba esperando para finales de este año, es decir en un movimiento mucho más progresivo que la actual subida vertical. El aumento en la TIR del 2 años ha sido hasta el 1,62% de forma que la pendiente de la curva continúa aplanándose tal como sucede en los periodos de ciclos alcista de tipos oficiales.

2. La TIR del Bund sube al +0,28%

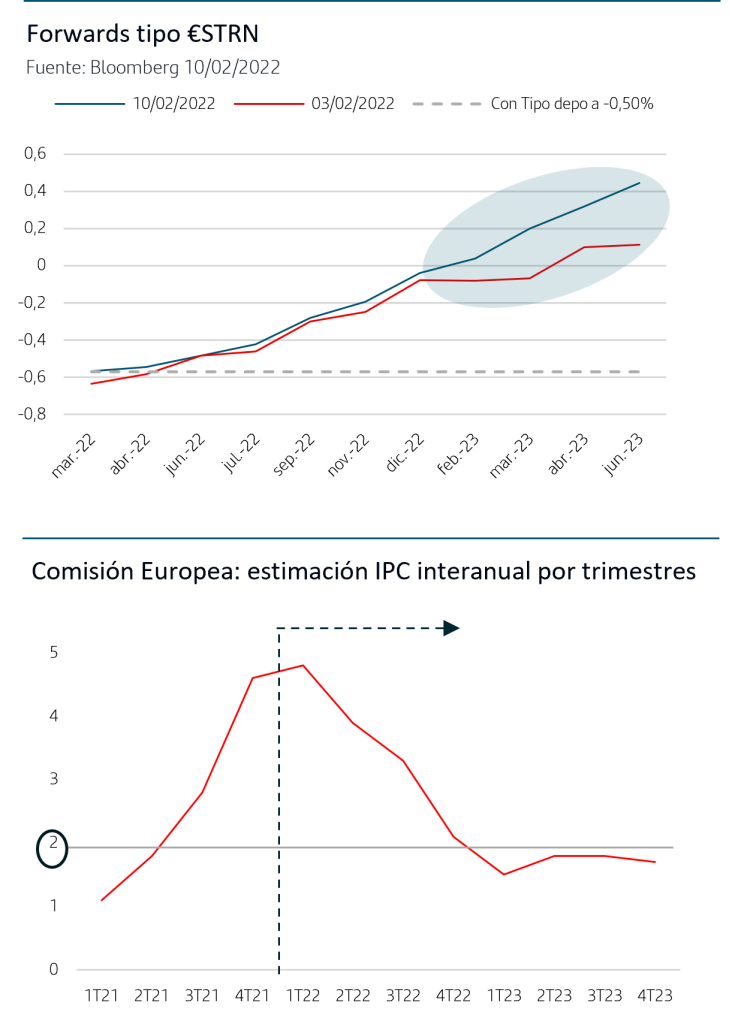

La subida de las TIRES en EEUU se ha trasladado también al mercado de renta fija de la Zona Euro y al escenario previsto para el BCE. Si bien según la curva de los forwards sobre el tipo €STRN la previsión de subida de tipos para 2022 es muy similar a la que descontó el mercado tras la reunión del BCE de la pasada semana, la previsión de subidas de tipos ha subido claramente de cara a 2023. En el mercado de bonos, la TIR del bono del gobierno alemán a 10 años ha subido hasta el +0,28% acompañada nuevamente de ampliación de las primas de riesgo de los países periféricos. La española se sitúa en 90p.b. y la italiana en 163p.b. La pendiente de la curva de tipos Zona Euro por el momento aún está aumentando respecto a los niveles de principio de año (60pbs vs 53 pbs) aunque la TIR del bono a 2 años alemán se sitúa ya en el -0,32%.

Tras la rueda de prensa de Lagarde, los inversores Zona Euro esperan la revisión del cuadro macro que haga el BCE en su reunión de marzo, y en concreto de la inflación, para calibrar cuál puede ser el ajuste de medidas monetarias. En este sentido, la Comisión Europea actualizó ayer sus previsiones y, aunque no tuvieron impacto significativo en un mercado más centrado en los datos de inflación de EEUU, lo cierto es que aunque revisó al alza la previsión de inflación para este año hasta el +3,5%, insistió en señalar que el perfil es descendente a lo largo del año a tenor de menores presiones en las cadenas de suministros y en los precios energéticos y que “en el 4ºT22 cederá al 2,1% para situarse por debajo del 2% del objetivo del BCE en 2023”. El próximo lunes Lagarde comparecerá en el Parlamento Europeo y el mercado vigilará el tono que adopte en las referencias que pueda hacer a las previsiones de inflación o en el escenario de subida de tipos que baraja el mercado.

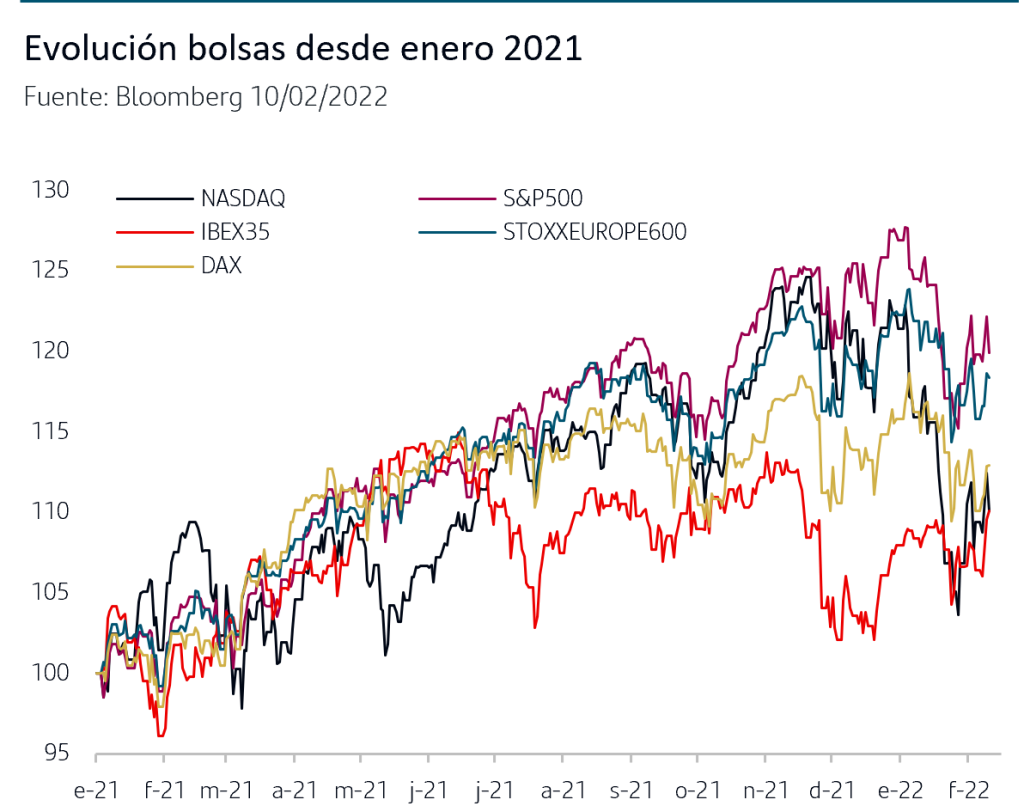

3. Las bolsas venían recogiendo al alza la publicación de resultados empresariales

La publicación el jueves del dato de inflación en EEUU provocó ventas generalizadas en la bolsa americana con impacto a su vez en los mercados europeos. Todo ello en el contexto de unos mercados que continuaban recuperando terreno respecto a los mínimos de enero y que anotaban ganancias en el conjunto del mes de febrero. Este comportamiento venía reflejando la temporada de publicación de resultados empresariales que ha seguido avanzando estos días de forma muy favorable. En EEUU han publicado más del 60% y se mantiene la tónica de que un 75% ha sorprendido al alza. Además y con la vista puesta en el medio plazo, continúa también primando las revisiones al alza en las empresas que publican guías para próximos trimestres y se ha reducido incluso el porcentaje de las que revisan a la baja, lo que sigue apuntando que las previsiones que maneja el consenso para el crecimiento de beneficios 2022, siendo favorables son conservadoras y sigue dotando de margen para sorpresas positivas.

En Europa, StoxxEurope600, está ya en el 40% las empresas que han publicado y se mantiene en torno al 70% las que superan previsiones. El crecimiento de beneficios por el momento sigue siendo superior en Europa, un +44% yoy frente al +28%yoy que registran las americanas en un trimestre que precisamente se vio más afectado en Europa por el impacto de la pandemia y la aparición más temprana de la variante Ómicron. Otro elemento a destacar respecto al tono del mercado en estos días frente al que tuvo en la primera semana de febrero es que las caídas en las empresas que defraudan han sido menores mientras que las que han sorprendido al alza han tenido un mejor comportamiento relativo diario.

La inflación de enero en EEUU volvió a superar las previsiones, que el consenso ya venía revisando al alza en las últimas semanas, y lo hizo tanto por el aumento del IPC como de la inflación subyacente. Las disrupciones que han ocasionado los cuellos de botella en las cadenas de suministros están provocando subidas muy fuertes en los precios de los bienes frente a la tendencia histórica desde 1995 de precios estables en esta componente. Cabe esperar que estos efectos vayan disminuyendo a medida que avance el año, y así lo señalaba ayer la Comisión Europea para la Zona Euro, pero por el momento estas cifras han provocado que los mercados acentúen las previsiones sobre subidas del tipo oficial, especialmente en EEUU pero también en la Zona Euro. La próxima semana se publicarán las Actas de la reunión que la Fed celebró el pasado 26 de enero y los inversores analizarán todos los detalles en un contexto en el que el mercado le da una probabilidad del 90% a que en la reunión de marzo la subida sea de +50p.b. En Zona Euro, si bien la tendencia de fondo de medio plazo en las TIRES es al alza, la subida tan vertical y rápida que anotan en las últimas semanas da margen para que haya un retroceso y vuelta a niveles más bajos. El escenario de crecimiento en Zona Euro está sustancialmente más retrasado en el ciclo que en EEUU y las presiones en los precios son menores. Si bien el tono de Lagarde fue más restrictivo de lo previsto, la subida de tipos en Zona Euro que está poniendo en precio el mercado parece superar ampliamente la visión que subyace en el BCE.

En las bolsas, los índices venían recogiendo al alza los resultados empresariales, que han seguido siendo positivos y superando previsiones. Mirando al horizonte de medio plazo, la Comisión Europea destacaba ayer la mejora continua del mercado laboral, las condiciones de financiación favorables y el los fondos NextGenerationEU como factores que permitirán mantener una fase de expansión prolongada y sólida. En este escenario, los crecimientos previstos para los beneficios empresariales en 2022 debieran seguir dotando de fondo a las bolsas una vez se vayan despejando las incertidumbres del corto plazo.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte como el actual, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.