La publicación de las Actas de la reunión de la Fed de diciembre ha reflejado que la autoridad monetaria quiere actuar sobre los tres elementos de normalización de la política monetaria, es decir, compras de activos, tipos de interés y reducción del balance. Las TIRES de los bonos del gobierno americano han subido en todos los plazos y los futuros sobre el tipo oficial también se han ajustado. En la renta variable se han producido tomas de beneficios y las bolsas europeas están teniendo mejor comportamiento en esta primera semana del año.

1. En la reunión de diciembre, la Fed habló también de reducir el balance

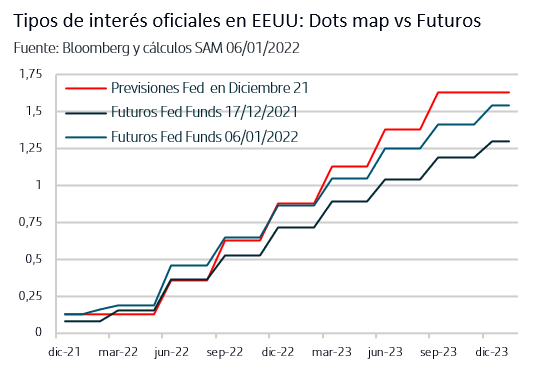

La publicación de las Actas de la reunión que la Fed celebró en diciembre ha puesto de manifiesto que además de los anuncios que hizo en dicha fecha, el FOMC también habló de reducir el balance, es decir, del tercer elemento de la normalización monetaria. De hecho, un número amplio de miembros señaló que “podría ser apropiado empezar a reducir el tamaño del balance de la Reserva Federal relativamente pronto después de empezar a subir el tipo de interés oficial“ de forma que «el balance podría reducirse más rápidamente que la última vez“, en referencia al periodo 2015-2017 cuando también se acometió un ajuste de estas características. Estos comentarios han sido la principal sorpresa para los inversores ya que indican que la posición de la Fed es más restrictiva de lo que habían descontando inicialmente, al añadir la posible reducción del balance a la medida ya anunciada de finalizar las compras de activos para marzo y al horizonte de subidas del tipo de interés. En este sentido, los comentarios recogidos en el Acta sobre la visión de la Fed sobre los tipos refuerzan claramente el Dots map que publicaron tras la reunión, especialmente en lo que respecta a la previsión de tres subidas de tipos de +25p.b. para 2022.

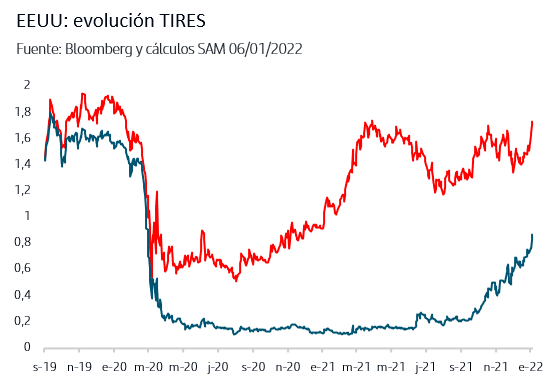

La reacción de los mercados ha sido claramente de adaptación a este escenario más restrictivo de normalización monetaria. En el caso de los futuros sobre el tipo oficial, el movimiento ha sido al alza y se ha ajustado totalmente al Dots map de 2022 frente a la reacción inicial más limitada que tuvieron cuando se publicó el 15 de diciembre. En el mercado de bonos, las ventas ya se habían impuesto con fuerza desde el comienzo del año y la publicación de las Actas ha reforzado el movimiento. La TIR del bono del gobierno a 10 años ha subido hasta el +1,73% desde el +1,51% de cierre de año mientras que la subida de TIR en el bono del gobierno a dos años ha sido hasta el +0,9%, el nivel más alto desde mediados de marzo de 2020. En la medida en la que el escenario de crecimiento y precios se mantenga sin impacto significativo del aumento de contagios que está provocando la variante de Ómicron, es previsible que los inversores continúen con este proceso de ajuste a la visión de la Fed.

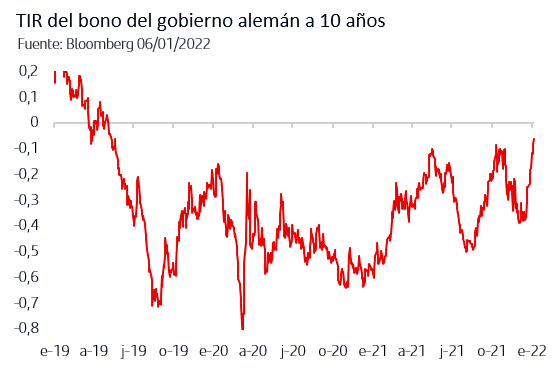

En la Zona Euro, las ventas en el mercado de bonos de gobiernos venían imponiéndose desde mediados del mes de diciembre coincidiendo con los menores flujos por la estacionalidad. La publicación de las Actas de la Fed han acentuando el movimiento y la TIR del bono del gobierno alemán a 10 años ha subido hasta el -0,06%, superando los máximos que anotó en 2021 y alcanzando el nivel más alto desde mayo de 2019.

En el caso de la Zona Euro, los inversores deben a su vez adaptarse a los anuncios que hizo el BCE en diciembre que implican la finalización del PEPP en marzo y una reducción significativa de las compras mensuales de activos a partir de abril, desde la media reciente de 100MMn€ (80MMn€ vía PEPP y 20MMn€ vía APP) a 40MMn€ durante el 2ºT22, 30MMn€ en el 3ºT y 20MMn€ a partir de octubre 22.

Las primas de riesgo de los países periféricos han tenido comportamiento dispar. La prima de riesgo española se ha reducido hasta 68p.b. mientras que la italiana se ha ampliado a los 135p.b. ya que al impacto que pueda tener las menores compras del BCE se añade los cambios que puede haber en el escenario político.

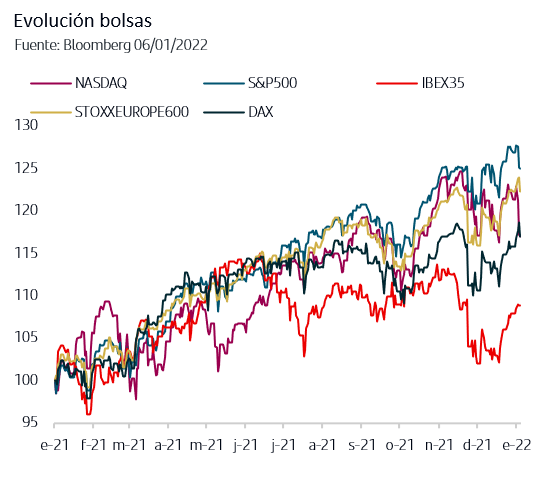

2. Las bolsas se ajustan a la visión de la Fed

Tras las fuertes ganancias anotados en 2021, y con nuevos máximos históricos en el S&P500, StoxxEurope600 y CAC francés en las primeras sesiones del año, la publicación de las Actas de la Fed ha dado paso a tomas de beneficios en las bolsas. Las ventas han sido más fuertes en la bolsa americana, y especialmente en el Nasdaq. Las bolsas Zona Euro anotan mejor comportamiento y mantienen las ganancias en lo que llevamos de año, favorecidas por su composición sectorial con mayor peso en sectores cíclicos y favorecidos por las subidas de las TIRES.

Así, destacan las subidas en la semana de Autos (+7,65%), Bancos (+5,64%) y Recursos Básicos (+3,58%). De forma similar a la bolsa americana, el sector Tecnológico en Europa también recorta en la semana, -4,36%, así como los sectores más defensivos como Salud, -3,33% y Utilities, -1,89%. Si bien las bolsas se ajustan a las novedades que han aportado las Actas de la Fed, las noticias en relación con el impacto que la variante Ómicron puede tener en el crecimiento están siendo más favorables que lo inicialmente descontado.

Por otro lado, los datos más recientes de actividad siguen siendo positivos y para Estados Unidos apuntan que habría anotado un ritmo de crecimiento cercano al 7% en el 4ºT21. En el caso de la Zona Euro, las ventas al por menor de noviembre han sorprendido muy positivamente con un crecimiento del 1% mensual y los datos de los PMIs de diciembre han sido en general mejor de lo previsto, una vez se conocía ya la existencia de la variante Ómicron.

Adicionalmente, el conjunto de indicadores de referencia señalan que continúan disminuyendo los cuellos de botella en las cadenas de suministros, favoreciendo así la actividad industrial. En este sentido, las previsiones de beneficios empresariales para este año continúan siendo positivas y con un tono conservador que puede mantener las sorpresas positivas de cara a próximos trimestres.

3. Evolución de la pandemia

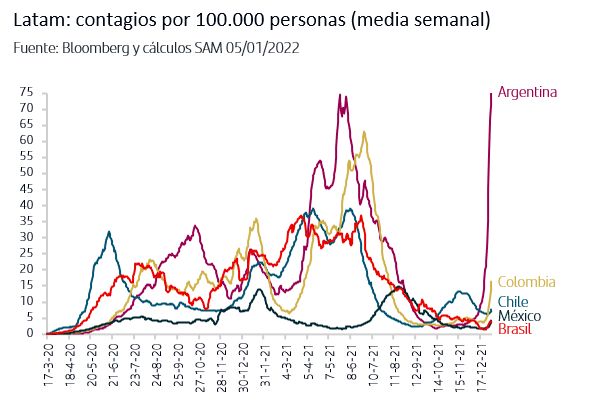

El fortísimo crecimiento de los contagios por la variable Ómicron continúa siendo la tónica en Europa y en EEUU, si bien en Latinoamérica, a excepción de Argentina, los contagios se mantienen en torno a los niveles de meses previos.

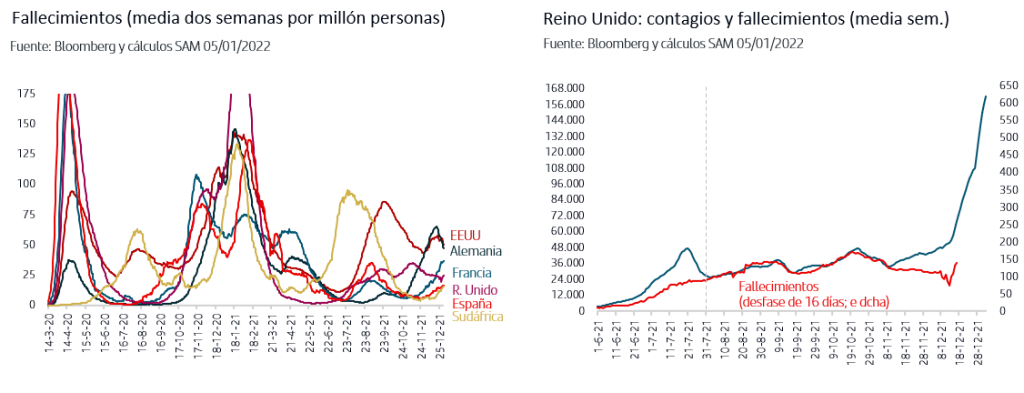

Los datos más favorables continúan siendo los relativos a los fallecimientos. En los países europeos y en EEUU a pesar de los máximos alcanzados en contagios, los fallecimientos continúan en general en niveles bajos, de forma similar a lo que han venido mostrando los datos de Sudáfrica. Por el momento sigue confirmándose que se mantiene la relación mucho más reducida entre contagios y fallecimientos que ha ido generándose a medida que aumentaba la vacunación. En este sentido, en Reino Unido, el país europeo donde primero comenzaron a aumentar los contagios por Ómicron, los datos de la relación contagios/fallecimientos siguen manteniéndose en torno a la ratio alcanzado una vez la vacunación se situó en niveles altos.

Las Actas de la reunión que la Fed celebró en diciembre han mostrado que el tono fue más restrictivo de lo que habían descontado los inversores. Lo cierto es que las Actas reflejan que se habló de la reducción del balance, el tercer elemento de normalización de la política monetaria, que se sumaría a la ya anunciada finalización de las compras de activos en marzo y a la visión de la Fed de tres subidas de 25p.b. para este año. La reacción del mercado ha sido clara, y los futuros sobre los Fed Funds se han ajustado al Dots map a la vez que han subido las TIRES de los bonos del gobierno americano en todos los plazos. El movimiento también se ha trasladado a subida adicional de TIRES en Zona Euro, que ya venían ajustándose a lo que será la finalización del PEPP en marzo. En las bolsas se han producido tomas de beneficios especialmente en los índices americanos, mientras que las bolsas europeas se ven más favorecidas por su composición sectorial. Así, los inversores seguirán pendientes de los mensajes desde la Fed con la vista puesta en su próxima reunión, y posterior rueda de prensa de Powell, que será a finales de este mes.

En escenarios como el actual en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.