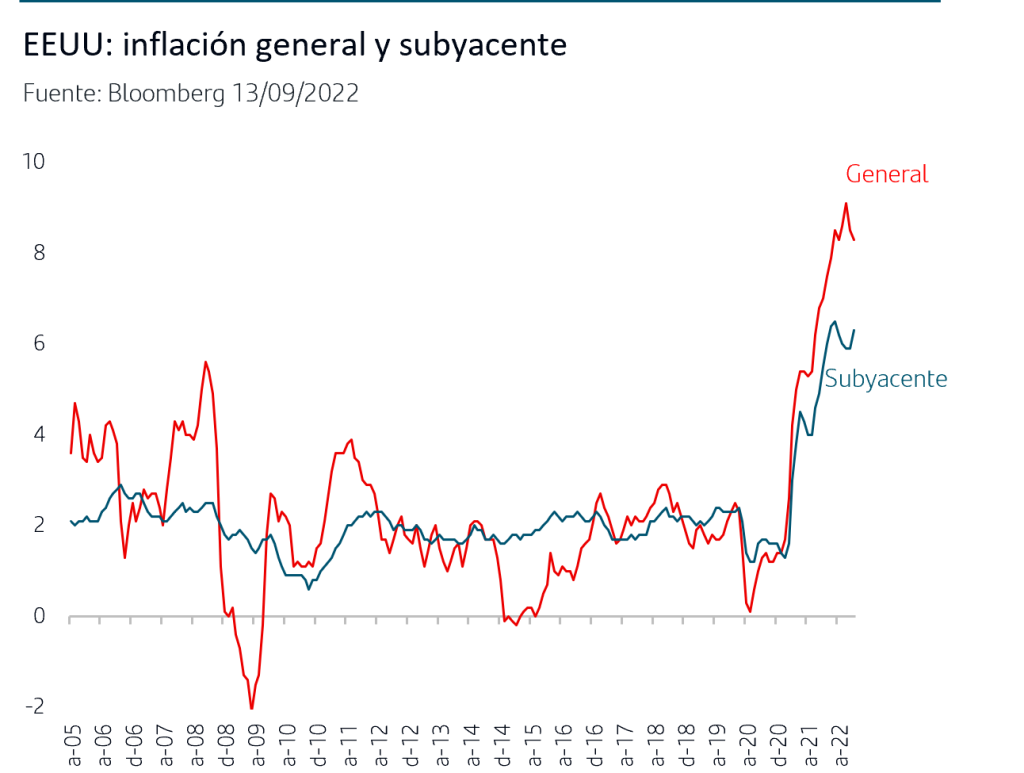

•La inflación de agosto en EEUU refleja presión al alza en la subyacente, con especial foco en la parte de servicios.

•Las bolsas y los mercados de renta fija reaccionaron a la publicación del dato de inflación con fuertes ventas.

•El mercado centra la atención en la reunión de la Fed del próximo miércoles, donde ya se descuenta con un 100% de probabilidad que la subida sea de +75p.b.

1. La inflación de agosto en EEUU superó previsiones con repunte de la subyacente

La atención de los inversores en la semana ha estado en la publicación del dato de inflación de agosto en EEUU, que se dio a conocer el pasado martes y superó las previsiones del consenso.

El IPC de agosto en EEUU subió 0,1% en el mes situando la tasa interanual en el 8,3% (8,1% previsto) desde el 8,5% registrado en julio. La parte positiva es que el desglose por componentes muestra retroceso en la parte de energía, tal y como se esperaba, debido a la caída que acumula el precio del petróleo desde junio.

Sin embargo, la nota negativa ha venido por la parte de la inflación subyacente (excluyendo energía y alimentos), que tras cuatro meses de moderación ha repuntado del 5,9% al 6,3%. El desglose señala que, por un lado los precios de los bienes no han seguido moderándose como se preveía dada la mejora en las cadenas de suministros y, por otro lado, los precios de los servicios volvieron a subir con fuerza, un +0,6% en el mes. En este caso, además de que continúan subiendo los precios de los alquileres, en el mes de agosto se ha registrado una subida generalizada del precio del resto de los servicios.

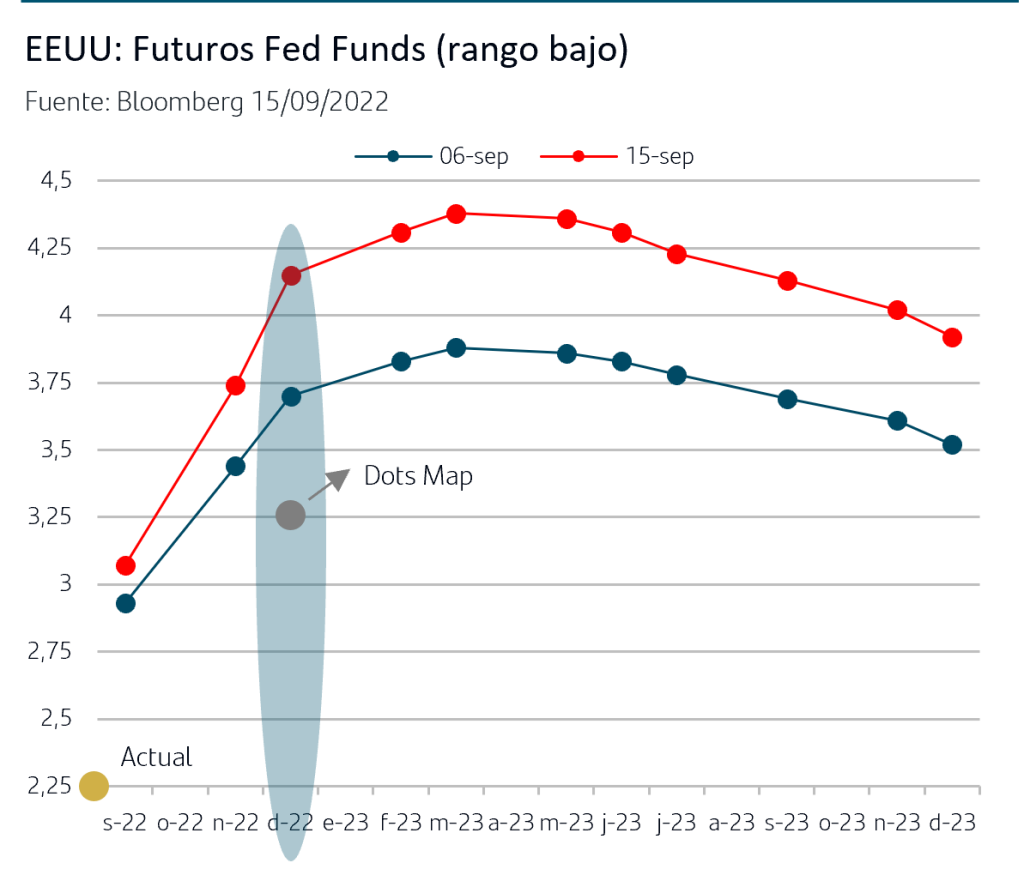

2. La Fed en el punto de mira de los inversores

Pasada la reunión del BCE, el otro foco del mes de septiembre está en la reunión de la Reserva Federal Americana, que tendrá lugar el miércoles 21/9 y que tras la publicación del dato de inflación ha acaparado, aún más si cabe, la atención del mercado.

Las últimas intervenciones de Powell en Jackson Hole a finales de agosto y en posteriores conferencias vinieron a confirmar el tono restrictivo de la Fed al señalar de forma contundente que continuarán con las subidas de tipos para controlar la inflación. Estas declaraciones tenían lugar en un contexto en el que el último dato de inflación conocido era el de julio, que había tenido una lectura positiva al retroceder más de lo previsto al 8,5% interanual (desde el 9,1% de junio) y con la subyacente sorprendiendo positivamente gracias a la componente de servicios.

La publicación de la inflación de agosto decepcionando sobre todo en la parte de la subyacente, que es la que sigue de cerca la Fed actualmente para tomar sus decisiones de política monetaria, ha hecho que el mercado pase a descontar mayor agresividad en las subidas de tipos para las próximas reuniones. Si a principios de la semana pasada los inversores daban un 70% de probabilidad a que la subida de la reunión de septiembre fuese de +75p.b., tras conocerse el dato de inflación el mercado no solo le da un 100% de probabilidad a que esa será la cuantía sino que, además, da un 25% de probabilidad a que la subida sea de +100p.b. Las expectativas de subidas de tipos se han acentuado a lo largo de la curva y el mercado descuenta que el tipo oficial americano finalice el año en el rango del 4%-4,25%, lo que se traduce en una visión bastante más restrictiva que la que dio el propio Comité en el Dots Map de junio, que establecía el punto de llegada para diciembre en el 3,25%-3,5%.

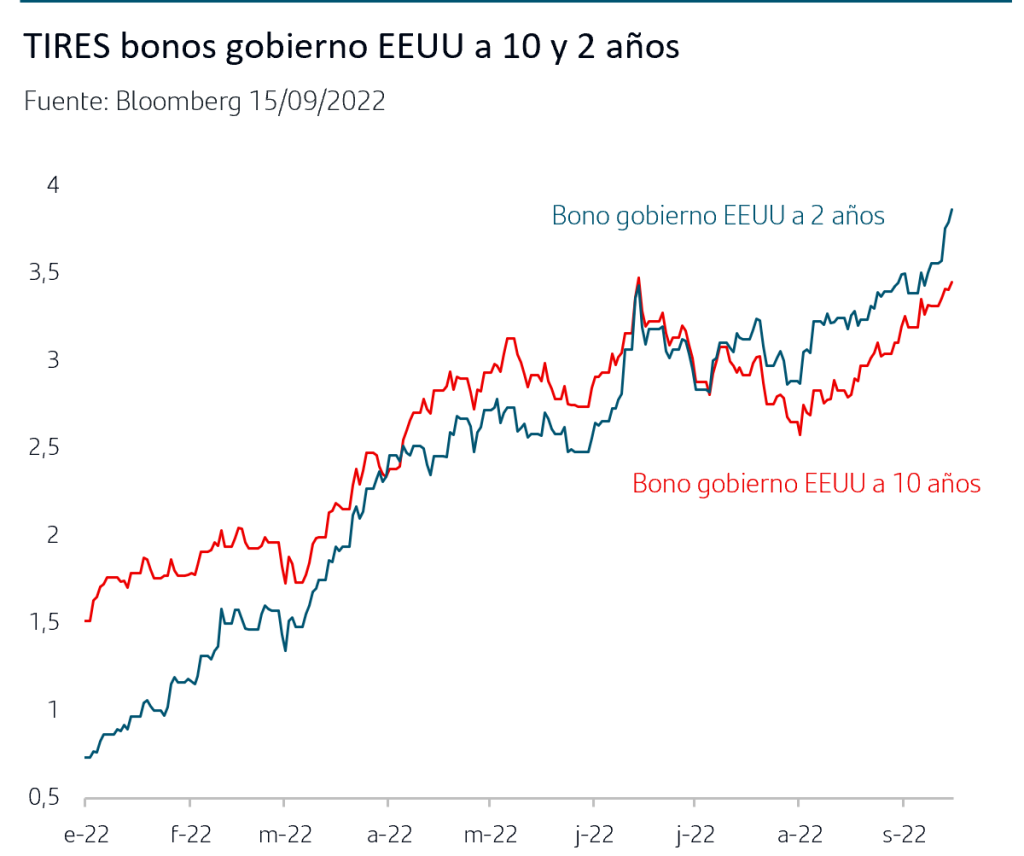

3. Las bolsas y los mercados de renta fija reaccionan con fuertes ventas

Los mercados de Zona Euro y especialmente EEUU reaccionaron a la publicación del dato de inflación con fuertes ventas.

En renta fija, la inflación de agosto en EEUU mantuvo la presión al alza en las TIRES y las ventas se impusieron en todos los tramos de las curvas. La TIR del bono del gobierno de EEUU a 2 años ha subido +35p.b. desde que se conociera el dato y se sitúa en el +3,85%, lo que son niveles máximos desde octubre de 2007. En el tramo a 10 años la subida ha sido algo más moderada, de +15p.b. hasta el +3,45%.

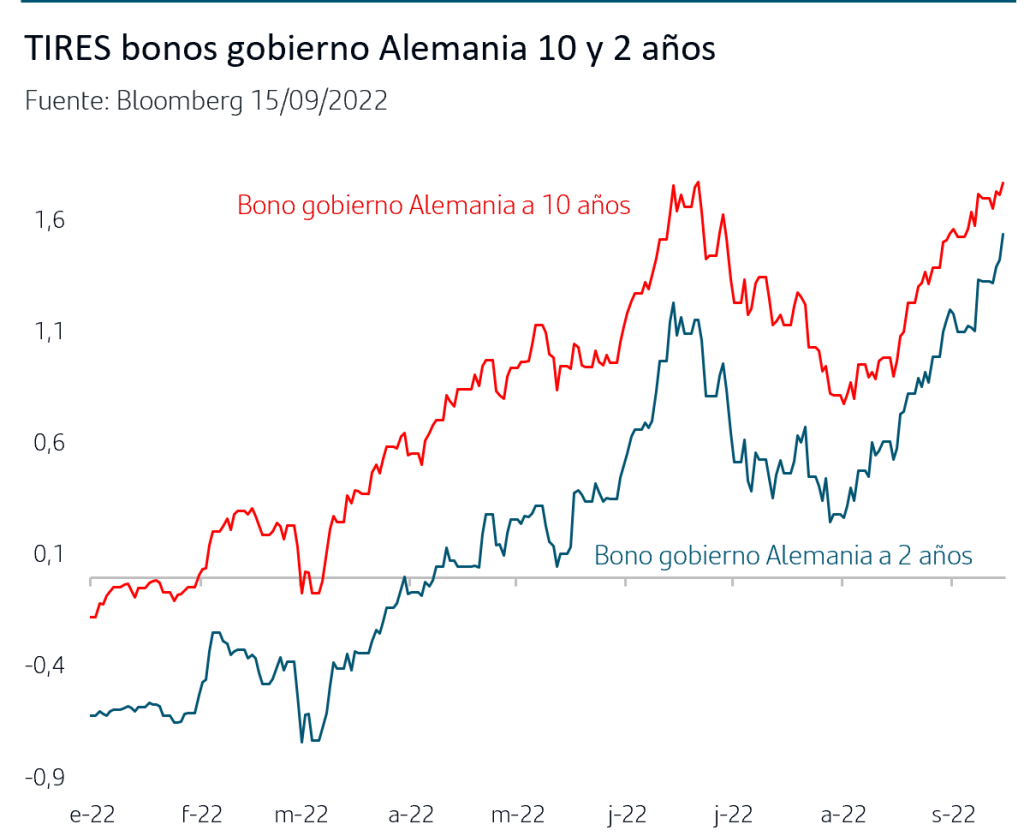

Las ventas se hicieron extensivas a la renta fija europea y las TIRES de los bonos del gobierno alemán han subido en todos los tramos de la curva, aunque con más intensidad en los plazos más cortos. La TIR del bono alemán a 2 años se sitúa en el 1,54% , el nivel más alto desde julio de 2011.

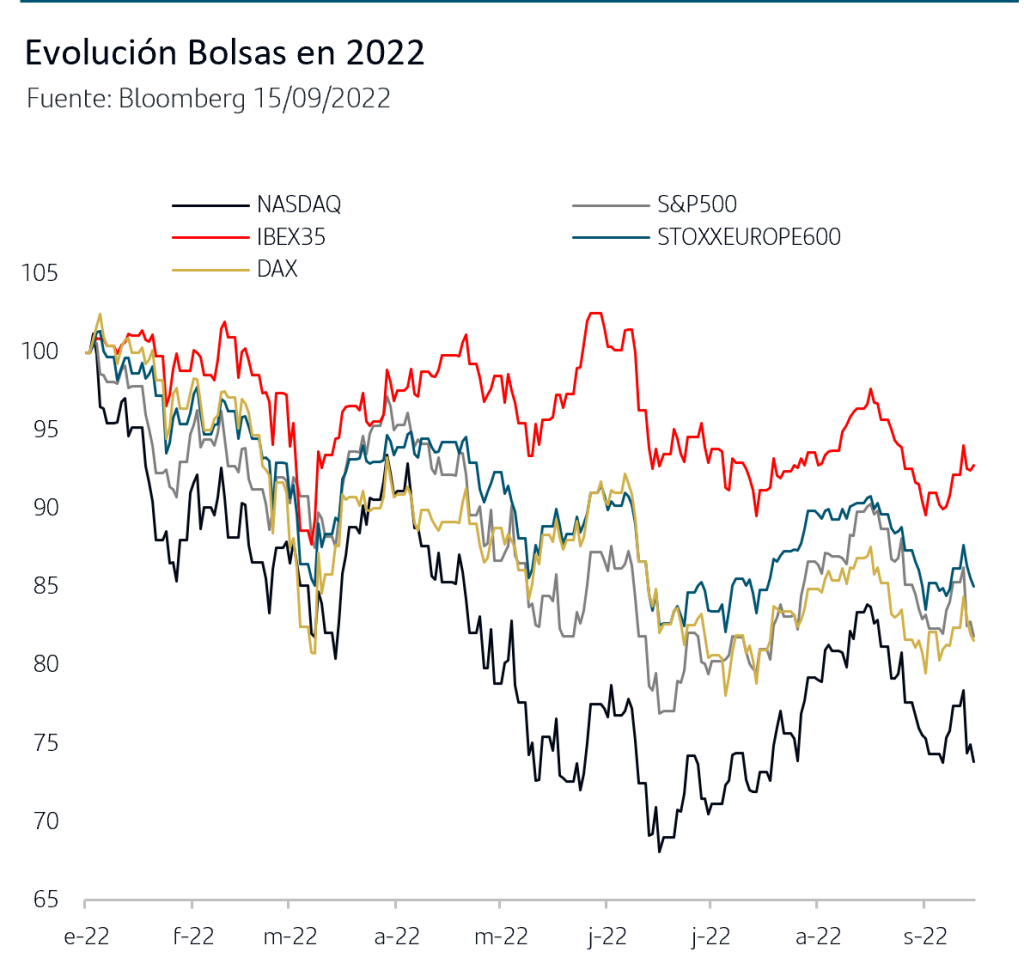

Respecto a las bolsas, que venían subiendo desde finales de la semana pasada, el tono cambió con la publicación del dato de inflación en EEUU y se impusieron las ventas. NY abrió con caídas contundentes en la sesión del martes y los índices cerraron la jornada anotando en media las mayores caídas intra-dia desde junio de 2020 (entre el -4% y el -5%), lo que hizo que se situaran en terreno negativo en el mes. Las bolsas europeas siguieron la tendencia vendedora marcada por la bolsa americana pero las cesiones de los principales índices fueron menos acusadas (en torno al -1,50%) y, aunque el tono fue mixto en las dos sesiones posteriores, los principales índices siguen en positivo en el mes a cierre de jueves.

El entorno actual de mercado sigue marcado por la incertidumbre sobre el momento en el que la inflación comience a remitir de forma sostenida, tanto en EEUU como en Europa. Esto afecta asimismo a las previsiones sobre la evolución de las políticas monetarias de los Bancos Centrales que están siendo cada vez más restrictivas.

Conclusiones:

• La inflación de agosto en EEUU ha superado al alza las previsiones y continúa la presión al alza en la subyacente, especialmente en la parte de servicios. Este comportamiento ha acentuado la atención sobre la decisión que tomará la Reserva Federal en la reunión del próximo miércoles. Tras la publicación del dato, los inversores han pasado a descontar un escenario más restrictivo en el que el tipo oficial americano finalizaría el año en el rango del 4% – 4,25%.

• La presión al alza en las TIRES se acentuó en todos los tramos de las curvas tras la publicación de la inflación, pero especialmente en los tramos más cortos. La TIR del bono del gobierno EEUU a 2 años se sitúa en 3,87%, el nivel más alto desde octubre de 2007, y la TIR del bono del gobierno alemán a 2 años ha subido hasta el 1,54%, el nivel más alto desde julio de 2011.

• En la bolsa americana han pesado las incertidumbres generadas tras conocerse el IPC de agosto y los índices anotaron fuertes caídas. En Zona Euro la volatilidad ha sido menor y, pese a anotar recortes, los índices continúan positivo en el mes. En este entorno en el que se mantienen las incertidumbres seguimos manteniendo un posicionamiento defensivo.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte, es importante recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.