El crecimiento sigue acelerándose en los principales polos de crecimiento mundial aunque acompañados de algunas disrupciones en proveedores y empleo derivadas de las características de esta crisis. El momentum se traslada a las previsiones de la demanda de crudo pero la OPEP+ ha optado por no desvelar cuál será su estrategia a partir de agosto. Las TIRES han permanecido estables a la espera del BCE y el IPC americano y la bolsa europea ha anotado nuevos máximos históricos.

1. Los indicadores adelantados de mayo siguen apuntando en la buena dirección

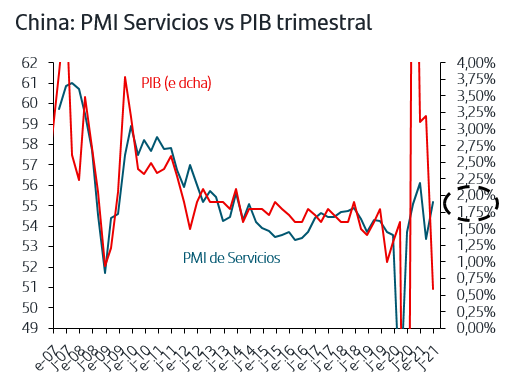

En el caso de China, los PMIs, tanto los oficiales como los de Caixin, apuntan una ligera mejora en el ritmo de crecimiento respecto al mes anterior y, sobre todo, respecto al registro del 1ºT21. En concreto, el PMI de Servicios ha superado las previsiones y dada su correlación con el PIB apunta un crecimiento trimestral del 1,75%-2% (7%-8% anualizado) frente al +0,6% del 1ºT. En cuanto al PMI de Manufacturas, se mantiene en torno a su media y continúa apuntando momentum para las importaciones chinas y para el comercio internacional.

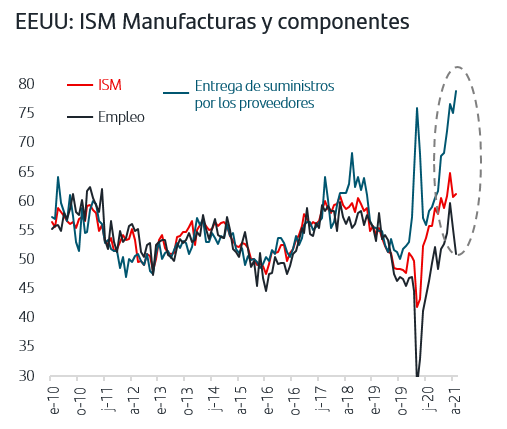

En EEUU, los ISMs han sorprendido al alza, especialmente el de Servicios que ha anotado un nuevo máximo histórico e indica que sigue acelerándose la reapertura de la economía.

Tanto en Manufacturas como en Servicios, el desglose por componentes indica que la entrega de suministros por parte de los proveedores continuó ralentizándose, hasta máximos del año 1974 en el caso de Manufacturas. Esto es una muestra más de los cuellos de botella que continúa provocando el proceso de recomposición de inventarios a nivel internacional. Otro aspecto a destacar es que también en ambos ha caído la componente de empleo, pero ello es debido a la dificultad que están teniendo las empresas para contratar trabajadores y que, dada la forma en que está construida la encuesta, redunda en caída de esta componente al no poderse cubrir los planes de crecimiento previstos.

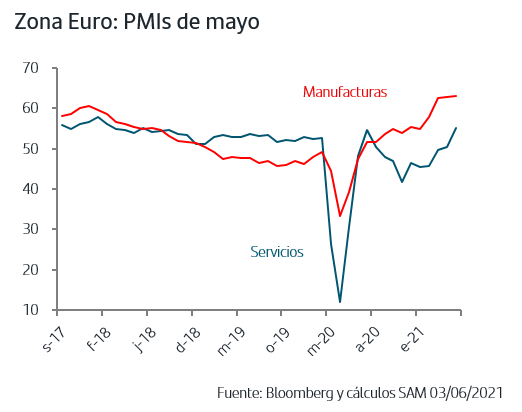

En la Zona Euro, los datos finales de los PMIs de mayo han superado la estimación inicial, lo que en el caso del PMI de Manufacturas ha supuesto anotar récord histórico por tercer mes consecutivo. En España, las cifras también han sido muy positivas con el PMI Manufacturas en máximos desde 1998 y el de Servicios en máximos de agosto 2015.

2. El precio del crudo continúa subiendo tras la reunión de la OPEP+

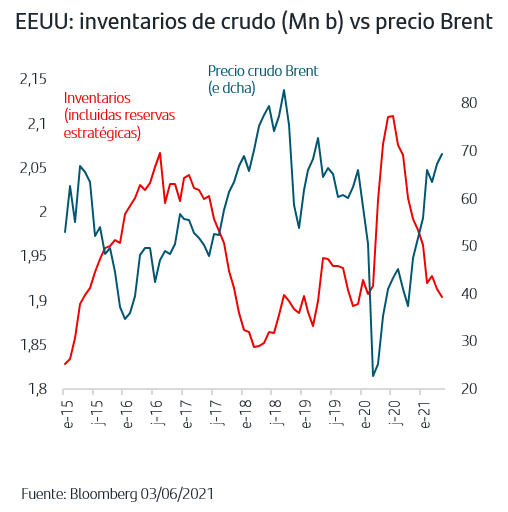

En su reunión del martes, la OPEP+ acordó mantener el plan diseñado en abril para restablecer de forma gradual y controlada parte del recorte de producción que se adoptó a raíz de la pandemia. Según este plan, para finales de julio la oferta habrá aumentado en 2,1Mn barriles/día, cifra inferior en -5,8Mn a los niveles pre-pandemia.

La OPEP+ volverá a reunirse el 1 de julio y ha optado por no dar indicaciones de cual puede ser la decisión a partir de esa fecha. Su objetivo continúa centrado en evitar riesgos a la baja en el precio del crudo y aún persisten muchas incertidumbres en el escenario internacional. Por el lado de la demanda, la OPEP+ ha anunciado que prevé que vuelva a los niveles pre-pandemia en el 4ºT21 pero hay que tener en cuenta el impacto que están teniendo los nuevos brotes y en concreto el de India que es el tercer consumidor mundial de crudo, por detrás de EEUU y China.

Por el lado de la oferta hay fuerzas contrapuestas. Por un lado el mercado está muy pendiente de las negociaciones entre EEUU e Irán para retomar los acuerdos nucleares y por tanto eliminar las sanciones a la exportación de crudo iraní. De alcanzarse acuerdo, el consenso estima que supondría añadir otro millón de barriles. Al mismo tiempo, el ajuste de producción adoptado hace ya más de un año continúa plasmándose en reducción de inventarios, mientras la demanda se va acelerando. Así, la falta de claridad sobre la decisión que pueda adoptar la OPEP+ a partir de julio está haciendo que en el mercado pese más el riesgo de “escasez” de oferta lo que ha impulsado al precio del Brent por encima de los 71$/b y al Texas Instrument de los 68$/b.

3. Estabilidad en las TIRES

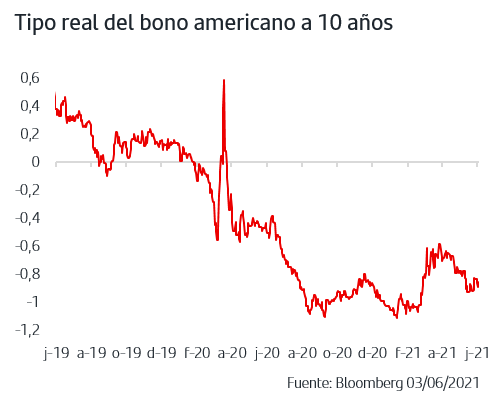

Los mercados de renta fija siguen centrados en las decisiones que puedan ir adoptando los Bancos Centrales respecto a las medidas expansivas que lanzaron a raíz de l a crisis y, en ausencia de novedades en este sentido, las TIRES permanecen estables tanto en EEUU como en la Zona Euro. La próxima semana será relevante y no podemos descartar episodios de volatilidad ya que en la Zona Euro se reúne el BCE y tiene que dar indicaciones sobre las compras de activos (recordemos que el aumento anunciado en marzo era estrictamente para este segundo trimestre). En el caso de EEUU, se publican los precios de mayo y el dato genera especial interés después de que la subida en abril fuera muy superior a la prevista. Por el momento, el consenso espera que la inflación subyacente, sin alimentos ni energía, suba un +0,4% en el mes. Esto supone duplicar el ritmo pre-pandemia por lo que toda la atención está en el impacto en los precios que está teniendo el proceso de reapertura de la economía americana, con unos tipos reales del bono americano a 10 años que se mueven en la zona del -0,90%.

4. Nuevos máximos históricos en el StoxxEurope600 y en el Dax alemán

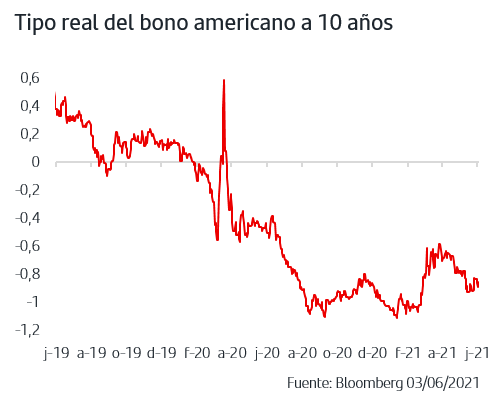

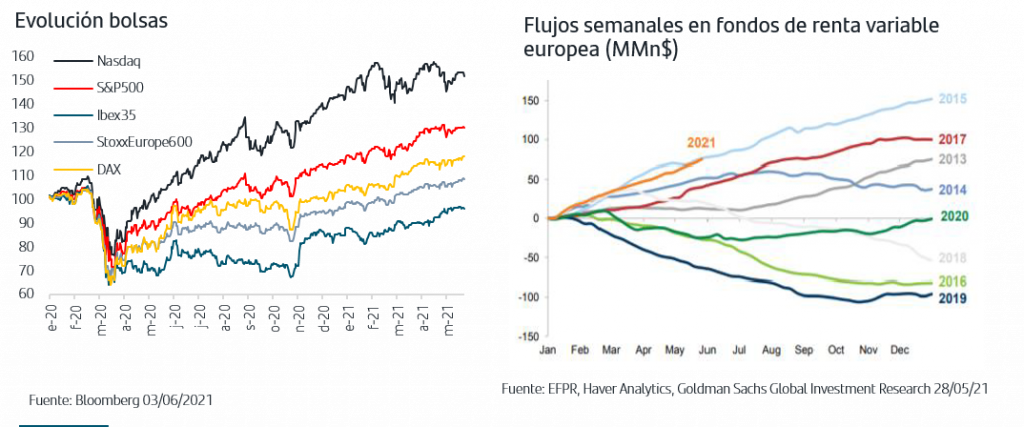

El mejor comportamiento de las bolsas europeas frente a la americana que caracterizó el mes de mayo, continúa en estas primeras jornadas de junio. La bolsa europea y el Dax alemán han anotado nuevos máximos históricos apoyadas en los datos de reactivación del crecimiento, en la revisión de estimaciones de beneficios que sigue al alza a pesar de que la publicación de resultados finalizó hace semanas y en unas valoraciones en general menos presionadas que las de la bolsa americana que acumula mayor subida desde los mínimos de marzo. Adicionalmente hay que destacar que la subida en el año de la bolsa europea viene además sustentada por flujos. Tras tres años consecutivos de salidas netas de dinero de los fondos de renta variable europea, la trayectoria de este año está marcada por sucesión semanal de flujos positivos en el activo.

En ausencia de novedades desde los Bancos Centrales, la estabilidad en las TIRES en EEUU y en Zona Euro ha sido la tónica de la semana. El foco está claramente en el próximo jueves cuando se reunirá el BCE, que tiene que pronunciarse sobre las compras de activos, y se publicará el IPC americano de mayo. Los indicadores adelantados siguen mostrando que persisten los cuellos de botella en el proceso de reajuste de inventarios y los precios de las materias primas continúan muy altos, todo ello coincidiendo con el fortísimo ritmo de consumo privado que viene manteniendo la economía americana en los últimos meses. Los tipos reales del Treasury se mueven en la zona del -0,90% después de que las expectativas de inflación hayan retrocedido ligeramente los últimos días pero por el momento la sensibilidad es al alza. En las bolsas, las buenas noticias en datos económicos y las previsiones de beneficios empresariales siguen favoreciendo un mejor comportamiento relativo para las europeas.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.