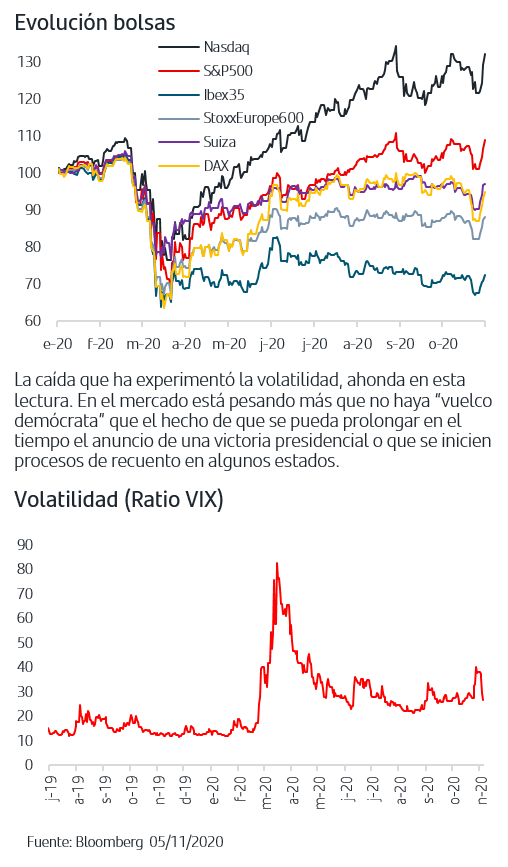

Las subidas de estos días en la bolsa americana, con el Nasdaq anotando el miércoles el mayor avance diario desde el 14 de abril y la volatilidad cayendo mas de un -20%, dejan claro que la lectura que hace el mercado doméstico sobre lo que se va conociendo del escrutinio es claramente positiva. Las bolsas europeas se han hecho eco favorecidas además en la medida en la que la victoria de Biden en la Presidencia parece más cercana. Los flujos también vuelven al Treasury y apoyan la tendencia compradora que ya imperaba en los bonos de gobiernos en la Zona Euro. La Fed, al igual que el BCE, insistió ayer en que seguirá apoyando la recuperación. La clave sigue estando en confirmar que el Congreso tendrá una composición mixta.

1. El escrutinio apunta victoria de votos electorales para Biden

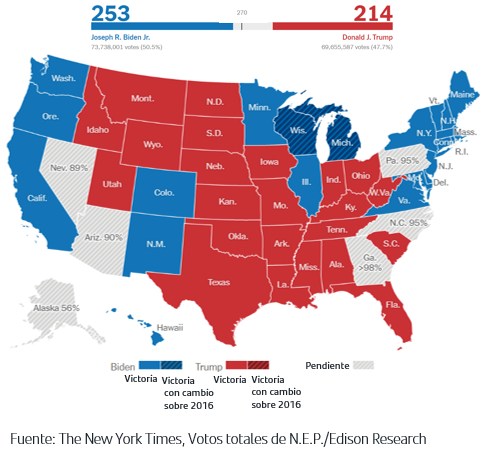

Los más de cien millones de votos por correo y anticipados emitidos en las elecciones americanas han superado cualquier cifra prevista y explican que el recuento se haya prolongado más de lo habitual y en algunos estados aún no se ha cerrado. En el momento actual y atendiendo a las cifras oficiales, Biden aventaja a Trump y dispone de 253 votos electorales frente a los 214 del candidato republicano, recordando que para ganar son necesarios 270. Seis estados aún no han atribuido victoria a ninguno de los dos candidatos: Pennsylvania (20 votos electorales), North Carolina (15), Georgia (16), Nevada (6), Arizona (11) y Alaska (3). Según los últimos datos de escrutinio, la ventaja que tiene Biden en algunos de estos estados le aportaría los votos electorales necesarios para alcanzar la cota de los 270.

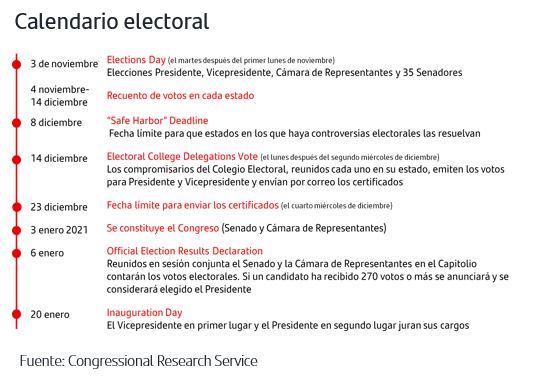

Así, el mercado permanece a la espera de que se produzcan anuncios oficiales en dichos estados a la vez que Trump ha iniciado ya acciones legales para solicitar el recuento en Wisconsin y ha pedido que se detenga el escrutinio en Michigan. Cada estado tiene fijada legislación para definir los procesos de recuento y posibles impugnaciones. En todo caso, EEUU posee un marco institucional sólido como ya se demostró en las elecciones de 2000 (Bush vs Gore).

Además, está previsto que el Tribunal Supremo intervenga para resolver las posibles controversias y atendiendo al calendario establecido constitucionalmente, el 20 de enero de 2021 necesariamente el Presidente debe jurar el cargo.

2. La clave está en un Congreso mixto

Las características del sistema legislativo americano hace que las dos cámaras que componen el Congreso, Cámara de Representantes y Senado, sean necesarias para aprobar la legislación de calado que afecta a temas claves como reformas estructurales o impositivas. Según el escrutinio publicado los Demócratas mantendrían su mayoría en la Cámara de Representantes. En el caso del Senado la situación actual es de empate 48/48 sobre un total de 100 senadores pero los Republicanos llevan por el momento ventaja que parece suficiente en tres de los cuatro estados restantes. La legislación prevé que en caso de que se produzca un empate 50/50, el Vicepresidente del Gobierno dispone de voto de calidad lo que decanta la balanza a favor del partido que haya ganado la Presidencia.

Por el momento, la lectura del mercado es que se no se ha producido el vuelco demócrata, Blue wave, y que el Congreso va a continuar siendo mixto, tal como ha sucedido en los dos últimos años de la Presidencia de Trump. Así, aunque Biden ganase la Presidencia, con este escenario no podría llevar a cabo, al menos en dos años, aquellas de sus propuestas electorales que los inversores consideran menos favorables para los mercados.

3. Las bolsas suben y la volatilidad baja

El impacto que la pandemia está teniendo este año en los mercados ha provocado que haya sido más difícil de lo habitual tener una lectura clara de las posiciones previas a las elecciones americanas. La respuesta de las bolsas desde el miércoles parece dejar de manifiesto que, a pesar de la incertidumbre sobre los resultados finales, el escenario más temido por los inversores era el del “vuelco demócrata”, Blue wave. Así, las fuertes subidas que han registrado sectores como el Tecnológico o el de Salud responden a que no se puedan poner en marcha reformas que Biden lleva en la agenda como aumento de impuestos para los beneficios de las tecnológicas. Ello les permite seguir recogiendo al alza el escenario de este año que le es favorable en términos de previsiones de beneficios y por su carácter defensivo. Asimismo, el conjunto del mercado recoge al alza que tampoco se puedan llevar a cabo reformas fiscales que además de contemplar subidas de impuestos darían marcha atrás en las rebajas de tipos impositivos aprobadas por la actual Administración en 2017. Adicionalmente, las bolsas europeas se ven impulsadas por la expectativa de un enfoque más multilateral en la organización del comercio internacional en caso de confirmarse la Presidencia de Biden.

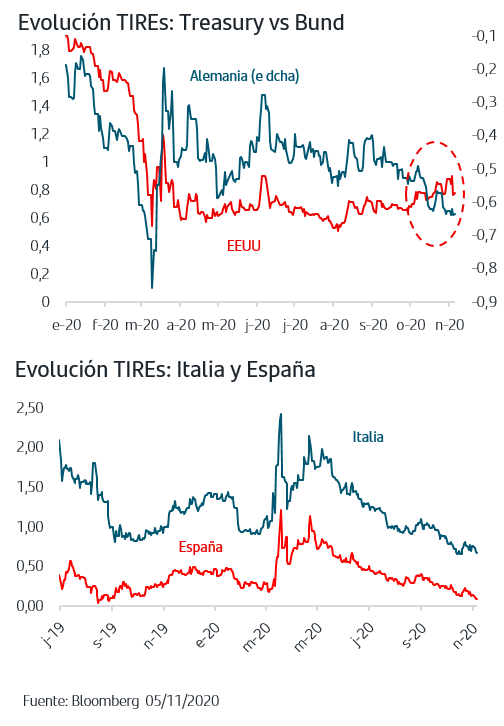

4. Vuelven los flujos de compra al bono del gobierno americano

El repunte de TIR hasta la zona del +0,90% que había experimentado el bono del gobierno americano, Treasury, dio paso el miércoles a fuertes compras con vuelta a la zona del +0,75%. En este caso, el no “vuelco demócrata” limita las estimaciones sobre el volumen que pueda tener el nuevo paquete de estímulos que se apruebe en Estados Unidos ya que los Demócratas son más ambiciosos en cuanto a su cuantía y composición. Asimismo, su programa electoral contemplaba fuertes inversiones en infraestructuras y por tanto otra vía de aumento del endeudamiento público. En conjunto, se descarta el escenario de recuperación reflacionista que conllevaba el “vuelvo demócrata” neutralizando la penalización que por esta vía sufría el Treasury y reactivando su carácter refugio en un escenario de aumento de los contagios por la pandemia. Esta lectura se hace extensiva al dólar al menos en cuanto a la probabilidad de cesiones más acusadas frente al euro.

En el caso de la deuda europea donde la tendencia compradora viene imperando claramente, este movimiento del Treasury ha favorecido aún más la reducción de TIREs. La TIR del bono del gobierno alemán se mueve en el -0,64% mientras que en los bonos de gobiernos periféricos la TIR del español ha roto a la baja el +0,10%. Los confinamientos aplicados por los gobiernos europeos continúan y el último en sumarse ha sido el Reino Unido. En este sentido, el Banco de Inglaterra anunciaba ayer nuevo aumento de su programa de compras mensuales de activos que se eleva ya a 895MMn£.

Los activos de riesgo, y especialmente las bolsas, han recibido al alza el escenario que dibujan las elecciones americanas. La subida de más del +8% desde el lunes, propicia hoy tomas de beneficios en la sesión europea. También vuelven los flujos al Treasury. En el momento actual, todo apunta que la victoria Presidencial será para Biden, aunque puede prolongarse en el tiempo la atribución oficial puesto que Trump ya ha solicitado recuento en Wisconsin y no descarta acciones en otros estados. En todo caso, una de las claves de la reacción de los inversores está en la distribución del Congreso. Los resultados apuntan que los Republicanos retienen el Senado y los Demócratas la Cámara de Representantes y el escenario de status quo con un gobierno mixto es el más favorable para los mercados: al menos en dos años no hay posibilidad de aumento de impuestos ni de reformas de calado en sectores clave como Tecnología, Salud o Energía. La posible Presidencia de Biden, aunque con postura firme frente a China, suavizaría las tensiones comerciales internacionales especialmente con Europa, lo que a su vez ha favorecido a las bolsas europeas.

En medio de este escenario en el que persisten las incertidumbres y en el que aún puede prolongarse el anuncio oficial del resultado de las elecciones americanas provocando algún episodio de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.