• El BCE se decantó finalmente por una subida de +75pb y Lagarde mantuvo el tono restrictivo. El mercado de renta fija Zona Euro reaccionó con ventas.

• Los datos publicados en EEUU siguen señalando crecimiento económico para los próximos meses y también indican que los cuellos de botella prácticamente se han normalizado a nivel global. El foco está ahora en la inflación de agosto que se publicará el martes.

• En las bolsas continúa la volatilidad con los inversores pendientes de datos, Bancos Centrales y niveles de TIRES.

1. El BCE subió tipos, revisó al alza la inflación y anunció medidas técnicas con impacto en mercado

Finalmente, y tal como habían señalado figuras muy relevantes del Comité Ejecutivo, el BCE decidió subir +75pb los tipos oficiales de forma que el tipo Depósito sube al 0,75%, el tipo de Financiación sube al 1,25% y el tipo Marginal de Crédito sube al 1,50%. El comunicado mantuvo que esperan seguir aumentando los tipos de interés y que las decisiones continuarán dependiendo de los datos.

En la revisión trimestral del cuadro macro, el BCE ha elevado la previsión de inflación de 2022 del 6,8% al 8,1%, la de 2023 del 3,5% al 5,5% y la de 2024 del 2,1% al 2,3%. Respecto al crecimiento esperan una desaceleración sustancial con estancamiento de la economía durante los últimos meses de 2022 y en el 1T de 2023 pero sin escenario de recesión ya que esperan un crecimiento del PIB del +3,1% en 2022 (+2,8% prev. ant), del +0,9% en 2023 (+2,1% prev. ant) y del +1,9% en 2024 (+2,1% prev. ant).

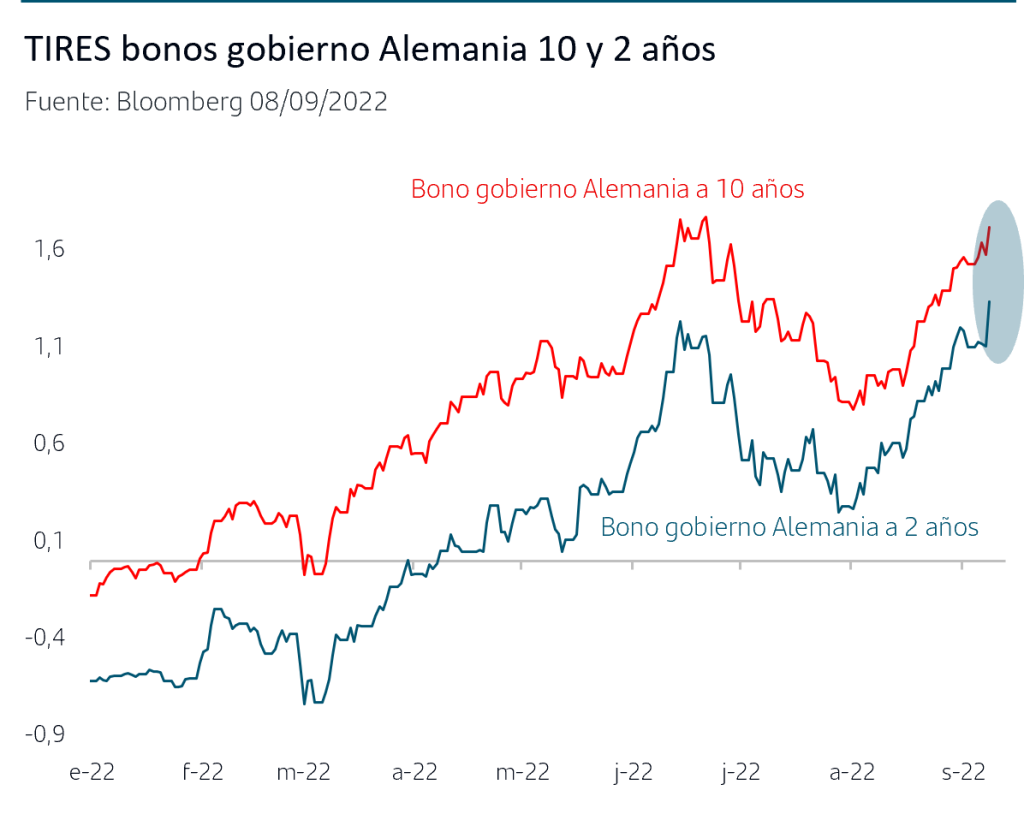

Los bonos de la Zona Euro no reaccionaron a estos anuncios y fue durante la rueda de prensa de Lagarde donde se impusieron rápidamente los flujos vendedores provocando una subida de más de +10bps en las TIRES a lo largo de la curva de tipos alemana.

Lagarde mantuvo un tono claramente restrictivo y señaló que persisten riesgos al alza en la inflación a la vez que anunció que se elimina temporalmente el límite del 0% a la remuneración de los depósitos de los gobiernos y que a partir de ahora se remunerarán al menor de los dos tipos entre el Depósito o el €STRN. Esta medida técnica “está orientada a preservar la transmisión de la política monetaria así como para evitar una salida brusca de depósitos al mercado, en un momento en el que los mercados de repos están mostrando escasez de garantías”, incentivando a los Gobiernos a dejar su liquidez en el Banco Central en lugar de invertirla en deuda soberana a corto plazo.

Estos mensajes del BCE impulsaron las ventas, especialmente en la curva soberana alemana de corto plazo, que está cotizando muy por debajo de los niveles de tipo de depósito esperados por el mercado (curva de futuros del €STRN). Así, antes de la reunión la TIR del bono del gobierno alemán a 2 años se situaba en el 1,14% frente a una previsión de tipo Depo en el 2,25% para marzo 2023.

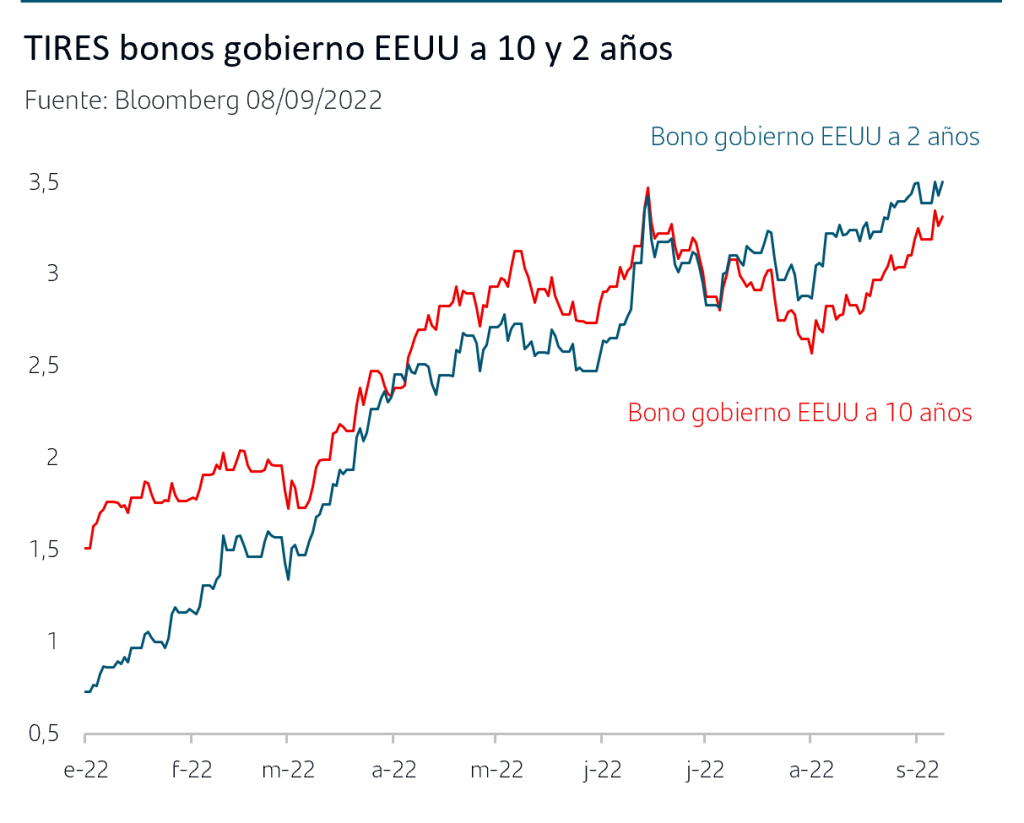

En EEUU, la intervención del jueves de Powell mantuvo el tono restrictivo de Jackson Hole lo que unido a los datos económicos positivos que se han publicado estos días, creación de empleo e ISMs de agosto, ha mantenido la presión al alza en las TIRES.

2. EEUU: buenos datos de empleo y confianza empresarial

Durante el mes de agosto en EEUU se crearon 315.000 empleos, una cifra que si bien es inferior a los más de 500.000 del mes de julio pone de manifiesto que el mercado de trabajo en EEUU se mantiene fuerte. No obstante, la tasa de paro aumentó del 3,5% al 3,7% lo que indicaría que para las personas que se quieren incorporar al mercado de trabajo resulta ya más difícil encontrar empleo, en línea con la desaceleración que prevemos de cara a próximos meses. También se publicó el salario medio por hora que aumentó en el mes un +0,3%, por debajo del +0,5% de julio.

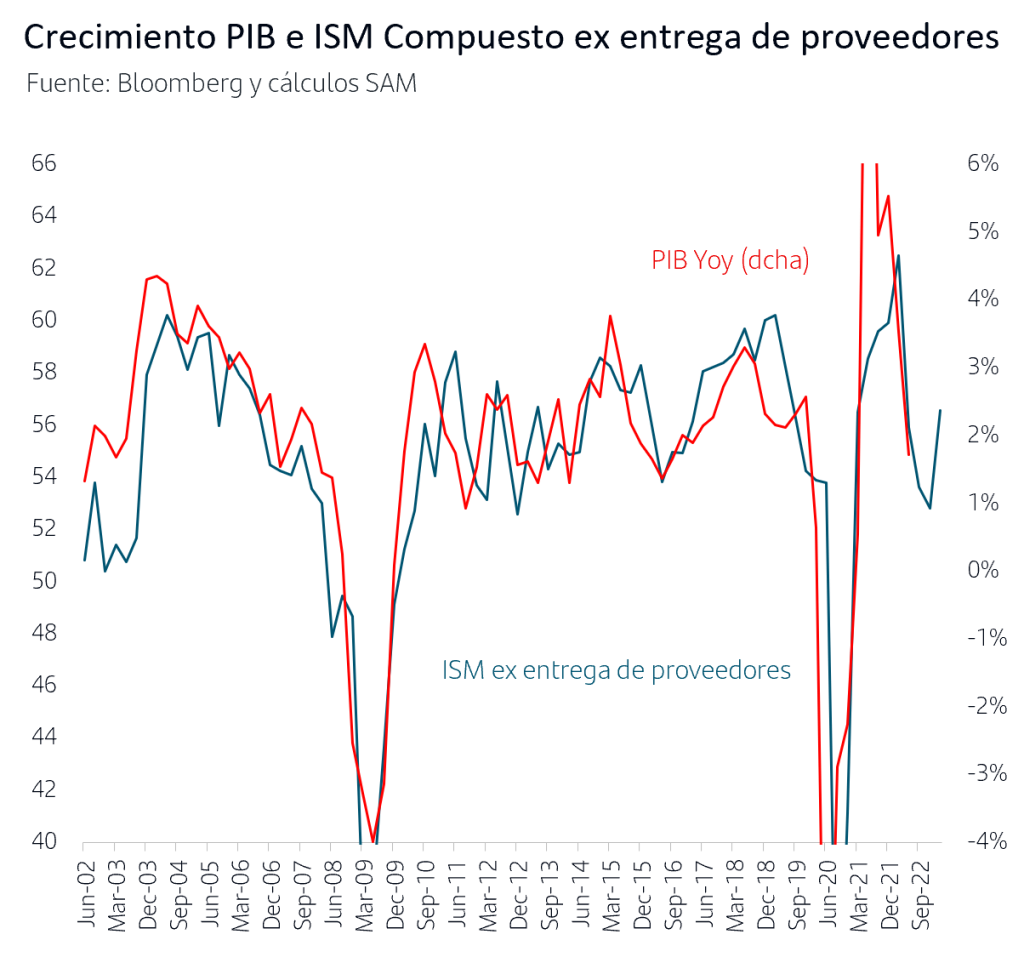

En cuanto a la confianza empresarial, los ISMs de agosto han sorprendido al alza tanto en Manufacturas como en Servicios. La combinación de ambos, el ISM Compuesto, apunta un ritmo de crecimiento en torno al 2% para próximos meses que, si bien resulta superior al que prevén nuestras estimaciones, se suma a los factores que señalan que la economía de EEUU crece y no se sitúa en zona de recesión.

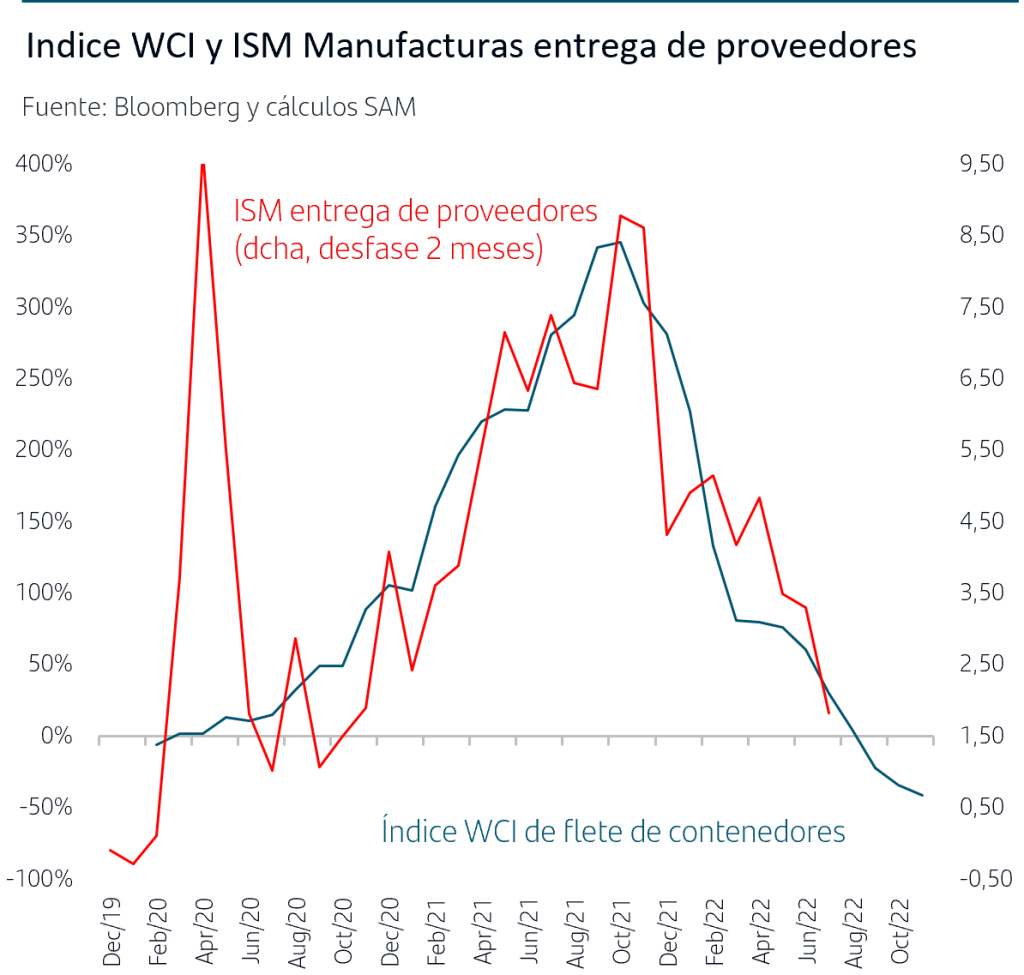

Otro factor a destacar es que tanto en Manufacturas como en Servicios el componente de “entregas de proveedores” ha seguido mejorando lo que, unido a otros indicadores como el precio del transporte marítimo, indicaría que los cuellos de botella en las cadenas de suministros están prácticamente normalizados a nivel global.

.

3. Las bolsas siguen pendientes de Bancos Centrales, TIRES y datos de crecimiento y precios

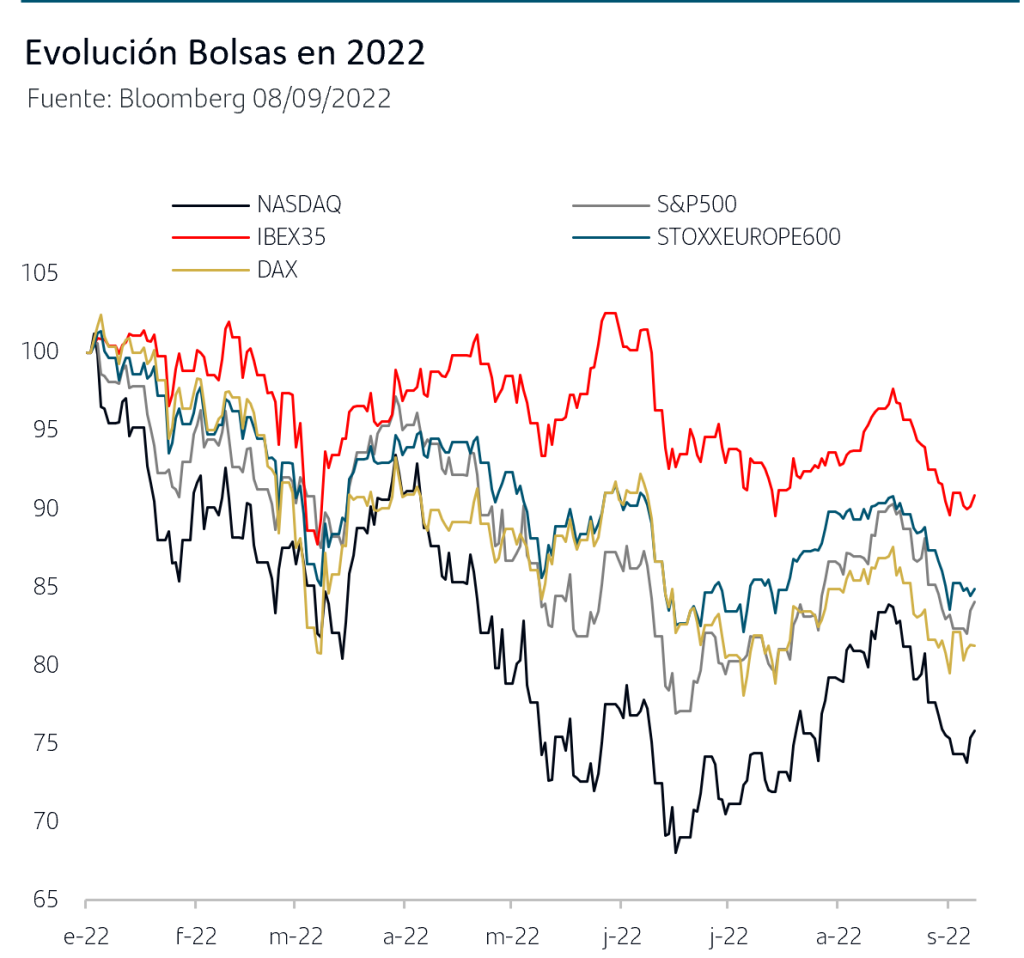

Las principales bolsas siguen moviéndose en un entorno de volatilidad alternando jornadas de fuertes tomas de beneficios con subidas también significativas que permiten que, a cierre de jueves, varios índices anoten subida en el mes: +1,3% el S&P500, +0,54% el Dax alemán y +0,40% el Ibex35.

La volatilidad en las bolsas sigue ligada a las incertidumbres que rodean el contexto actual. Por un lado, los inversores no están valorando de forma homogénea los datos que se publican. En algunos casos se decantan por dar lectura positiva a que alejen el riesgo de recesión económica pero en otras ocasiones preocupa más que “obliguen” a que los Bancos Centrales sean más agresivos en las subidas de tipos. Estas dudas sobre el escenario de crecimiento y precios se hacen también extensivas a las estimaciones de beneficios empresariales para próximos trimestres.

Las decisiones que adopten los Bancos Centrales siguen siendo asimismo un factor de incertidumbre para los inversores y los mercados de renta fija siguen ajustándose con subidas de TIRES como las que estamos viendo estos días. Ello hace que el proceso de reajuste de precios y valoraciones de las bolsas aún no se pueda dar por completado.

Conclusiones

• El BCE se decantó finalmente por una subida de +75pb en sus tres tipos oficiales, lo que sitúa al tipo Depo en el 0,75%. Los mensajes de Lagarde en la rueda de prensa fueron claramente restrictivos y también se anunció que se elimina temporalmente el límite del 0% a la remuneración de los depósitos de gobiernos.

• En un contexto en el que factores técnicos de escasez de garantías en el mercado de repos está afectando, tal y como señaló abiertamente el BCE, y en el que los inversores no descartan que en la reunión de octubre el BCE se decante nuevamente por +75pb, las ventas de bonos se impusieron rápidamente. La TIR del bono del gobierno alemán a dos años subió al 1,33%.

• En EEUU, el tono de Powell también se mantuvo restrictivo en su intervención del jueves en un contexto en el que los datos publicados siguen señalando ritmo de crecimiento favorable para próximos meses. La presión al alza en TIRES también se mantiene en EEUU aunque más concentrada en los tramos cortos; los tramos más largos siguen dando señales de que estarían próximos a estabilizarse.

• En las bolsas ha continuado la volatilidad, si bien algunos índices como el S&P500 y el Dax alemán anotan ganancias en el mes a cierre de jueves. La incertidumbre sobre las decisiones de los Bancos Centrales sigue muy presente y continúa provocando presión al alza en TIRES lo que puede seguir impactando al proceso de reajuste de precios y valoraciones en las bolsas. En este contexto y dado además el impacto que las políticas monetarias tendrán en el crecimiento económico, más marcado aún para Europa, aconsejan continuar manteniendo posicionamientos defensivos.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte, es importante recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.