El aumento de contagios por la variante Delta de Covid-19 ha favorecido las tomas de beneficios en la bolsa europea al cierre de trimestre pero en el contexto de una subida superior al +13% en el StoxxEurope600 en el semestre. Los datos económicos siguen confirmando la progresiva reactivación económica de Zona Euro a la vez que la vacunación se mantiene a buen ritmo. La decepción ha estado en los PMIs de China lo que centra la atención en el ritmo que mantenga la financiación. En EEUU, el aplanamiento de la curva ha seguido favoreciendo al estilo growth.

1. El crecimiento en China se modera. Buenos datos en EEUU y Zona Euro

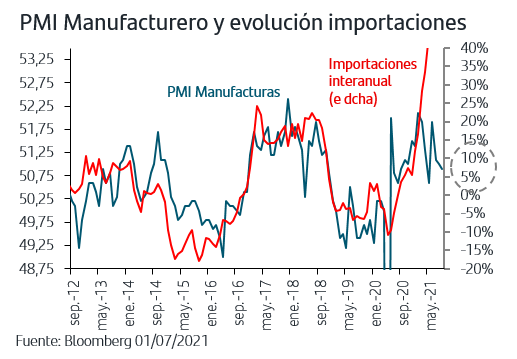

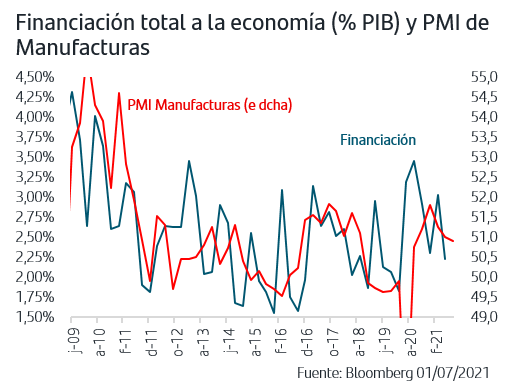

Los indicadores de confianza empresarial PMIs de junio en China han quedado por debajo de las previsiones y vienen a sumarse a otros datos que apuntan que el crecimiento en China se moderaría en los próximos meses. En el caso del PMI de Servicios, el nivel de junio apuntaría un PIB anual en torno al 5%-6% que si bien supera claramente el ritmo registrado en el primer trimestre (equivalente a un +2,4% anualizado) continúa alejándose del 8,5% que prevén el FMI y la OCDE. Respecto al PMI de Manufacturas, aunque se ha mantenido en la zona de los 55 puntos, apunta clara moderación para el ritmo de crecimiento de las importaciones una vez se diluya el efecto base al comparar con meses del pasado año. Esta previsible moderación en las importaciones afecta a la trayectoria del precio de los metales que ha superado ampliamente la correlación histórica que mantiene tanto con las importaciones como con el PMI Manufacturas.

Por otro lado, la financiación a la economía china viene desacelerándose en los últimos meses, un factor que por las particularidades de esta economía es clave para su ritmo de crecimiento. A ello se suma el ligero repunte en los tipos de interés a corto plazo de las últimas semanas, por lo que este endurecimiento monetario no permite anticipar que se altere la tendencia de moderación de los PMIs. Los inversores continuarán vigilando la trayectoria de la economía tanto por su papel clave en la reactivación internacional en marcha como por el impacto más concreto que pueda tener en los precios de los metales.

En el caso de EEUU y Zona Euro, los datos han continuado siendo favorables y confirman las previsiones de crecimiento del PIB que establece el consenso. Respecto a EEUU, la confianza de los consumidores de junio ha seguido avanzando y ha recuperado ya niveles de marzo de 2020. En cuanto al ISM de Manufacturas, ha retrocedido mínimamente en línea con las previsiones y se mantiene en niveles muy elevados. Asimismo, y en línea con el desglose por componentes de los PMIs de la Zona Euro, sigue poniendo de manifiesto que persisten cuellos de botella en suministros. En la Zona Euro, los datos finales del PMI de Manufacturas de junio para Alemania y Francia han sido revisados al alza y las cifras correspondientes a Italia y España han registrado máximos de más de 20 años.

2. Continúan las compras en los mercados de renta fija

El flujo continuo de datos favorables para la economía americana y Zona Euro sin embargo no están teniendo repercusión en sus mercados de renta fija donde las TIRES de los bonos de gobiernos han continuado retrocediendo. Así, la TIR del bono del gobierno americano se sitúa por debajo del +1,50% desde el inicio de la semana. Esto indica que, por el momento, los factores técnicos siguen imponiéndose y que a pesar de que hay reunión de la Fed a finales de julio, el mercado anticipa que no habrá novedades en relación con la reducción de la compra de activos, tapering, hasta el evento de Jackson Hole, es decir, la reunión anual de bancos centrales que organiza la Fed y que se celebrará el 26-28 agosto. En este sentido, la próxima semana se publican las Actas de la Fed de la reunión de junio lo que podría arrojar más luz sobre este tema.

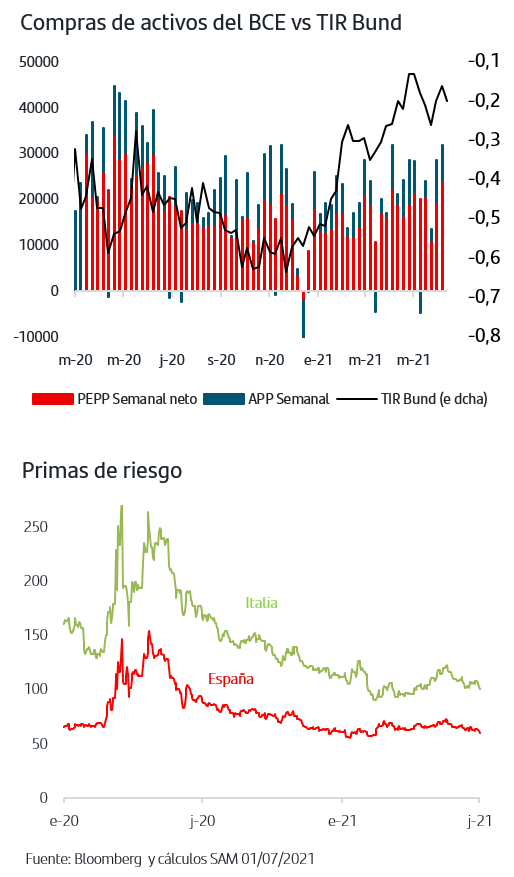

En la Zona Euro, la TIR del Bund ha vuelto a situarse por debajo del -0,20% a la vez que las compras se han acentuado en los bonos de gobiernos de países periféricos reduciendo la prima de riesgo italiana al entorno de los 100p.b y la española a los 60p.b. Por un lado los datos de compras de activos del BCE de las dos últimas semanas se han situado en la banda alta prevista por el mercado y previsiblemente “compensarán” el ritmo menor que se anticipa ya para el mes de agosto por la propia estacionalidad del periodo. Asimismo, esta misma estacionalidad está propiciando el posicionamiento inversor en los activos de mayor carry relativo, tal como viene sucediendo los últimos años.

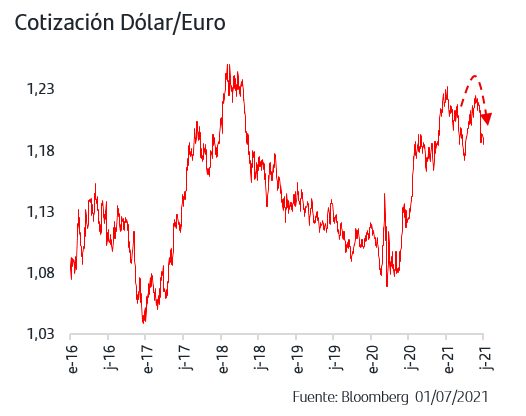

3. El dólar cotiza por debajo del 1,19$/€

La divisa americana sigue recogiendo al alza el cambio de signo mostrado por la Fed en la reunión de junio al incluir previsión de dos subidas de tipos oficiales en 2023. Este cambio ha dado impulso a los factores de fondo que favorecían al dólar, como el posicionamiento de mercado y los diferentes modelos teóricos como la paridad del poder adquisitivo, y se traduce en progresiva apreciación frente al euro que sitúa la cotización por debajo de la zona del 1,19$/€, tendencia que, a la vista de los fundamentales, tendría recorrido adicional.

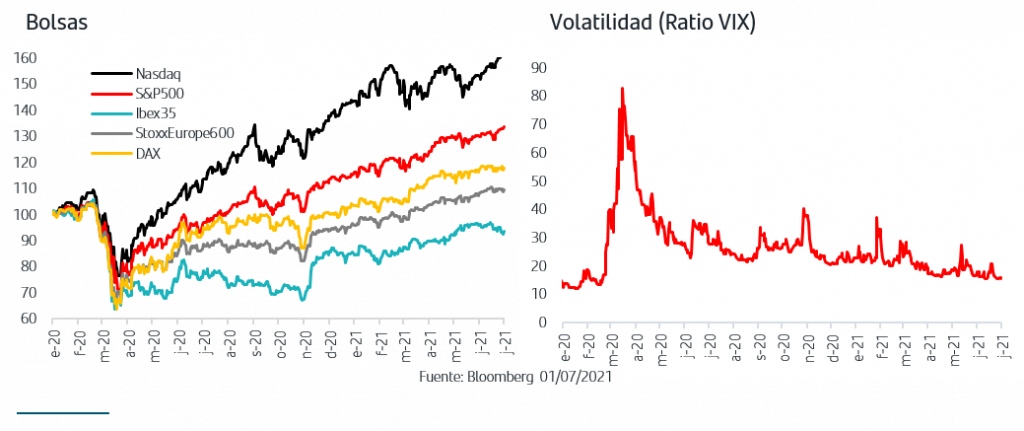

4. El S&P500 y el StoxxEurope600 cerraron el semestre superando el +13%

Los últimos compases del trimestre en la bolsa europea han quedado marcados por las tomas de beneficios en general en los sectores cíclicos y especialmente en el sector de Viajes y Ocio afectado por el retraso en levantar algunas de las restricciones en vigor dado el aumento de contagios por la variante Delta de Covid-19. En conjunto el mes ha resultado favorable para los sectores defensivos y el estilo growth, con subidas del +6,66% en Salud y del +3,95% en Tecnología frente al recortes del -4,91% en Viajes&Ocio. No obstante, todo ellos en el contexto de la subida superior al +13% anotada por el StoxxEurope600 a cierre de junio. En el caso de la bolsa americana, la extensión de la variante Delta no ha tenido impacto relevante en el ánimo inversor pero el progresivo retroceso de las TIRES ha favorecido igualmente al estilo de inversión growth y el Nasdaq ha anotando máximos históricos. Asimismo, el sector de Energía (+4,50% en el mes) ha recogido al alza la subida en el precio del crudo dando impulso adicional al S&P500 que acumula seis máximos históricos consecutivos. Al mismo tiempo la volatilidad anotaba el jueves un nuevo mínimo post-pandemia.

La moderación en los PMIs en China centra el foco en el ritmo de crecimiento de esta economía para los próximos meses por el impacto que pueda tener en el comercio internacional y en el precio de algunas materias primas, en concreto los metales. En Zona Euro y EEUU los datos económicos mantienen el buen tono pero la trayectoria de la renta fija sigue marcada por las compras y continúa el aplanamiento de la curva americana. La próxima semana se publican las Actas de la Fed de la reunión de junio y los inversores centrarán la atención en las referencias a la disminución de compras de activos, aunque la previsión es que habrá que esperar a la reunión de Jackson Hole de finales de agosto para tener más información sobre el tema. El S&P500 y el StoxxEurope600 cerraron el semestre con subidas superiores al +13% y marcadas por rotación sectorial en junio hacia sectores defensivos y estilo growth. En el mercado de divisas, continúa el avance del dólar frente al euro y la cotización se sitúa por debajo del 1,19$/€.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.