El continuo flujo de noticias positivas sobre las perspectivas de la economía americana, en ritmo de vacunación, datos económicos y perspectivas de aprobación del Plan Biden, han provocado un nuevo y contundente repunte de la TIR del Treasury a 10 años con efecto arrastre sobre los bonos de gobiernos Zona Euro. En las bolsas, los resultados empresariales siguen apoyando y los ajustes de valoración conviven con la rotación sectorial ante el nuevo escenario de tipos. En el petróleo, la ola de frío en Estados Unidos ha llevado al Brent a rozar los 65$/barril.

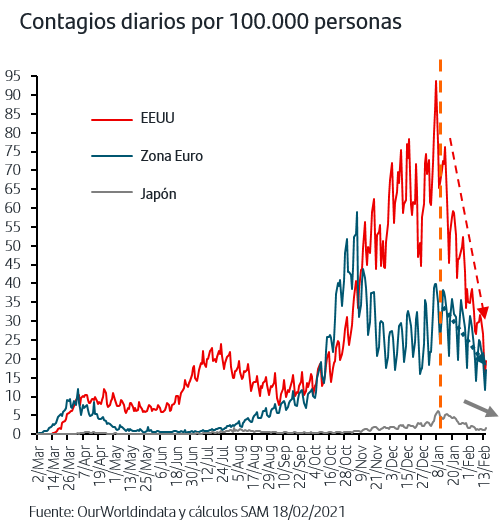

1. Caída de los contagios a nivel mundial

Las últimas cifras muestran que la caída de contagios es generalizada a nivel mundial. Después de los datos vinieran siendo más claros en la caída de contagios en EEUU, finalmente muestran que también ha sucedido en la Zona Euro así como en el universo de los países emergentes y, en concreto, en Latinoamérica. Además, hay que tener en cuenta que esta caída no viene provocada por el efecto de la vacunación ya que en todos los casos se ha producido antes de que la campaña haya ganado ritmo suficiente como para ser el motivo principal. Es por ello una buena noticia ya que a partir de ahora la caída de contagios tendría que verse reforzada, y acelerar el ritmo de bajada, por el efecto positivo de las vacunas.

Respecto al ritmo de vacunación, se mantiene el liderazgo de Reino Unido, que conseguiría vacunar a toda su población a finales de este año, seguido de EEUU. En este último caso, el ritmo podría acelerarse después de que esta semana Moderna haya anunciado que adelanta de septiembre a julio la entrega del total de dosis pactadas (300 millones).

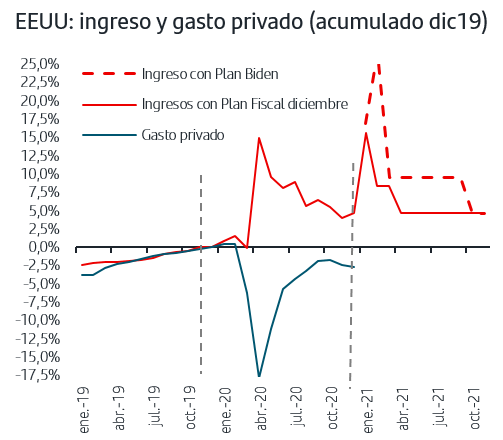

2. El consumo privado americano se acelera

La publicación de datos de enero de EEUU ha sido fuente de buenas noticias al confirmar que la economía comienza el año ganando ritmo de crecimiento. Las ventas al por menor han crecido un +5,5%, dejando atrás dos meses de caídas, y anotando un ritmo muy superior a los niveles pre-pandemia . Este dato es muy relevante ya que aglutina una parte muy importante de la componente de consumo privado del PIB, motor de la economía americana, para la que apuntaría un crecimiento anualizado del +6%. Este dato se enmarca en el contexto del cheque de 600$ que recibieron en enero tras el último plan fiscal que aprobó Trump unido a la victoria demócrata al Senado de primeros de enero que abría claramente las puertas a más ayudas directas a las familias y que se concretó posteriormente en el American Rescue Plan anunciado por Biden y actualmente en tramitación avanzada en el Congreso con vistas a someterlo a voto en el Congreso el próximo lunes. Todo apunta que el consumo se ha visto reforzado por el más que probable cheque adicional de 1.400$, junto a prolongación de subsidios al desempleo. Además, hay que tener presente que los consumidores disponen del fuerte colchón de ahorro generado a partir del pasado marzo y cuyo “exceso” sobre los niveles históricos representa ya en términos agregados un 100% de la renta disponible de las familias.

Destaca también el buen tono de la producción industrial americana en enero que subió un +0,9%, manteniendo un ritmo en el entorno del +1% desde octubre.

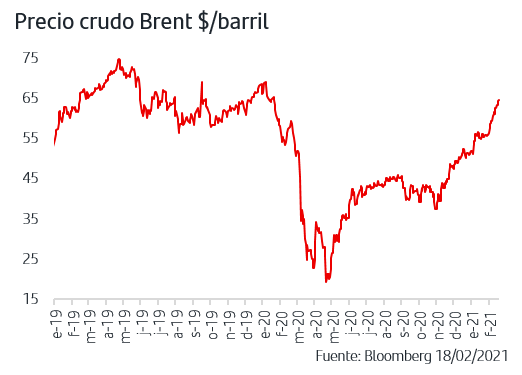

3. El crudo Brent supera los 63$/barril

El control de la producción de crudo que viene gestionando la OPEP+ desde el pasado mes de mayo continúa favoreciendo la tendencia al alza del precio. En un contexto en el que las vacunas despejan el horizonte de la reactivación económica, y por tanto de aumento de la demanda de crudo, cualquier factor adicional que impacte el equilibrio oferta/demanda se refleja rápidamente en precio. Así sucede estos días al conocerse que la ola de frío que afecta a EEUU, y en concreto a Texas, ha provocado caída de su producción de crudo en aproximadamente 4 millones de barriles diarios y ha llevado al Brent a máximos de 13 meses superando los 65$/barril. La percepción de aumento de la demanda se desprende también de los rumores de los últimos días que apuntarían que Arabia Saudí, el país que más firmemente viene apoyando recorte de la producción para sostener el precio, estaría próximo a retirar el recorte adicional y voluntario de 1 millón de barriles que viene aplicando desde enero. Esto podría restar impulso al precio pero dentro de una recuperación ya muy consolidada.

Si bien el mercado de crudo tiene características muy concretas, hay que tener presente que la subida de precio es generalizada en las materias primas. La pandemia ha provocado una recesión sincronizada a nivel mundial que da paso asimismo a una reactivación que, aunque a diferentes ritmos, también es sincronizada y viene acompañada de un proceso de re-abastecimiento de inventarios que estaría provocando cuellos de botella en distintos procesos y sectores económicos y que presionaría al alza en los precios.

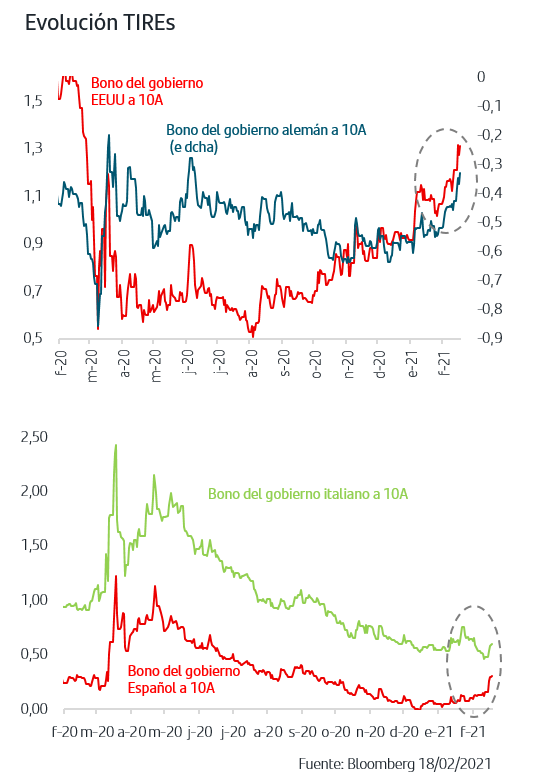

4. Repunte de TIRES recogiendo la reactivación del crecimiento y de los precios

La subida de la TIR del bono americano se ha acentuado en estos días y ha llegado a superar el +1,31%, niveles de febrero del 2020. La renta fija americana está ajustándose a las expectativas de reactivación económica que muestran los datos publicados y que se ven reforzadas por las perspectivas de nuevos estímulos y por el ritmo de vacunación. Este escenario de mayor crecimiento viene asimismo acompañado de recuperación en los precios, un factor que el mercado está vigilando muy de cerca para evaluar la tendencia de la inflación para próximos meses.

El efecto arrastre del bono americano ha continuado trasladándose a los bonos de los gobiernos Zona Euro con subida de la TIR del bono alemán hasta el -0,35%, en incluso en la zona del -0,32% tras sorprender al alza los PMIs de Manufacturas de febrero. Hay que recordar además que el tono más neutral del BCE supone que el ritmo de sus compras de activos puede continuar descendiendo paulatinamente como hizo en enero, favoreciendo el movimiento de normalización de TIREs ante una mejora del contexto económico. En estos días, el efecto arrastre también se ha hecho extensivo al bono del gobierno italiano. Una vez constituido ya el Gobierno, el “efecto Draghi” se diluye en cuanto a los flujos compradores aunque seguirá siendo favorable en términos de prima de riesgo.

5. Las bolsas pendientes de la evolución de las TIRES

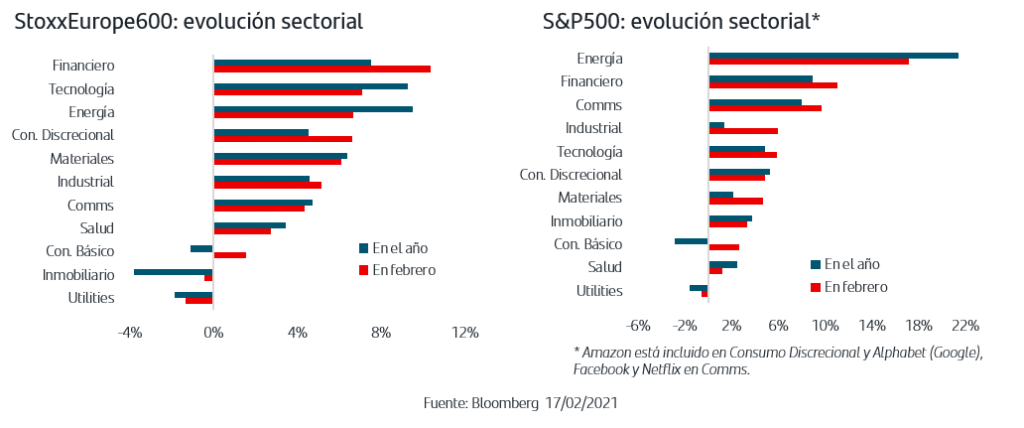

Las bolsas comenzaban la semana con nuevos máximos históricos en el DAX alemán y también en los índices americanos. La rápida subida de las TIRES, si bien ha dado paso a ligeras tomas de beneficios en los índices, ha acentuado la rotación sectorial. El sector financiero, directamente beneficiado en su negocio tradicional, acumula en el mes una

subida superior al +10% tanto en Europa como en Estados Unidos. En el resto de los sectores cíclicos, destaca el energético que se ve favorecido además por la continua subida del precio del crudo. Esta rotación conlleva a su vez tomas de beneficios, aunque limitadas, en los sectores defensivos tradicionales. En el caso del sector Salud, la penalización está siendo menor que en episodios tradicionales de rotación sectorial por repunte de TIRES, dado que implícitamente se ve beneficiado por la pandemia.

Por otro lado, los nuevos niveles de TIRES ha de incorporarse a su vez en la valoración relativa del mercado. Los análisis tradicionales siguen resultando favorables a la renta variable frente a la renta fija ya que en términos absolutos las TIRES siguen estando en niveles bajos e inferiores a los que registraban a finales de 2019, antes de que se produjera ninguna noticia sobre indicios de epidemia en China.

Al mismo tiempo, la publicación de resultados trimestrales continúa siendo favorable y sigue plasmándose en revisiones al alza de estimaciones para este año, que “ganan credibilidad” a medida que se va reforzando el horizonte de recuperación económica, y que además están siendo más marcadas en los sectores más penalizados por la pandemia. Este factor resulta clave para relativizar las valoraciones actuales que en algunas bolsas podrían resultar ya ajustadas.

En este contexto, la gestión activa y la selección de geografías y valores cobra aún más relevancia. En un proceso de ajuste de escenarios como el actual es habitual que se produzcan divergencias notables en la trayectoria general que anoten los índices bursátiles frente a las diferentes compañías que los componen. Son muchos los factores que se están ajustando como es la tendencia de recuperación de los precios, que supondrá una ventaja competitiva para aquellas empresas que tengan mayor capacidad de fijación de precios incluso dentro del mismo sector, o el progresivo debilitamiento del euro frente a la apreciación que acumuló el pasado año.

Los PMIs de febrero de Zona Euro, Alemania y Francia han sorprendido con fuerza al alza en la parte de Manufacturas. Aunque la parte de Servicios sigue afectada por las restricciones, datos como estos, el fuerte crecimiento de las ventas al por menor americanas en enero, la más que probable aprobación del Plan Biden, etc.. acentúan el escenario de reactivación económica que los bonos de gobiernos han incorporado de forma contundente en la última quincena y la TIR del Bund se mueve hoy en el -0,32%. El ajuste de los precios en esta etapa, que ya se espera importante por el propio efecto base, es la variable clave que vigilan los inversores y que dirigirá la tendencia del mercado de bonos. Las bolsas incorporan también el escenario de mayor crecimiento y precios lo que acentúa la importancia de la selección de valores. Atención al próximo lunes ya que está prevista votación del Plan Biden en el Senado.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.