Las cifras de PMIs de abril han vuelto a pulverizar a la baja las previsiones del consenso poniendo una vez más de manifiesto la dificultad en el momento actual para calibrar los impactos de la pandemia. En el mercado del crudo, el vencimiento del contrato del crudo WTI mayo20 ha permitido cierta normalización en los precios pero se mantiene la presión en inventarios. En los mercados europeos de renta fija soberana continúa el fuerte ritmo de emisiones presionando al alza las TIRes mientras las bolsas mantienen rango lateral a la espera de mayor claridad en las cifras empresariales y sin perder de vista las citas de la próxima semana.

1. Los PMIs de abril acentúan el desplome

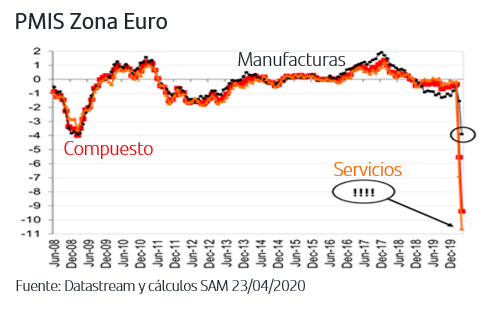

El dato preliminar de los PMIS de abril en Alemania, Francia y Zona Euro ha acentuado el desplome del mes anterior puesto que recoge la implementación a máximo nivel de las medidas de contención definidas por cada país. La parte de Servicios continúa sufriendo más y se sitúa ligeramente por encima de la cota de los 10 puntos. Si bien el instituto que elabora estos indicadores ha señalado que apuntarían una contracción del crecimiento trimestral del -7,5%, lo cierto es que a estos niveles el tradicional análisis estadístico de las series carece de referencias y la caída del PIB podría ser superior. El miércoles de la próxima semana se publicará la primera estimación del PIB 1T20 de España, Francia, Italia y Zona Euro lo que además de mostrar el impacto ya sufrido debiera contribuir a clarificar las estimaciones hacia el futuro.

2. Gobiernos y Bancos Centrales continúan aprobando nuevas medidas

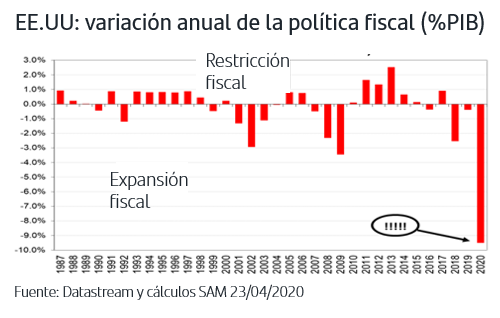

El gobierno americano ha aprobado un segundo paquete de medidas de estímulo fiscal, esta vez por 484MMn$, que junto al anterior plan de 2,2Bn$ eleva hasta el 11,5% del PIB la cantidad destinada por el momento a paliar los efectos de la pandemia y supone la mayor expansión fiscal anual de su historia reciente. Respecto al impacto en sus cuentas públicas, la previsión 2021 sitúa el déficit en el 21% del PIB y la deuda en el 130% del PIB. En el caso de Europa, el último anuncio ha venido de Alemania con un paquete de 11MMn€ para financiar medidas como la rebaja del IVA a los restaurantes. Para el conjunto de la UE, la reunión de ayer del Consejo Europeo respaldó la propuesta de la CE de crear un Fondo de Reconstrucción ligado al futuro presupuesto pero sin concretar volumen (la CE aspira a movilizar entre 1,5 y 2Bn€) ni estructura (vía subvenciones o vía préstamos). El encargo está ahora en la CE que debe elaborar propuesta concreta para mediados de mayo. En este sentido, Estados Unidos sigue liderando el impulso fiscal tanto por la cuantía y direccionalidad, como por la rapidez con la que está implementando las medidas.

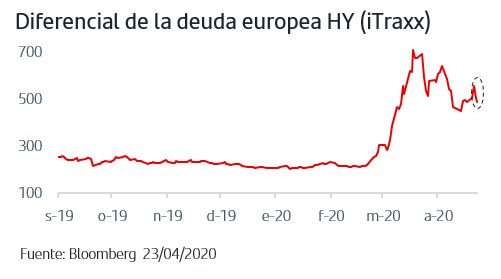

Por el lado de los Bancos Centrales, el BCE en reunión extraordinaria aprobó ampliar la categoría de colaterales que puede presentar la banca en las operaciones de liquidez, de forma que pasan a estar incluidos aquellos bonos que tuvieran categoría investment grade a 7 de abril y que la hayan perdido posteriormente, los llamados “ángeles caídos”. La medida, aunque dista de la compra efectiva de bonos HY que sí ha incluido recientemente la Fed, ha contribuido a relajar los spreads del HY europeo. La próxima semana hay reunión oficial de la Fed y del BCE con la atención sobre todo en este último por si diera señales de ampliar en algún aspecto el PEPP, Pandemic Emergengy Purchase Program.

3. Presión en las primas de riesgo periféricas

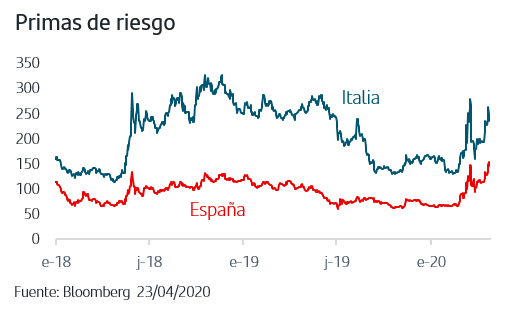

Continúa el fuerte volumen de emisiones públicas, concentradas esta vez en los países periféricos que han puesto más de 30MMn€ de nuevo papel a largo plazo en el mercado. Este aumento constante de la oferta está provocando movimientos de ajuste en las carteras y la semana ha sido vendedora en general en bonos de gobiernos Zona Euro, aunque con mayor presión en los periféricos y fuerte repunte de sus primas de riesgo. Es importante tener presente que el BCE no puede acudir a las subastas de soberanos, por lo que han de transcurrir unos días hasta que su actividad compradora se deja sentir en momentos como los actuales de fuerte aumento de oferta. El mercado está asimismo pendiente de la revisión de S&P del rating de la deuda italiana que se anunciará hoy viernes con mercados cerrados. Actualmente es BBB, dos grados por encima de HY.

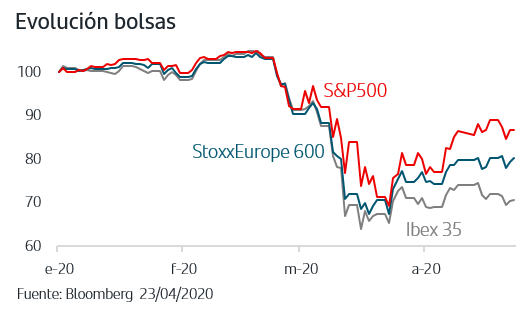

4. Las bolsas mantienen el rango lateral

Las bolsas vienen manteniendo el rango lateral y conviviendo con el nuevo repunte de volatilidad que provocó el desplome del crudo. En todo caso, las jornadas de subidas continúan lideradas en general por defensivas y en concreto es el sector farmacéutico el que anota el mayor avance dentro de la recuperación del mercado. Los inversores están a la espera de mayor visibilidad en resultados empresariales pue por el momento solo han publicado un 14% de compañías y gran parte de ellas han sido financieras, que han mantenido un perfil similar en cuanto al fuerte aumento de provisiones.

La fuerte incertidumbre se pone de manifiesto en un factor claramente diferencial respecto a otros trimestres y es que iniciada ya la temporada de publicación continúa el fuerte goteo de revisiones a la baja de estimaciones para el trimestre y la previsión de BPA 1T20 se sitúa en el -15% para el S&P500 y en -16% para el StoxxEurope 600. Así por ejemplo, los analistas no han podido incorporar a sus estimaciones los datos de ventas al por menor o producción industrial de marzo de EEUU hasta la semana pasada, y los datos europeos aún no se han publicado.

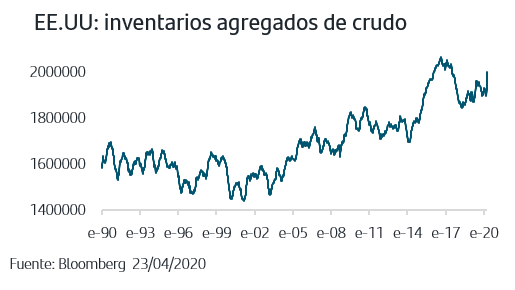

4. El precio del crudo normaliza niveles pero se mantiene la presión en inventarios

Tras llegar a cotizar a -42$/barril, la liquidación efectiva del contrato de futuros entrega Mayo 2020 del crudo West Texas se realizó a +10$/barril. El nuevo contrato en vigor, el de entrega Junio 20 ha recuperado hasta la zona de los 16,50$/b mientras que el contrato de junio 20 del crudo Brent, la referencia europea, se mueve por encima de los 21$/b. No obstante el mercado sigue mirando a la OPEP y resto de países productores a la espera de mayores recortes de producción. Los inventarios agregados en EE.UU., incluidas reservas estratégicas, están a un paso de máximos históricos

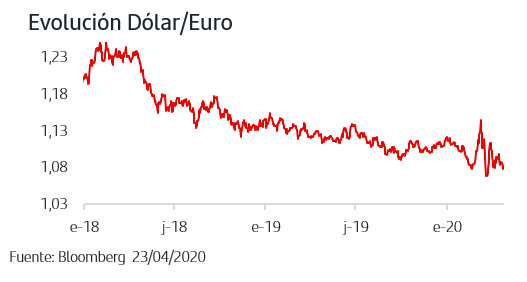

5. El dólar mantiene su fortaleza relativa

El dólar continúa beneficiándose de su carácter refugio, se fortalece frente al grueso de las divisas, y frente al euro vuelve a cotizar por debajo del 1,08$/€. La profundidad y rapidez de las medidas adoptadas en EEUU frente a la Zona Euro apuntan además mayor velocidad de recuperación de la economía americana lo que deja a un lado la disminución de remuneración del dólar por la bajada de tipos, más aún teniendo en cuenta que en la Zona Euro los tipos son negativos

La recuperación en el precio del crudo minora la volatilidad del inicio de semana. No obstante, en el ánimo de los inversores siguen pesando las incertidumbres sobre los impactos de la pandemia y, en el caso de la UE, la falta de visibilidad en algunas de las medidas pendientes de definir. Tras los desplomes generalizados en todos los datos que se publican, los inversores esperan conocer ya los datos del PIB del 1T 2020 de EE.UU., Zona Euro, España, Italia que se publicarán la próxima semana. Además se reúnen la Fed y el BCE y a pesar de la cuantía de medidas aprobadas en estas semanas no se pueden descartar nuevos anuncios. Los mercados de renta fija siguen digiriendo volúmenes de emisión muy por encima de los previsto hace tan solo unas semanas mientras las bolsas siguen testando niveles a la espera de que publiquen mayor número de empresas.

En medio de este escenario de extrema volatilidad, es importante mantener la calma y recordar que las armas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Es importante señalar que el actual escenario está sujeto a múltiples factores cambiantes en el corto plazo, por lo que requiere de actualizaciones dinámicas.

.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.