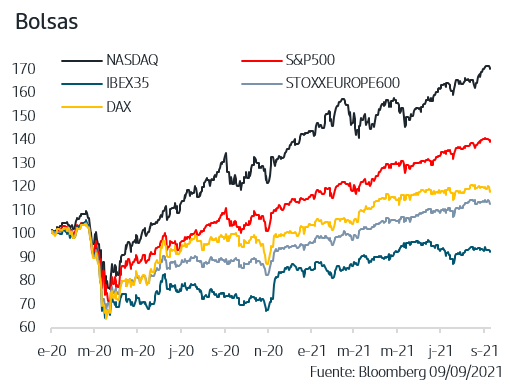

El mercado reaccionó ayer con tranquilidad al anuncio del BCE puesto que ya se venía descontando en las últimas semanas y además el tono de Lagarde mantuvo el sesgo acomodaticio, dovish, de anteriores intervenciones. En las bolsas las recientes tomas de beneficios sitúan la cesión en lo que llevamos de mes en el entorno del -0,60% pero en unos mercados que acumulan una subida anual superior al +17%. En cuanto a los datos, a pesar de las señales mixtas en el mercado de trabajo americano prevalece su fortaleza de fondo.

1. Signos mixtos en el mercado de trabajo americano

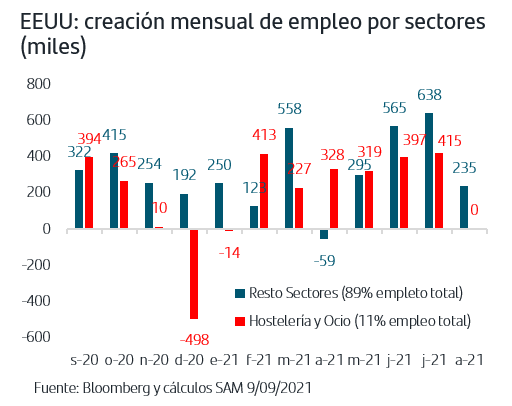

Los datos de creación de empleo de EEUU en agosto quedaron muy por debajo de las previsiones ya que tan solo aumentaron en 235.000 personas frente a los 750.000 que esperaba el consenso. Además, la cifra resultó muy inferior a las de los dos meses anteriores, en los que de media se crearon un millón de empleos.

El desglose por sectores pone de manifiesto que una de las explicaciones de la baja creación de empleo puede estar en el estancamiento de la movilidad a lo largo de agosto como consecuencia del aumento de contagios. Así, en los sectores más directamente ligados a la movilidad, Hostelería y Ocio, la creación de empleo ha sido nula. En el resto de la economía, que aglutina el 90% del empleo total, la creación ha estado por debajo de los dos meses anteriores pero podría ligarse a la estacionalidad del periodo vacacional.

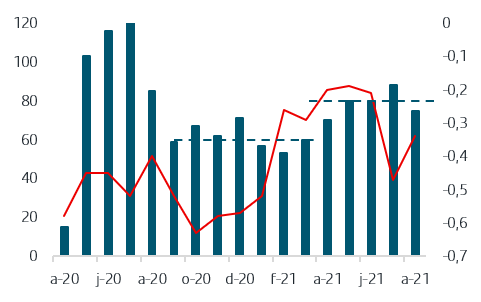

No obstante, la fortaleza de fondo del mercado de trabajo americano parece clara a la vista de cómo están evolucionando variables como los beneficios empresariales del conjunto de la economía, en torno a un 8% del PIB, y el impulso que suponen para la inversión y por tanto creación de empleo. De hecho, la Encuesta de Vacantes de Empleo y Rotación Laboral (JOLTS) de julio publicada esta semana ha arrojado el quinto máximo histórico consecutivo en el total de ofertas de empleo con 10,9Mn vacantes y la interpretación del mercado continúa siendo que persisten distorsiones que están ralentizando el ritmo de contratación. En este sentido, a lo largo de septiembre finalizan las ayudas especiales al desempleo de los diferentes planes fiscales lanzados tras la pandemia lo que sin duda debería estimular la incorporación de más personas al mercado de trabajo.

2. El BCE reducirá el ritmo de compras del PEPP

Tal como esperaba el mercado, el BCE ha decidido en la reunión de septiembre reducir ligeramente el ritmo de compras de activos del Programa Especial lanzado a raíz de la pandemia (PEPP). El BCE ha señalado que “pueden mantenerse unas condiciones de financiación favorables con un ritmo de compras ligeramente inferior al de los dos trimestres anteriores”. Desde marzo, los comunicados del BCE establecían que las compras del PEPP serían “a un ritmo significativamente más elevado que en los primeros meses del año”. Así, desde dicha fecha el ritmo medio de compras ha sido de 80 MMn€/mes frente a la media de 60 MMn€/mes de los meses previos.

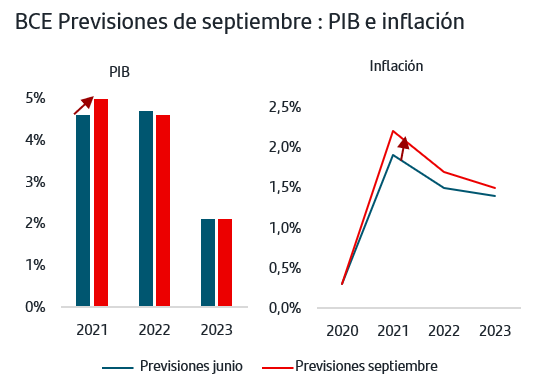

Desde el BCE se ha venido preparando al mercado para este anuncio con diferentes declaraciones, a la vez que era esperable dada la estabilidad de las condiciones financieras, los datos favorables de crecimiento y, aunque ya no condicione el objetivo de política monetaria, una inflación en la zona del +3%.

En esta línea, el BCE también actualizó sus previsiones macro y para 2021 ha elevado el crecimiento previsto hasta el 5% y la previsión de inflación hasta el +2,2%. Tanto en el comunicado como en la rueda de prensa de Lagarde se insistió en el mensaje de que el actual repunte de los precios se debe a factores temporales y que la inflación remitirá de cara al próximo año.

El mercado de bonos reaccionó positivamente a los anuncios y se impusieron ligeramente las compras tanto porque la decisión parece que estaba ya en precio como por la cierta verticalidad que ha tenido el repunte de TIRES desde finales de agosto. Los más favorecidos fueron los bonos de gobiernos periféricos y la prima de riesgo italiana se redujo en -5pb. y la española en -3p.b..No obstante, en ausencia de novedades relevantes sobre la evolución de la pandemia, la tendencia ligeramente al alza en TIRES debiera seguir prevaleciendo, confirmado ya el escenario de menores compras bajo el PEPP que además finalizará en marzo 2022 y, por el momento, no hay indicaciones de las medidas que pueda adoptar el BCE a partir de esa fecha.

Por otro lado, el final del periodo estival sigue plasmándose en el aumento de los volúmenes emitidos tanto por gobiernos como por las empresas. En este sentido, siguen destacando las emisiones de bonos sostenibles con un volumen en lo que llevamos de año de 256MMn€ frente a los 226MMn€ de todo el 2020. Así, representan el 22% de la emisión total de empresas frente al 9% de 2020 y con una demanda media de 3,8 veces vs la demanda media de 3 veces para el crédito IG.

Asimismo, la demanda de bonos sostenibles soberanos y supranacionales también se acentúa tal como ha sucedido en la primera emisión de un bono verde que ha realizado el Tesoro español y que tuvo una demanda de 60MMn€ frente a los 5MMn€ emitidos. El bono tiene vencimiento a 20 años y se ha convertido en el bono de referencia para el mercado a dicho plazo, benchmark, y su TIR se situó en el +1,03%. Asimismo la Unión Europea ha anunciado que en octubre comenzará a emitir los bonos verdes con los que financiará el 30% del volumen total del NextGenerationEU, es decir, una emisión total de al menos 250MMn€ hasta 2026.

3. Ligeras tomas de beneficios en las bolsas

El avance de la semana ha ido dando paso a sesiones de tomas de beneficios en las bolsas y en lo que llevamos de mes el StoxxEurope600 y el S&P500 anotan una ligera cesión en el entorno del -0,60%, mientras que la subida que acumulan en el año se sitúa por encima del +17% en ambos índices. En un mes en el que históricamente la estacionalidad no impulsa a las bolsas, estadística también aplicable al mes de agosto que finalizó con subidas en torno al +1,5%, los inversores centran ahora la atención en la reunión que celebrará la Fed el 21-22 de septiembre. En esta ocasión deberá actualizará previsiones sobre crecimiento e inflación y también sobre su visión interna del tipo de interés oficial, el llamado Dots map. Además, los inversores no descartan que pudiera incluir algún matiz adicional en el lenguaje del comunicado en relación con el ritmo de las compras de activos, algo que ya hizo en julio, aunque no se espera ningún anuncio formal sobre calendario de reducción de compras.

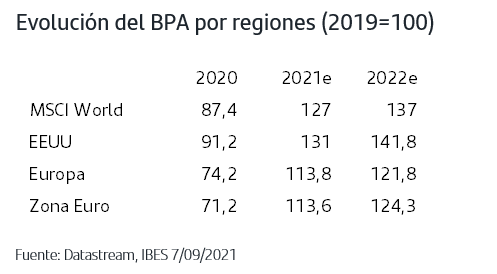

En todo caso, el fondo de las bolsas sigue soportado por los beneficios empresariales que según la última estimación del consenso, en agregado estarían ya superando ampliamente todo el impacto de la pandemia. En el caso de Europa, con los beneficios previstos para el 2021 se alcanzaría un crecimiento neto del +13,8% respecto a los niveles del 2019, cifra que se eleva al +31% en el caso del mercado americano.

El anuncio del BCE de reducir ligeramente el ritmo de compras de activos del PEPP ha venido a confirmar las previsiones del mercado que ha reaccionado con tranquilidad e incluso acentuando las compras en los bonos de gobiernos periféricos. No obstante, las TIRES debieran continuar con la tendencia ligeramente al alza en un escenario de normalización progresiva de las políticas monetarias tanto para Zona Euro como para EEUU. El foco de la próxima semana estará en los datos reales de China, ventas al por menor y producción industrial, que permitirán seguir calibrando el ritmo de desaceleración de esta economía, después de que la sorpresa positivas en las importaciones de agosto haya reducido en estos días la presión sobre el precio de los metales. En las bolsas, las ligeras tomas de beneficios de estos días sitúan en torno al -0,60% la caída en lo que llevamos de mes frente a una subida superior al +17% en el año en la bolsa europea y americana. La trayectoria de los beneficios empresariales sigue dotando de fondo a los mercados en un contexto en el que se además se mantienen los flujos positivos de entrada en el año.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.