Tras semanas de anuncios extraordinarios como respuesta a los episodios de estrés de los mercados, el BCE y la Fed retomaron esta semana sus agendas de reuniones oficiales para fijar la discusión de medidas de política monetaria. Tal como se esperaba han ofrecido escasas novedades pero positivas, al contrario que los datos económicos que continúan rompiendo a la baja las previsiones. En beneficios empresariales también tendencia a la baja aunque el mercado ha optado por centrarse en las sorpresas positivas.

1. El BCE aumenta y abarata las inyecciones de liquidez

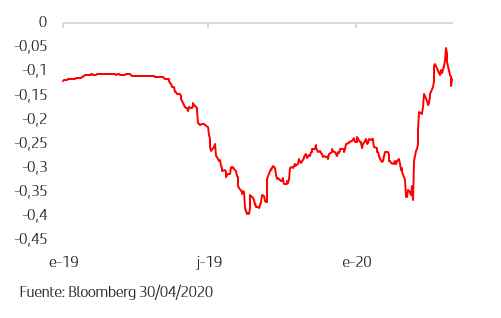

Las novedades que aporta la reunión del BCE se concentran en las inyecciones de liquidez. Por un lado, los TLTRO (los préstamos a los bancos condicionadas a la concesión de crédito a la economía) puede llegar a abaratarse hasta el -1% a partir de junio. Por otro lado, lanza un nuevo programa PandemicEmergencyLonger-TermRefinancingOperations (PELTROS) de siete subastas de liquidez con vencimiento escalonado hasta junio21, sin el condicionante de dar crédito y con la finalidad de preservar el buen funcionamiento del mercado monetario. El tipo de interés para la banca será del -0,25% y la asignación se hará por el colateral presentado. Así el PELTRO está destinado a asegurar la liquidez y correcto funcionamiento del mercado monetario por lo que debiera contribuir a relajar el tensionamiento técnico que se ha producido en el Euribor.

Evolución del Euribor 12 meses

En cuanto al resto del comunicado, el BCE ha señalado que mantendrá las compras mensuales de activos según los programas en vigor, los APPs y el PEPP. En cuanto a las expectativas que parecía barajar parte del mercado sobre aumento del PEPP lo cierto es que la propia definición del programa señala que tanto la cantidad anunciada, 750MMn€, como la duración, al menos hasta diciembre 2020, son susceptibles de ampliación y por el momento se ha destinado menos de una sexta parte del programa.

En este sentido, la semana ha sido de progresiva normalización de los tipos a largo después del fuerte volumen de emisiones y la prima de riesgo española vuelve a estar por debajo de los 130p.b.

En cuanto a la reunión de la Fed, el comunicado reiteró que los tipos permanecerán en los niveles actuales, 0,25%-0%, hasta que la reactivación esté encaminada y confirmó que continuará con las compras de activos, vía Treasuries y MBS, así como con las operaciones de repo.

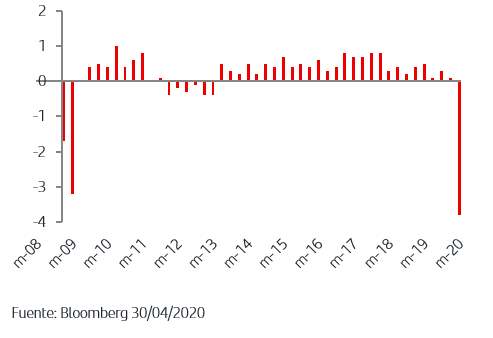

2. El PIB de la Zona Euro cayó un -3,8% en el primer trimestre del año

Después de conocer ayer que la caída del PIB americano en el 1T fue del -4,8% anualizado, lo que supone un -1,2% trimestral, hoy se ha publicado que la caída trimestral del PIB de la Zona Euro ha sido del -3,8%, en línea con la cifra que esperaba el consenso. De los tres países grandes que también han publicado, las mayores caídas han sido para Francia y España (-5,8% y -5,2% respectivamente) superando en ambos casos lo previsto por el consenso. La sorpresa positiva ha sido en Italia donde el desplome del -4,7% ha quedado por debajo del -5,7% estimado. En todo caso, hay que tener presente que los meses de enero y febrero a penas se vieron afectados por el brote ni por la aplicación de medidas de contención. Es por ello que cabe esperar mayores desplomes en las cifras del 2º trimestre ya que a pesar de los planes de reactivación de la actividad, todo el periodo abril-junio estará afectado por menor actividad. De hecho en la rueda de prensa posterior a la reunión del BCE, Lagarde ha cifrado entre el -5% y el -12% la caída del PIB de Zona Euro para 2020.

Evolución del PIB Zona Euro

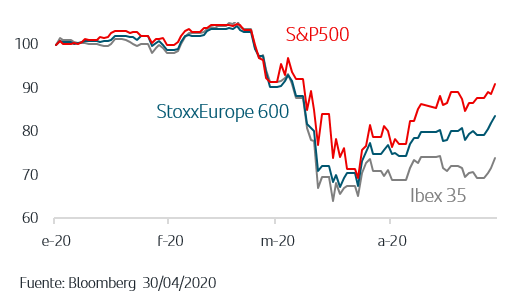

3. Las bolsas anotan subidas en el conjunto del mes de abril

La recuperación iniciada por las bolsas desde los mínimos del 23 de marzo ha tenido continuidad en abril y cierran el mes con subidas superiores al +12% en el caso de la bolsa americana y en el entorno del +5% en la zona euro. El liderazgo de la bolsa americana en la recuperación sigue reflejando la mayor contundencia y rapidez de sus medidas tanto fiscales como monetarias, la tradicional mayor flexibilidad de su economía que le debiera permitir recuperar ritmo más rápidamente en la etapa de reactivación del crecimiento y una composición de su mercado bursátil menos cíclica que el europeo.

La temporada de publicación de resultados empresariales sigue sin ofrecer una referencia clara ya que por el momento el mercado se está centrando en las sorpresas positivas pero continúa la revisión a la baja de previsiones del consenso así como la escasez de compañías que ofrecen visión para próximos trimestres, los tradicionales guidance.

En jornadas como la de hoy con un número relevante de datos económicos que reflejan la importante destrucción de crecimiento los inversores optan por la ventas habida cuenta de la subida acumulada.

Evolución bolsas

Los Bancos Centrales confirman su compromiso de contribuir a la estabilidad de los mercados financieros asegurando la liquidez y el flujo de crédito a la economía. El BCE ha dado hoy un paso más aumentando y abaratando las inyecciones de liquidez. Todo ello en una jornada en la que hemos conocido la fuerte destrucción de crecimiento en los países de la Zona Euro en el 1ºT . En cuanto a los beneficios empresariales publicados, la lectura que hace por el momento el mercado es favorable y abril cierra con fuertes ganancias en las bolsas. No obstante hay que tener presente la continua revisión a la baja de previsiones que sigue produciéndose.

En medio de este escenario de extrema volatilidad, es importante mantener la calma y recordar que las armas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Es importante señalar que el actual escenario está sujeto a múltiples factores cambiantes en el corto plazo, por lo que requiere de actualizaciones dinámicas.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.