Los inversores han recibido hoy con fuertes compras en bonos de gobiernos Zona Euro, especialmente periféricos, el anuncio de esta noche del BCE de un programa especial de compras de activos (PEPP) por valor de 750.000Mn€. La TIR del bono del gobierno italiano a 10 años que había repuntado hasta el +2,44% cede hoy hasta el +1,74% mientras que la TIR del español cae del +1,21% al +0,87%. Durante la tarde europea, el Banco de Inglaterra anunció un nuevo recorte extraordinario del tipo oficial situándolo en el +0,1% y aumento de las compras de bonos en 200MMn£ hasta 645MMn£. Las bolsas europeas han anotado subidas en el entorno del +2% y la bolsa americana sube a esta hora en torno a un +1%, en una jornada en la que la FED continuó con medidas para dotar de liquidez al mercado, reactivando esta vez el programa de MMMF destinado a los fondos monetarios.

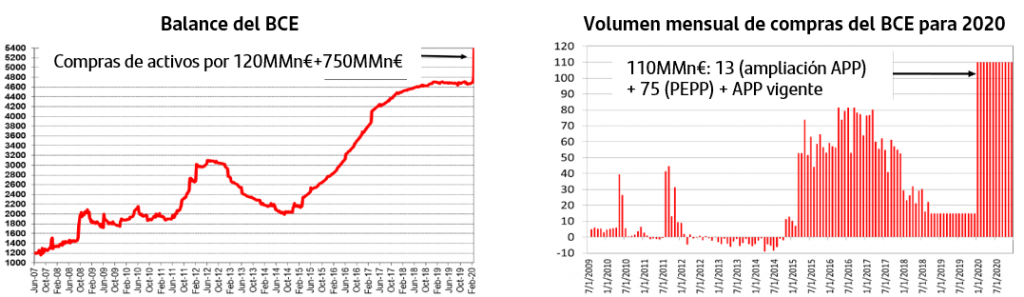

El PEPP eleva hasta más de 1,1Bn€ las compras del BCE hasta final de año

El anuncio de ayer del BCE supone elevar hasta 1,1Bn€ el volumen total de compras de activos en lo que resta de 2020 (el BCE señaló que el programa estará vigente mientas se perciban impactos por la crisis COVID-19 y en todo caso hasta final de año), distribuidas en unos 110MMn€ mensuales. El PEPP podrá comprar todos los activos incluidos en el APP vigente y aunque la compra de bonos de gobiernos mantendrá la distribución por países según el criterio capital key, se podrá flexibilizar en cada momento según jurisdicción y tipo de activo, factor que ha contribuido claramente a aliviar hoy la presión sobre los bonos del gobierno italiano. Otra novedad es que puede incluir en sus compras el papel comercial no-financiero, que no estaba incluido en el actual CSPP.

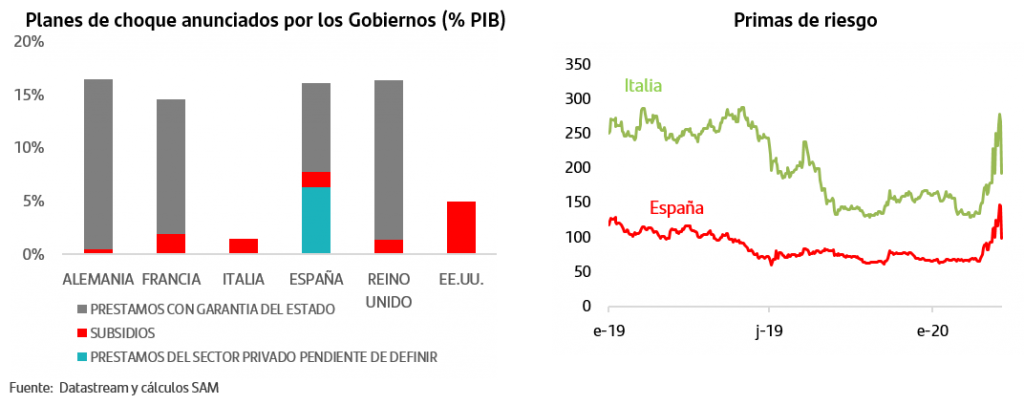

Los bazookas fiscales han tenido su contrapartida en repunte de TIREs

En los últimos días se han sucedido anuncios de los principales Gobiernos de planes fiscales, en muchos casos los más ambiciosos de las últimas décadas, que incluyen desde subsidios y recorte de impuestos hasta préstamos con garantía del Estado. Estas medidas que contribuyen sin duda a paliar el impacto en crecimiento de la crisis del coronavirus, tienen a su vez efectos sobre las cuentas públicas de los países. Ello provocó una rápida ampliación de los déficits previstos y se tradujo en una venta generalizada en los mercados de renta fija de gobiernos con importante repunte de TIREs, llegando la TIR del bono americano al +1,20% y la del bono alemán al -0,17%. El impacto sobre las países periféricos fue aún más acusado con fuertes repuntes en sus primas de riesgos. Son estos bonos los más beneficiados hoy por el anuncio del BCE con caída de sus TIRES y claro alivio en las primas de riesgo que ceden a 192p.b. en Italia y 106p.b. en España.

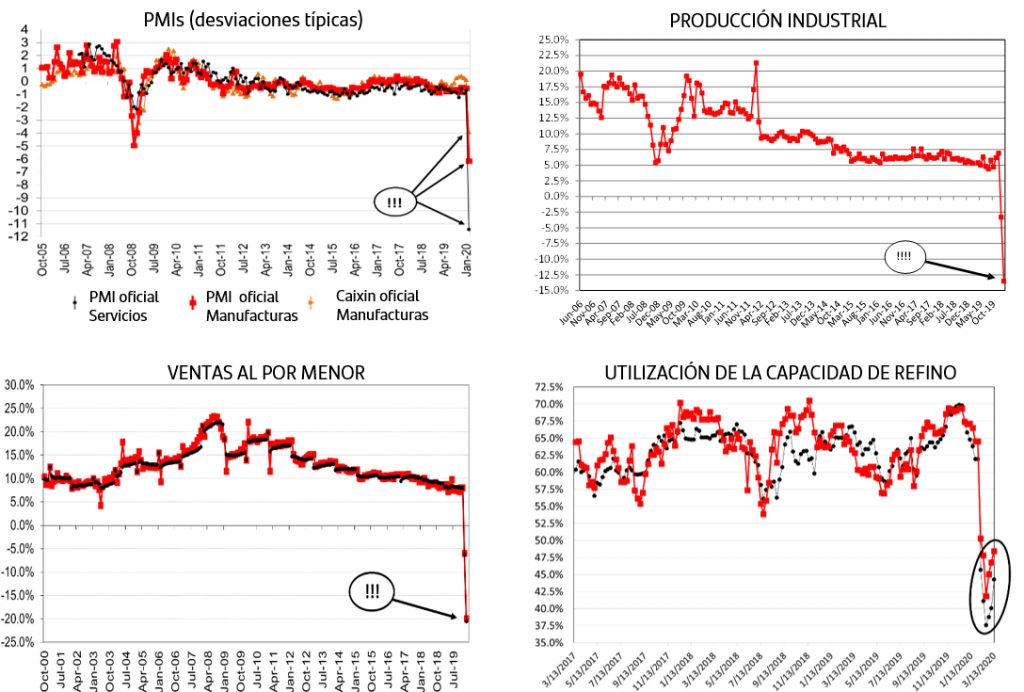

Los datos de China muestran el fortísimo impacto de las medidas de contención

Estos días se publican datos de China correspondientes al mes de febrero y muestran el contundente impacto que ha tenido en su crecimiento las medidas de contención aplicadas desde finales de enero. Por el lado de la oferta productiva, el desplome que apuntaban los indicadores de confianza empresarial PMI se ha confirmado en la Producción industrial que ha caído casi un -15% respecto al mismo mes del año anterior. Por el lado de la demanda, las ventas al por menor han acentuado las caídas hasta más de un -20%. Todo ello indica la fuerte destrucción de crecimiento durante el periodo, superior a cualquier otro periodo de la historia reciente De cara al mes de marzo, y con indicadores muy preliminares, estaría comenzando a recuperarse la actividad pero claramente alejada aún de los niveles previos al brote de coronavirus.

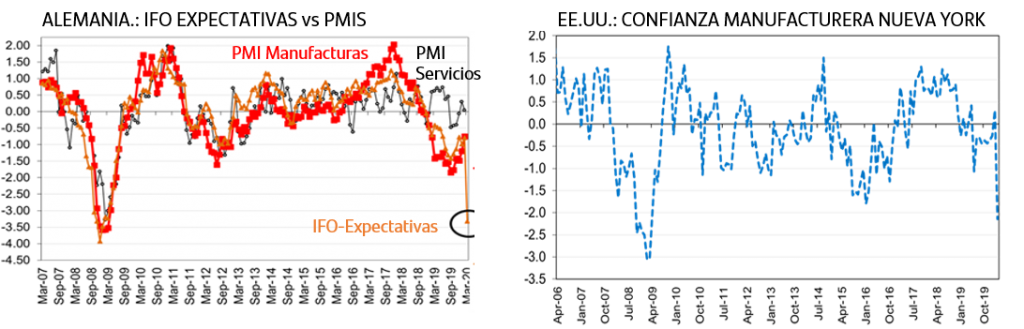

Comienzan a publicarse datos de las economías occidentales

Los primeros indicadores adelantados publicados que recogen la situación vivida, y que medirían hasta la primera quincena de marzo, han sido la Confianza Manufacturera de la Fed de Nueva York y hoy en Alemania la Confianza Empresarial IFO. Ambos indicadores han registrado ya fuertes caídas, en el caso de Alemania rompiendo la tendencia favorable que mostraban los PMIs. Estas caídas previsiblemente se verán acentuadas en próximos registros.

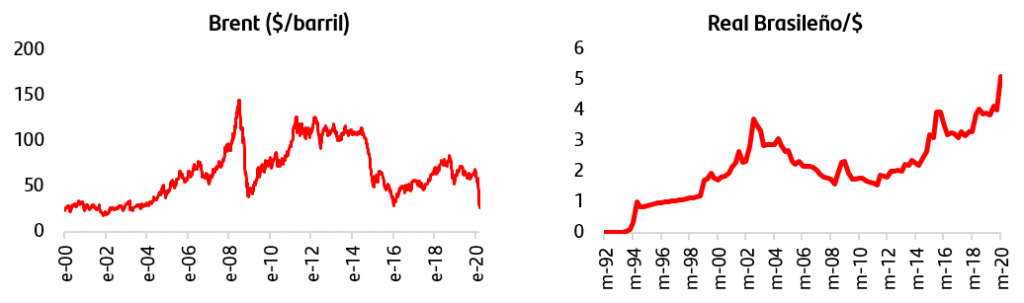

El petróleo anota nuevos mínimos y el dólar se fortalece

Los continuos anuncios de nuevas medidas de contención por parte de los países y su impacto sobre una menor demanda de crudo coinciden con la posición de Arabia Saudí reiterando que mantendrá su producción en niveles máximos durante los próximos meses. El petróleo anotó ayer un nuevo desplome y el Brent se sitúo en mínimos de 2002. Hoy rebota un +10%. En cuanto al dólar, continúa su fortalecimiento generalizado frente a todas las divisas, incluido el euro, la libra esterlina que ayer anotó mínimos desde 1985 y el real brasileño que anota sucesión de mínimos históricos superando la cota de 5R/$.

Las contundentes medidas fiscales anunciadas por diferentes gobiernos, claves para apoyar a las economías especialmente en el corto plazo paliando los efectos de las medidas de contención, han tenido su contrapartida en fuerte volatilidad en los bonos de gobiernos, especialmente el italiano. El bazooka lanzado por el BCE esta noche debiera aliviar la situación y así lo está recogiendo el mercado. Mientras tanto, los primeros datos publicados muestran el fortísimo impacto en crecimiento que van a sufrir las economías y los mercado permanecen a la espera de que se vaya frenando la curva de contagios fuera de China, que por el momento continúa acelerándose. En medio de este escenario de extrema volatilidad, es importante mantener la calma y recordar que las armas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgos. Es importante señalar que el actual escenario está sujeto a múltiples factores cambiantes en el corto plazo, por lo que requiere de actualizaciones dinámicas.

Fuente datos y gráficos: Bloomberg 19/03/2020 18:00h CET

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro.