La “marea republicana” que anticipaban los pronósticos de las elecciones de mitad de mandato en EEUU no se ha producido´. No obstante las proyecciones apuntan que sí se produciría el “gobierno bloqueado” que descuentan los inversores.

La inflación de octubre en EEUU quedó por debajo de las previsiones aunque el análisis por componentes aporta una foto mixta.

Los mercados han reaccionado muy positivamente a la publicación del dato aunque no cabría esperar que Powell vaya a alterar los mensajes de la semana pasada.

1. Pendientes del recuento electoral en EEUU

El resultado de las elecciones de mitad de mandato celebradas el martes no están deparando la marea republicana que apuntaban los pronósticos y que habían descontado los mercados.

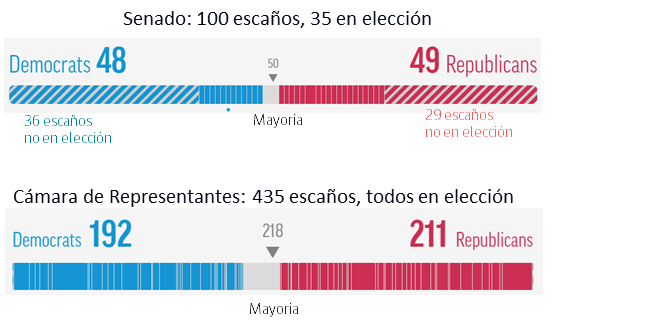

En el Senado los resultados son muy ajustados y existe la posibilidad de que hasta diciembre no se conozca qué partido tendrá la mayoría. Quedan aún 3 escaños por asignarse y el correspondiente al estado de Georgia necesitaría de segunda vuelta el 6 de diciembre ya que ninguno de los dos candidatos ha obtenido el mínimo del 50% de voto requerido. En los otros dos estados, en Nevada va ganando el senador republicano y en Arizona el demócrata. De confirmarse estos resultados, los demócratas obtendrían 49 escaños, que pasan a ser 50 votos al añadirse el voto dirimente de la vicepresidenta del gobierno Kamala Harris, mientras que los republicanos obtendrían 50 escaños y sería por tanto el senador que se elija en Georgia el 6 de diciembre el que incline la balanza de la mayoría de esta cámara.

Resultados de las elecciones de mitad de mandato. Fuente: Associated Press 11/11/2022 a las 9:15 am

No obstante, y pendientes aún de conocer la asignación de 32 escaños de la Cámara de Representantes, las proyecciones apuntan que los Republicanos conseguirían mayoría, menos abultada de lo previsto, pero suficiente para controlar la cámara. Si se confirma, daría paso al llamado “gobierno de bloqueo”: dado que las medidas legislativas relevantes necesitan ser aprobadas por ambas cámaras, la mayoría republicana en al menos una de ellas y su foco en la austeridad fiscal dificultaría cualquier aumento del gasto público u otras políticas de Biden.

La bolsa de EEUU, que venía descontando el vuelco claro a favor de los republicanos que mostraban los pronósticos, reaccionó el miércoles con ventas dado lo ajustado de los resultados que se iban publicando. Si en los próximos días se conoce la composición final de la Cámara de Representantes y los republicanos obtienen mayoría, daría paso como hemos señalado al escenario descontado por el mercado. De ser así, el resultado final de la composición del Senado no alteraría dicho escenario y tendrá una lectura más en clave interna de la política de EEUU.

2. La inflación subyacente en EEUU cede al 6,3% pero la evolución por componentes refleja que persisten presiones al alza

Los datos de inflación de EEUU de octubre han sorprendido positivamente ya que el aumento de la inflación general y de la subyacente ha sido menor de lo previsto tanto en ritmo mensual como en tasa interanual. La inflación se situó en el 7,7% desde el 8,2% y la subyacente se situó en el 6,3% desde el 6,6% de septiembre.

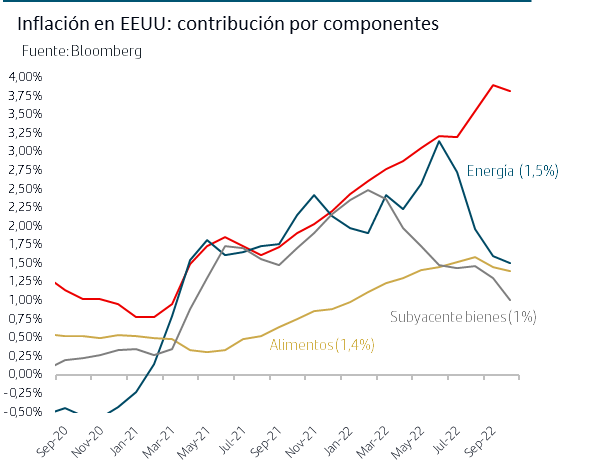

El análisis por componentes pone de manifiesto que hay factores positivos como son la moderación en la subida de los precios de los alimentos, que la contribución de los precios de la energía continúa siendo cada vez menor y que dentro de la inflación subyacente la contribución de los precios de los bienes disminuye por segundo mes consecutivo.

Sin embargo, la componente de servicios, que es precisamente la que viene añadiendo gran parte de la presión inflacionista de los últimos meses y en la que más foco está poniendo la Fed, ha vuelto a tener una contribución cercana al 4%. De hecho, los precios de los servicios subieron un +0,5% en el mes, cifra en el rango alto de los últimos meses, y en concreto la parte de alquileres subió un +0,6%.

Esta lectura de que aún persisten presiones inflacionistas al alza en segmentos clave de la economía se relaciona a su vez con el dato de creación de empleo de octubre que volvió a sorprender al alza. Así, la fortaleza del mercado de trabajo y el impulso al alza que ha supuesto para los salarios explica una parte muy relevante de la subida de los precios de los servicios (en línea con la correlación que históricamente mantienen estas variables). Si bien comienzan a aparecer señales de moderación salarial, no son aún suficientemente significativas como para determinar una moderación relevante en la componente de servicios de la inflación subyacente.

3. La bolsa de EEUU recibe con fuertes subidas el dato de inflación

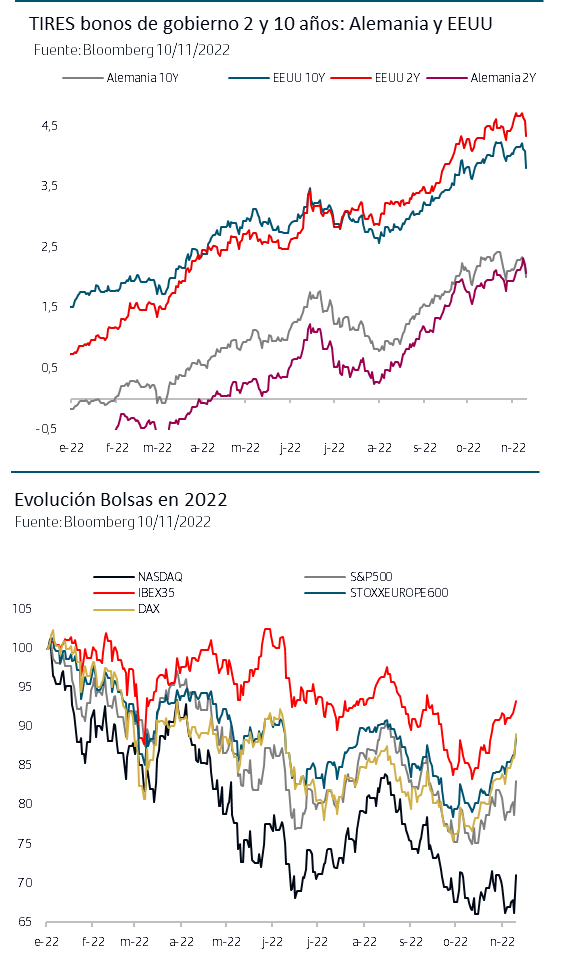

-La publicación del dato de inflación dio paso en la sesión del jueves a subida del +5,54% en el S&P500 y del +7,35% en el Nasdaq, las mayores subidas diarias desde abril de 2020, tendencia que favoreció a las bolsas europeas donde destacó el +3,51% del Dax alemán. La reacción se produjo después de las caídas relevantes que habían sufrido los índices de EEUU el día anterior una vez que, como se ha mencionado, los resultados de las elecciones de mitad de mandato no fueron inicialmente tan claros como esperaba los inversores. En el mercado de bonos la reacción al dato de inflación también fue compradora y las TIRES cayeron -25pb a lo largo de toda la curva de tipos de EEUU.

Esta reacción de los mercados responde al alivio que supone que, después de que la inflación rompiera al alza el 2% en marzo de 2021 y llegase al 9,1% en junio de 2022, comience a vislumbrarse una senda de inflexión a la baja en los precios de algunas de las componentes. En el caso de la bolsa factores técnicos como el posicionamiento y la estacionalidad favorecen además que sigan recuperando terreno, comportamiento que venía siendo más marcado en las bolsas europeas en el mes de noviembre frente al S&P500 que había quedado rezagado.

No obstante, es prematuro anticipar que el dato de IPC de octubre de EEUU vaya a alterar la hoja de ruta anunciada por Powell la semana pasada. No solo persisten presiones al alza en precios en segmentos clave sino que los niveles absolutos de inflación están aún muy alejados del objetivo del 2% que tiene la Fed.

Conclusiones:

•Las elecciones de mitad de mandato de EEUU no han resultado en la “marea republicana” que anticipaban los pronósticos. No obstante, y aún a falta de asignar 32 escaños, todas las proyecciones apuntarían que los republicanos conseguirán la mayoría en la Cámara de Representantes. De ser así, y aunque quizás haya que esperar a diciembre para conocer la composición final del Senado, se daría el llamado “gobierno de bloqueo” que venía descontando el mercado.

•La inflación de septiembre en EEUU ha sorprendido positivamente al aumentar menos de lo previsto. La trayectoria de algunos componentes de la inflación, como energía y alimentos, son fuente de buenas noticias aunque también hay que tener presente que subsisten las presiones al alza en precios en segmentos clave como es servicios. Este dato de IPC no parece que vaya a alterar la visión que trasladó Powell la semana pasada pero si aporta cierto respiro al mercado al reflejar que podría estar dibujándose ya una senda de inflexión a la baja en los precios de algunas componentes.

•Los mercados lo han recibido con fuertes compras. El S&P500 y el Nasdaq anotaron las mayores subidas diarias desde abril de 2020, dentro de la senda que puede seguir dando paso a progresiva recuperación de niveles en las bolsas, favorecidas por los factores técnicos y la estacionalidad.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad es importante recordar que las mejores herramientas a nuestra disposición son la diversificación, el adecuado perfil de riesgo y mantener el horizonte temporal de las inversiones

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.