• La fortaleza del mercado de trabajo en EEUU se mantiene pero acompañada de una nueva subida en la inflación.

• Los inversores ajustan expectativas sobre la Fed y esperan subida de 75pb no solo para la reunión de julio sino también para la de septiembre.

• Nuevos episodios de volatilidad en las bolsas: inflación, expectativas sobre la Fed y temporada de resultados empresariales.

1. EEUU: la inflación sigue al alza y el mercado de trabajo mantiene la fortaleza

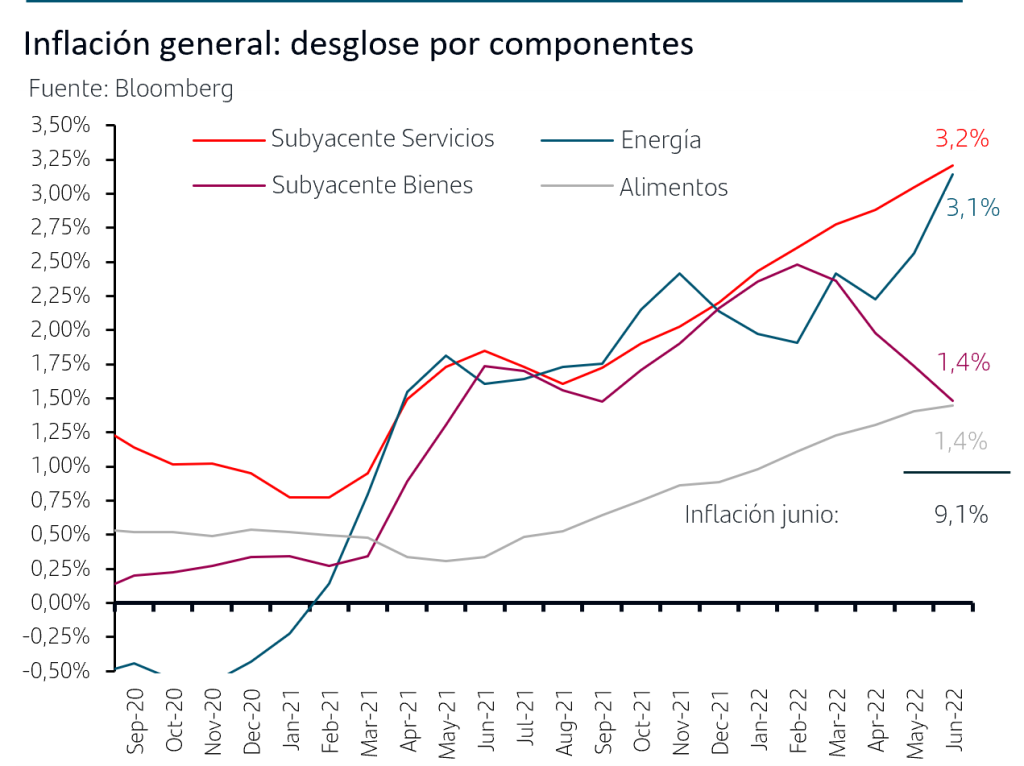

La inflación de junio en EEUU subió hasta el 9,1%, superando las previsiones del 8,8% y desde el 8,6%. La subida mensual fue del +1,3%, la más alta desde 2005.

El desglose por componentes muestra que la contribución de la energía aumentó de forma relevante recogiendo la fuerte tendencia al alza que han tenido los precios de la gasolina hasta mediados de junio. Sin embargo, y puesto que desde esa fecha ha retrocedido de forma relevante, cabe esperar que ese efecto permita retroceso de la inflación general a partir de julio. En cuanto a la componente de Alimentos, ha seguido subiendo con fuerza en junio pero dada la tendencia a la baja de los precios agrícolas y de fertilizantes cabe también esperar que en próximos meses se modere y contribuya a que la inflación general vaya cediendo.

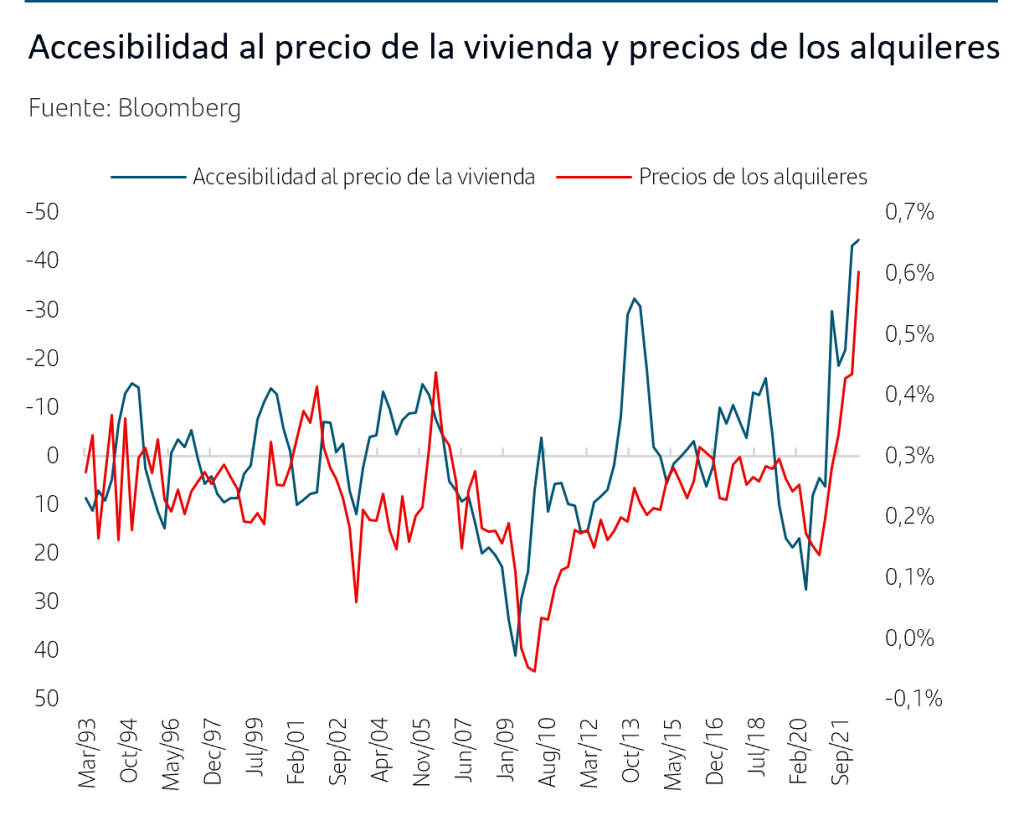

Sin embargo, en la inflación subyacente, excluidos alimentos y energía, las perspectivas no son tan favorables. El aumento en el mes de junio ha sido del +0,7% tras meses de aumentar al +0,6% lo que sitúa la tasa trimestral anualizada en el 7,9%, el segundo mayor registro en décadas. Por un lado la subida de los precios de los bienes volvió a acelerarse en junio hasta el +0,8% mensual lo que contrasta con la continua mejora en los cuellos de botella en las cadenas de suministro. Más significativo aún es el aumento en el precio de los servicios que continúa acelerándose y subió un +0,7%. Además, una gran parte de la subida viene provocada por el componente que más pesa, el de alquileres, que viene subiendo constantemente desde septiembre del pasado año. Este comportamiento parece estar relacionado con la subida que vienen registrando los tipos hipotecarios (del 3,1% de diciembre al 5,75% actual) y que se refleja en una fuerte caída del indicador de accesibilidad al precio de la vivienda. La dificultad para adquirir vivienda estaría provocando mayor demanda en el mercado de alquiler y, como consecuencia, aumento de los precios de los alquileres.

El análisis de las cifras de precios de junio sigue sin permitir establecer un horizonte temporal para que alcance techo ya que la posible mejora de la inflación general puede verse ensombrecida por aceleración de la subyacente.

La creación de empleo en junio en EEUU volvió a superar previsiones y mostró que el mercado de trabajo sigue disfrutando de un fuerte dinamismo, situación en la que insiste Powell en todas sus intervenciones al señalar que la economía tiene capacidad para absorber las subidas del tipo de interés oficial. En junio se crearon 372.000 empleos, muy cerca de la cifra de mayo, y frente a los 264.000 previstos a la vez que la tasa de paro se mantuvo en el mínimo del 3,6%. El nivel actual de empleo en EEUU se sitúa tan solo -524.000 empleos por debajo de febrero 2020, antes de que comenzara la pandemia. Más aún, a excepción de Hostelería y restauración (el más afectado por niveles de movilidad más bajos) en todos los demás sectores el nivel de empleo es superior al que se registraba en febrero 2020.

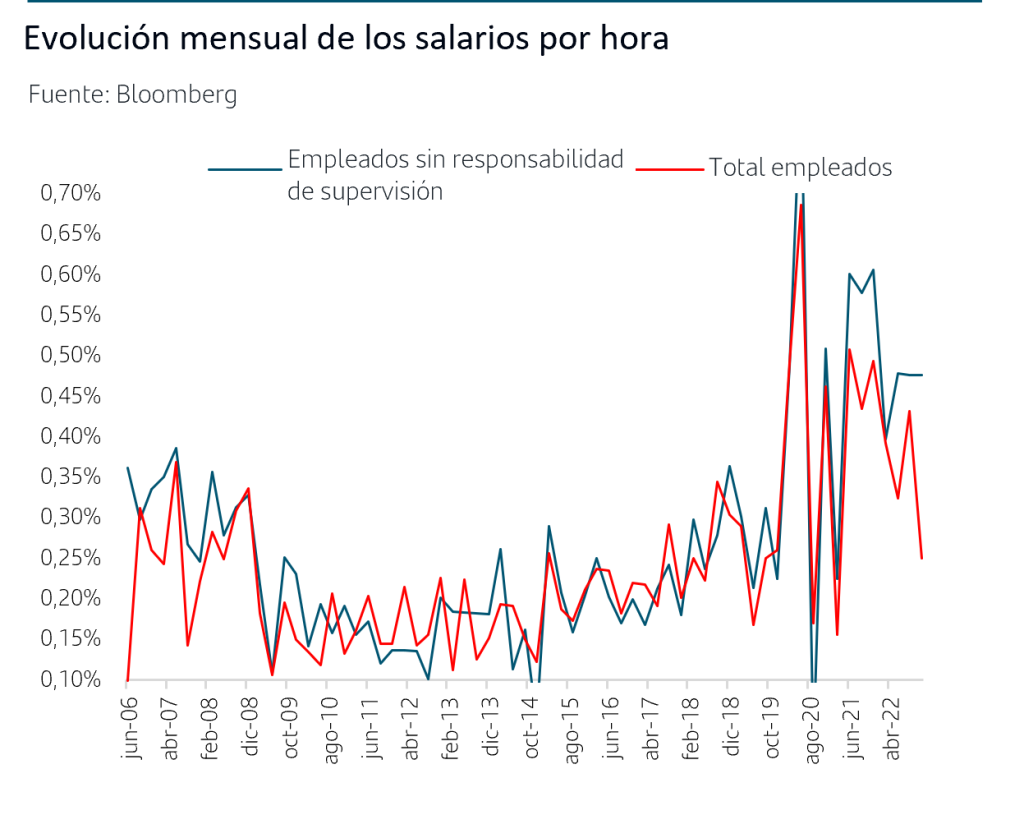

Esta situación tan ajustada del mercado de trabajo hace que los inversores sigan vigilando la trayectoria de los salarios. No obstante, en junio el aumento del salario medio por hora se moderó al +0,3% desde el +0,4% de mayo y del +0,5% de meses previos. Un análisis más detallado, muestra que en los “empleados sin responsabilidad supervisora”, que representan el 80% del empleo, el aumento fue del +0,5%.

2. Renta fija: los inversores vuelven a ajustar sus expectativas sobre las decisiones de la Fed

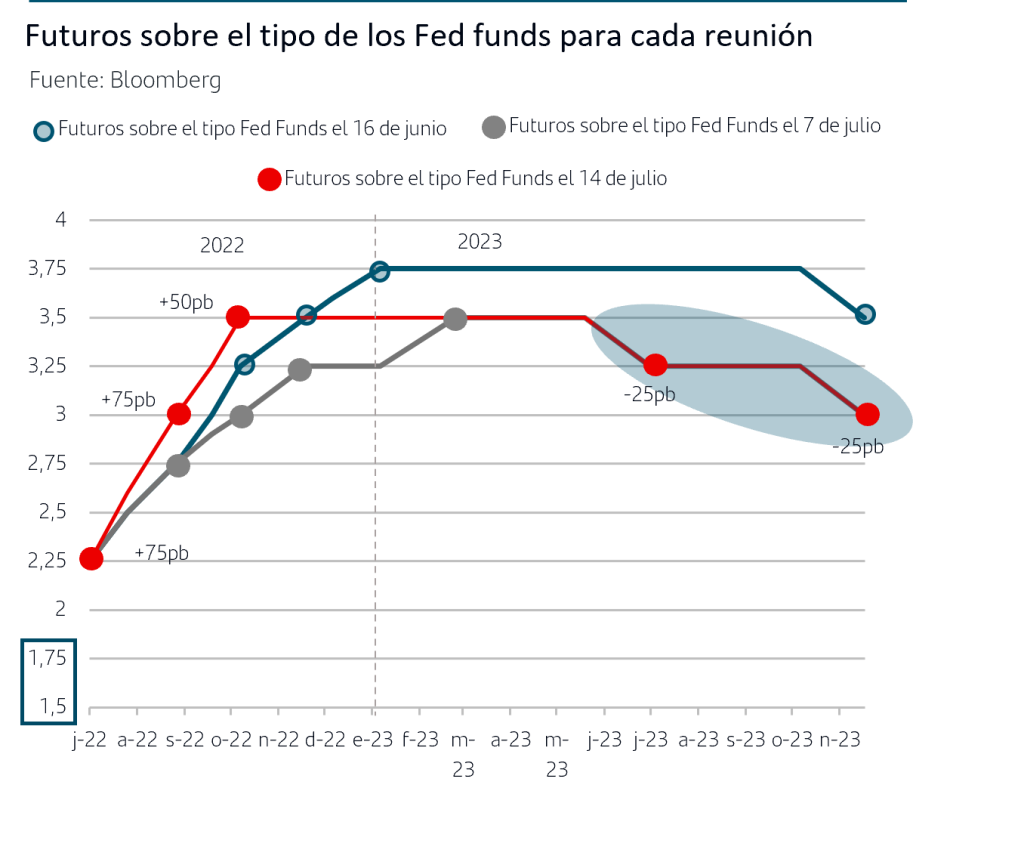

Al igual que sucedió con el dato de inflación de mayo, la publicación de la inflación de junio en EEUU ha provocado que el mercado haya reajustado sus previsiones sobre las decisiones de la Fed. Además de darle una probabilidad de más del 100% a que en julio la subida sea de +75pb, descuentan que la Fed vuelva a subir +75pb en la reunión de septiembre. El ciclo alcista finalizará en noviembre con una subida de +50pb y los tipos quedarían estables hasta julio del próximo año cuando la Fed iniciaría un ciclo de ligeras bajadas.

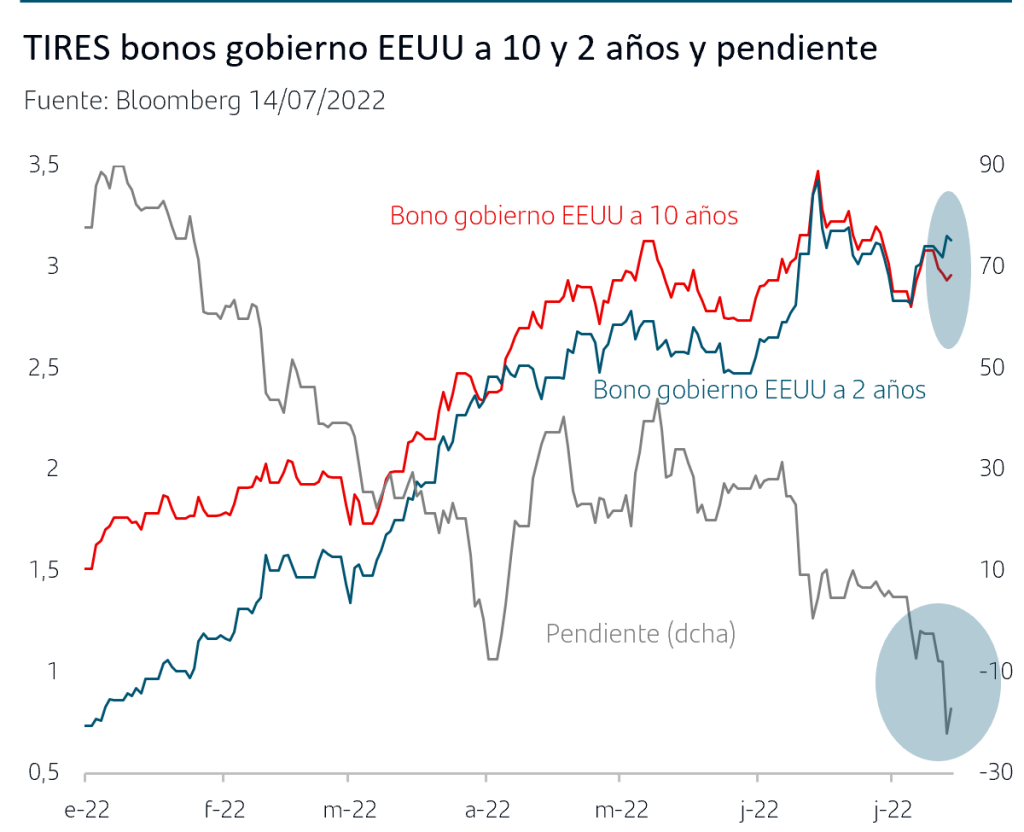

Este cambio de expectativas ha tenido su reflejo en mercados con ventas en los tramos más cortos de la curva, la TIR del bono del gobierno a 2 años ha subido hasta el 3,25%, y compras en los tramos más largos que mantienen a la TIR del 10 años por debajo del 3%. La pendiente de la curva comenzó a invertirse a mediados de la pasada semana y se sitúa actualmente en -25pb, nivel que no se alcanzaba desde el 2002.

Dadas las incertidumbres que persisten en el escenario, la lectura más general que se puede hacer de la curva de futuros sobre el tipo Fed Funds y de la inversión de la pendiente de la curva de tipos de mercado es que los inversores esperan que la inflación tenga un claro perfil descendente en 2023 lo que permitiría a la Fed revertir algo del rápido y contundente ajuste de tipos que va a aplicar a lo largo de este año.

En la Zona Euro se ha producido cierto efecto arrastre, pero de cuantía más moderada. Los inversores vuelven a poner en precio que el tipo Depo finalice el año en el 1% (pero a mediados de junio lo descontaban en el 1,5%) y, si bien las ventas han sido más marcadas en los tramos cortos, la subida de la TIR del bono del gobierno alemán a 2 años es hasta el 0,56%, claramente por debajo del 1,23% que llegó a alcanzar a mediados de junio. En los mercados periféricos se está registrando mayor volatilidad con ampliación de la prima de riesgo italiana hasta los 205 pb por las tensiones dentro de la coalición de gobierno. Tras el cierre de mercados, Draghi presentó su dimisión pero fue rechazada por el Presidente de la República. El efecto arrastre sobre la prima de riesgo española la amplía hasta los 105pb mientras los inversores están a la espera de mayor detalle sobre la herramienta contra-fragmentación que está diseñando el BCE.

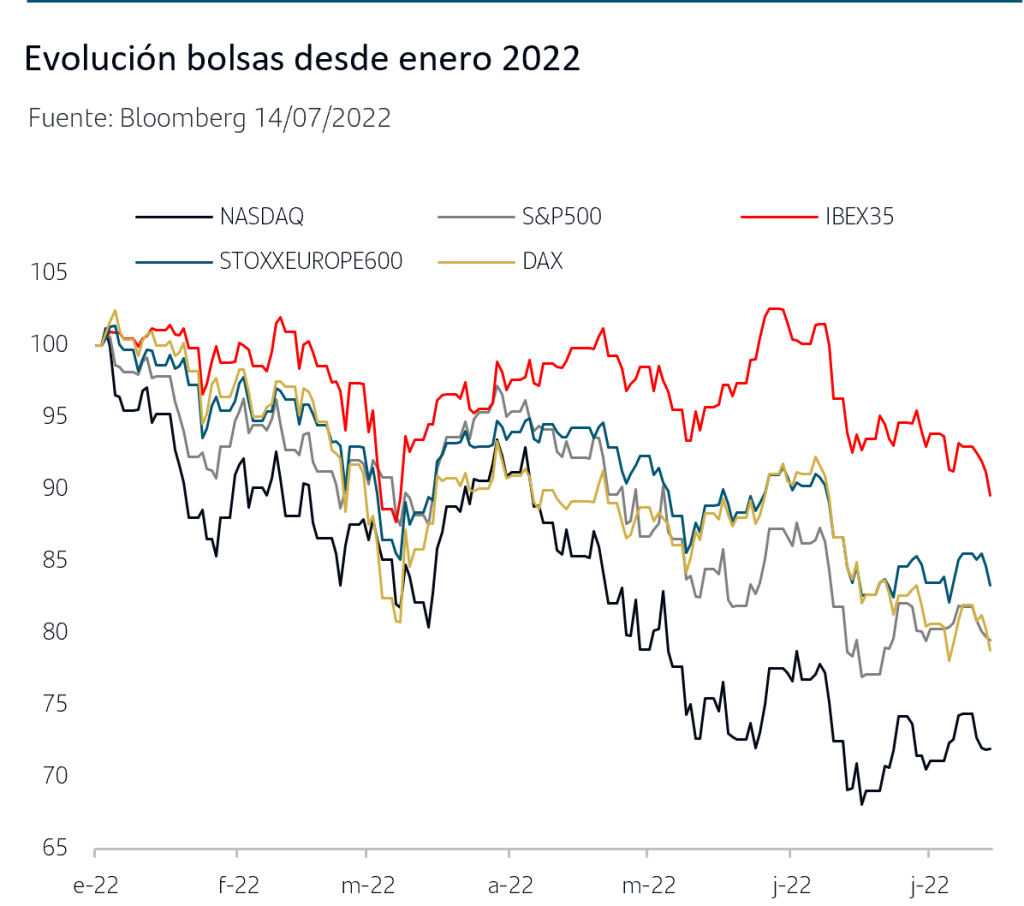

3. Nuevos episodios de volatilidad en las bolsas: resultados empresariales y reuniones BCs

Tras las ganancias de la semana pasada, las ventas se han impuesto estos días en las bolsas europeas y de EEUU. Los inversores se decantaron por las ventas desde el lunes ante el riesgo de que, como finalmente se confirmó, la inflación de junio en EEUU superase las previsiones, y la tendencia ha continuado de la mano de las expectativas más agresivas sobre los movimientos de tipos de la Fed. A ello se une la incertidumbre que rodea la temporada de resultados empresariales del 2ºT22.

Las estimaciones sigue siendo muy favorables en agregado, pero los inversores quieren conocer el detalle de las cifras que publique cada empresa para determinar cómo están gestionando el entorno inflacionista, tanto por lo que implica en mayores costes como por la capacidad de trasladarlos a sus precios finales. La visión que aporten sobre los próximos trimestres, con el riesgo de alguna que otra revisión a la baja de previsiones internas, es asimismo clave para que los inversores determinen su posicionamiento para próximos meses.

Conclusiones:

– En EEUU la tasa de paro se mantiene en el 3,6%, lo que sin duda es positivo para el consumo privado, pero la sorpresa al alza en inflación ha pesado lógicamente más en el ánimo de las inversores.

– Tal como sucedió con el dato de inflación de mayo, la cifra de junio ha provocado un nuevo ajuste en las expectativas del mercado sobre las actuaciones de la Fed y ha pasado a descontar subida de +75pb no solo en la reunión de julio sino también en la de septiembre y continúa esperando que en julio de 2023 comience la senda de bajadas.

– Este ajuste de expectativas ha provocado nuevas ventas en los tramos más cortos de la curva de tipos de EEUU con inversión de la pendiente. La lectura más general que se puede hacer de estos movimientos es que el mercado efectivamente espera que la inflación remita en 2023 y que la Fed opte por cambiar el foco hacia el estímulo en crecimiento.

– En Zona Euro los movimientos en la renta fija han sido más moderados y el mercado se centra ya en el próximo jueves para confirmar que el BCE subirá tipos por primera vez desde 2008. Quizás acapara más atención el conocer detalles sobre la herramienta contra-fragmentación especialmente tras la ampliación de la prima de riesgo italiana por las tensiones en la coalición de gobierno.

– En las bolsas, además de en datos y reuniones de BCs, la atención se dirige a los resultados empresariales del 2ºT22 con la incertidumbre sobre posibles revisiones a la baja de las estimaciones internas de las empresas.

– El escenario aconseja seguir manteniendo posicionamientos más defensivos, tanto en renta fija como en bolsa a la espera de determinar oportunidades de inversión una vez aumente la visibilidad sobre el entorno macro, las actuaciones de los Bancos Centrales y los beneficios empresariales, recordando que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.