En torno a la mitad de las empresas americanas y europeas han publicado ya resultados y las cifras son muy positivas, impulsando a las bolsas que han anotado nuevos máximos históricos en la semana. Además también continúan las revisiones al alza de las previsiones que están anunciando las propias empresas para el resto del año, lo que sustenta la tendencia al alza a medio plazo del mercado. Los datos económicos y la reciente caída del ritmo de contagios en Europa también han sido fuente de buenas noticias, pero no han tenido impacto en las TIRES, que siguen moviéndose en torno a los mínimos recientes.

1. Los últimos datos de Reino Unido reflejan caída de los contagios

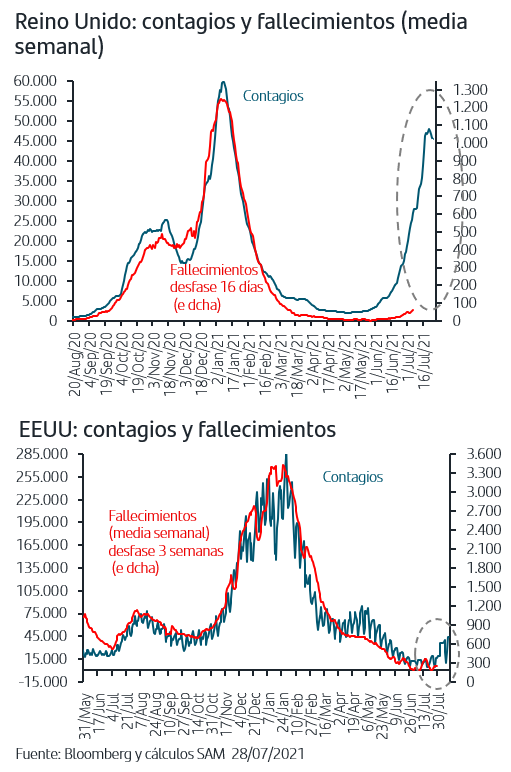

Con el foco de los mercados en el aumento de casos por la variante Delta de Covid-19, los últimos datos de UK son positivos ya que los contagios han caído de forma relevante en la semana y, en términos de media semanal, se habría dejado ya atrás el pico. Asimismo, los fallecimientos siguen en niveles mínimos y actualmente son un 95% inferiores al pico de enero. En EEUU, donde los contagios han aumentado ligeramente, la tendencia en fallecimientos sigue anotando nuevos mínimos.

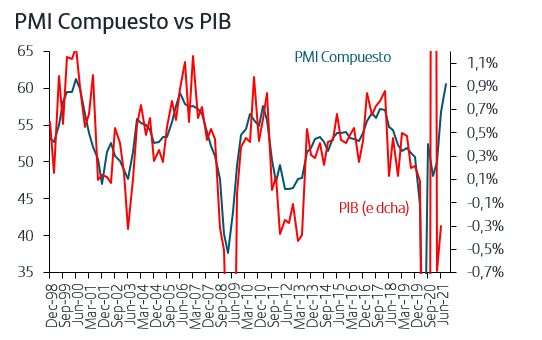

2. Los PMIs de la Zona Euro anotan nuevos máximos y apuntan crecimiento del 4%

La actividad empresarial en la Zona Euro creció en julio al ritmo más fuerte de los últimos 21 años reflejando la reapertura de actividades tras las restricciones aplicadas por la Covid-19. La actividad en el sector servicios registró el mayor aumento de los últimos 15 años y la parte de manufacturas registró un ligero descenso. Sin embargo, este descenso está ligado al empeoramiento en las líneas de suministro ya que la demanda continuó creciendo y el aumento de nuevos pedidos se situó en máximos del año 2000 tanto para el sector Servicios como para el Manufacturero. En conjunto, el PMI Compuesto de julio apunta un crecimiento trimestral para la Zona Euro del 1%.

En cuanto al consumo privado, la confianza de los consumidores de julio se mantuvo en niveles muy altos y resulta consistente con un crecimiento del consumo privado en el entorno del 2%-2,5%.

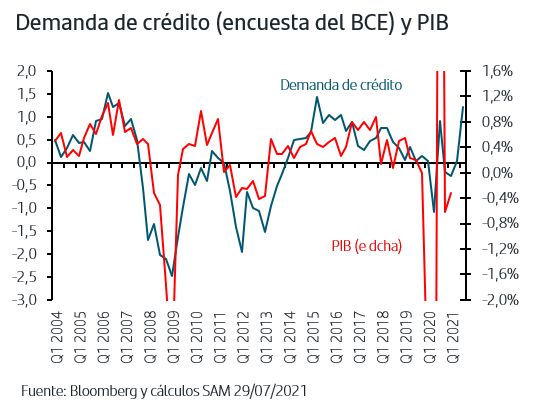

Por ultimo, la última Encuesta de Préstamo publicada por el BCE apoya la aceleración del crecimiento en la Zona Euro ya que refleja un fuerte aumento de la demanda esperada de crédito y una mejora de las condiciones de crédito. La demanda esperada de crédito para el próximo trimestre aumentó para todos los componentes (consumo, hipotecas y empresas no financieras) y se situó en zona clara de expansión. Las condiciones previstas para los préstamos también mejoraron para los tres componentes y están ya muy cerca de la llamada “zona expansiva” después de que han venido moviéndose en “zona restrictiva” desde que comenzó la pandemia.

En términos agregados, el indicador que aglutina las condiciones de crédito para todas las clases de préstamo apunta un crecimiento trimestral para la Zona Euro del +1%, reforzando así las previsiones de los PMIs.

3. Powell pone el foco en el empleo

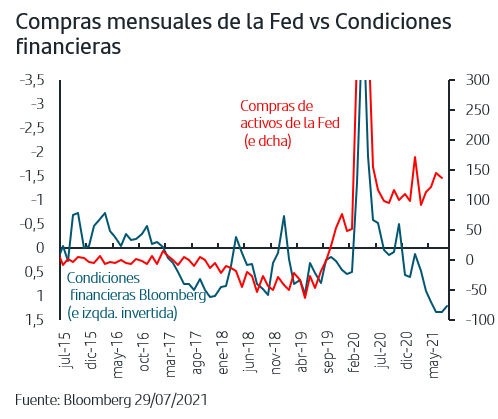

En el comunicado de la reunion de julio, la Fed modificó por primera vez el texto referente a las compras de activos e hizo explícito que la situación económica ha mejorado: “desde diciembre la economía ha avanzado hacia nuestros objetivos de máximo empleo y estabilidad de precios y el Comité seguirá evaluando los progresos en las próximas reuniones». Sin embargo, el tono de Powell en la rueda de prensa fue «menos restrictivo», al señalar que aún se está lejos de una mejora sustancial en la creación de empleo. Así, el FOMC señala los avances que permiten valorar la reducción de estímulos, tapering, mientras que Powell modula el tono hacia los inversores. La referencia a las «reuniones» (en plural) reduce las posibilidades de un anuncio en septiembre y sugiere referencias muy ligeras al tapering en Jackson Hole a finales de agosto. La TIR del bono del gobierno americano a 10 años se ha mantenido estable tras esta reunión de la Fed y sigue moviéndose por debajo del 1,30%.

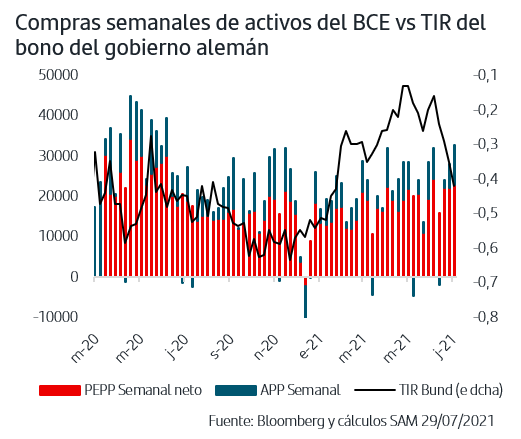

En la Zona Euro, la tendencia a la baja de la TIR del bono del gobierno alemán ha continuado, a pesar de los datos económicos positivos y de la caída en el ritmo de contagios en Europa. Este movimiento parece reflejar el tono expansivo de la última reunión del BCE así como el ritmo de sus compras de activos. Al contrario de la decepción que se produjo en abril cuando el “aumento significativo” de compras que había anunciado el BCE quedó por debajo de las previsiones del mercado, en el momento actual y desde mediados de junio el volumen de compras está superando las estimaciones. Dada la estacionalidad propia de agosto es previsible que se reduzca en próximas semanas, a la vez que los mercados deben ir adaptándose progresivamente al momento en el que finalice el PEPP.

4. Los resultados empresariales continúan batiendo las previsiones

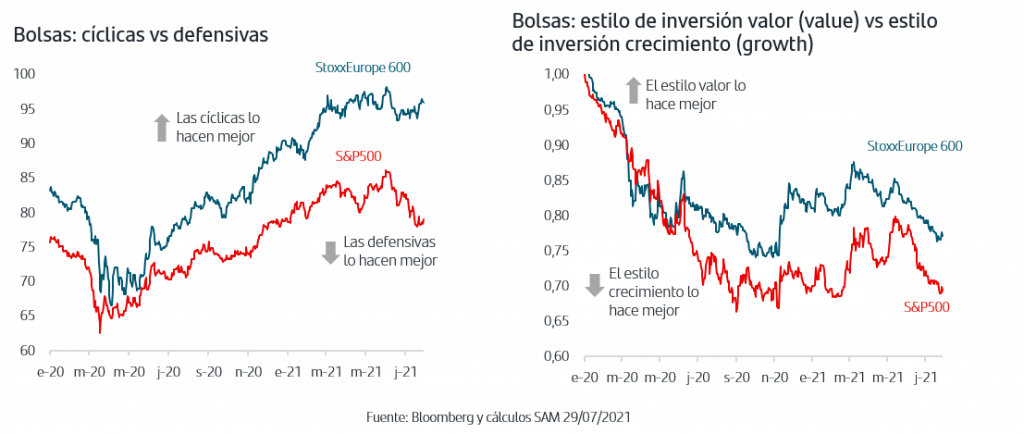

Alrededor del 50% de las empresas americanas y europeas han publicado ya sus resultados del 2ºT21 y las cifras continúan siendo muy positivas. En EEUU más del 85% de las compañías del S&P500 que han publicado han superado las estimaciones de los analistas, mientras que en el caso del StoxxEurope600 la cifra de sorpresas positivas se sitúa por encima del 60%. También es importante destacar que, de las compañías americanas que anuncian previsiones para el resto del año, en torno al 80% las están revisando al alza. Dadas las fuertes subidas que acumulan la bolsa americana y europea en el año, la media de la subida que anotan las empresas que sorprenden positivamente no está siendo alta, pero en conjunto los índices S&P500, Nasdaq y StoxxEurope600 han alcanzado nuevos máximos históricos esta semana. Los mínimos en los que se están moviendo las TIRES de los bonos de gobiernos sigue marcando la trayectoria del mercado en términos sectoriales y de estilos de inversión, aunque las cíclicas europeas están anotando mejor comportamiento que las americanas, recogiendo su orientación global y en negocios que se benefician directamente de la reapertura de las economías actualmente en marcha.

En este sentido, y dado que los factores técnicos que vienen marcando la tendencia a la baja de las TIRES debieran ir remitiendo en el medio plazo, el llamado “reflation trade” (escenario de reactivación económica y de los precios) debiera recuperar momentum, favoreciendo rotación en el mercado e impulso adicional a las bolsas en el medio plazo en un entorno de previsiones de beneficios muy favorables.

Alrededor del 50% de las compañías americanas y europeas han publicado ya sus beneficios del 2ºT21 y las cifras continúan siendo muy positivas a la vez que las propias empresas revisan al alza sus previsiones.

La reciente caída en el ritmo de contagios en el Reino Unido también ha favorecido al sentimiento inversor y el StoxxEurope600 y el S&P500 han anotado nuevos máximos históricos en la semana, mientras que las valoraciones no están presionadas. En la Zona Euro el conjunto de los datos apuntan un crecimiento del +4%, un ritmo que continúa en fase de aceleración. En EEUU, el PIB del 2ºT21 quedó por debajo de las previsiones pero afectado fundamentalmente por la componente de inventarios, ya que el consumo privado creció por encima del +11% anualizado. El foco de atención por tanto continúa en el mercado de trabajo americano, no solo por el motor que supone para el consumo privado, sino porque su trayectoria será clave para el calendario de la reducción de compras de activos, tapering, tal como reiteró Powell esta semana. La TIR del bono del gobierno americano se ha mantenido estable tras la reunión de la Fed, puesto que parece que aún serán necesarias “varias reuniones” para analizar el tapering. En la Zona Euro, la TIR del bono del gobierno alemán ha seguido cayendo, recogiendo el tono expansivo de la reunión del BCE y su ritmo de compras de activos. En la medida en la que los factores técnicos debieran ir remitiendo, el “reflation trade” podría favorecer nuevamente la rotación en las bolsas.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.