El anuncio del Presidente ruso en la madrugada del jueves de una “operación militar especial” para apoyar a los separatistas de la región del Donbás ha provocado fuerte volatilidad en los mercados que venían descontando esta posibilidad en las últimas semanas pero de forma remota. Las bolsas europeas anotaron el jueves caídas superiores al -3,50% mientras que la bolsa americana que llegó a ceder más de un -2,5%, recuperó desde los mínimos de la sesión y el S&P500 finalizó subiendo +1,5% (+3,34% Nasdaq). Las compras se dirigieron hacia los bonos de gobiernos en su carácter de activo refugio, especialmente en el caso del bono del gobierno alemán cuya TIR ha caído al +0,15%.

1. Ultimas noticias sobre la “operación militar”*

En su discurso del jueves Putin anunció una “operación militar especial” para apoyar a los separatistas de la región del Donbás, después de que el lunes reconociera su independencia, con el objetivo de “desmilitarizar” pero no ocupar Ucrania. A lo largo del día, las tropas rusas desplegaron acciones militares a lo largo de toda Ucrania por tres frentes: al norte por la frontera de Bielorrusia, al este a través de la frontera con Rusia, y en el sur desde Crimea, la península que Rusia invadió y se anexionó en 2014. Según las últimas informaciones, habrían tomado el control del área de exclusión de Chernóbil y de un aeropuerto de carga a las afueras de Kiev y en la madrugada de hoy se registran explosiones en Kiev.

A última hora de la tarde, el Presidente francés Macron mantuvo una conversación telefónica con Putin en la que además de exigir el cese de los ataques le ha expuesto el riesgo de “sanciones masivas” al que se enfrenta Rusia.

La OTAN ha anunciado que reforzará su flanco oriental y su Secretario General señaló en rueda de prensa que “un ataque a uno de nosotros se verá como un ataque a todos“ a la vez que reiteró que “la OTAN no tiene planes de intervenir directamente en el país porque no forma parte de la Alianza”.

En la misma línea, Biden anunció en rueda de prensa que ha autorizado el despliegue de más tropas en Alemania pero insistiendo en que “nuestras fuerzas no participan ni participarán en el conflicto con Rusia en Ucrania. Nuestras fuerzas no van a Europa a luchar en Ucrania, sino a defender a nuestros aliados de la OTAN”.

2. Respuesta internacional: sanciones masivas que bloquean el acceso de Rusia a mercados financieros y sectores estratégicos como el tecnológico*

Después de que el pasado martes EEUU y Europa anunciaran sanciones a Rusia centradas en transacciones e instituciones financieras, empresarios y miembros del gobierno ruso, Reino Unido fue el primer país en anunciar el jueves sanciones adicionales. Ha concretado diez medidas de adopción inmediata que incluyen: congelar los activos de todos los bancos rusos en RU, incluido VTB el segundo mayor banco ruso; prohibir a todas las grandes empresas rusas obtener financiación en los mercados del Reino Unido así como al Estado ruso; sanciones individuales a más de 100 personas, empresas y filiales, entre los que se encuentra el gigante ruso de la defensa, Rostec y sus filiales; prohibir que la aerolínea rusa Aeroflot pueda aterrizar en el Reino Unido; suspensión inmediata de todas las licencias de exportación de doble uso (civil y militar) a Rusia. Además, y de común acuerdo con EEUU, está prevista legislación para prohibir una amplia gama de exportaciones de alta tecnología y de equipos relacionados con la extracción de petróleo y gas.

Desde la UE, y tras finalizar la Cumbre extraordinaria celebrada el jueves, se han anunciado “sanciones adicionales con consecuencias graves e incalculables para Rusia” que abarcan el sector financiero, los sectores de la energía y el transporte, los productos de doble uso (civil y militar), así como el control y la financiación de las exportaciones. El Consejo adoptará sin demora las propuestas preparadas por la Comisión y el Alto Representante. Estas medidas reforzarían el objetivo de obstaculizar el acceso a tecnología y mercados clave para Rusia e impedirían el acceso de los bancos rusos a los mercados financieros europeos.

El Presidente Biden ha anunciado en rueda de prensa que ha autorizado la imposición de fuertes sanciones adicionales y nuevas limitaciones a las exportaciones a Rusia que “van a imponer un severo coste a la economía rusa tanto de forma inmediata como a lo largo del tiempo«. Biden señaló que se restringirá el comercio de alta tecnología con Moscú para limitar su acceso a los semiconductores necesarios para la fabricación de inteligencia artificial y de equipos aeroespaciales y de defensa. También indicó que, en una acción coordinada dentro del G-7 “limitaremos la capacidad de Rusia de hacer negocios en dólares, euros, libras y yenes para formar parte de la economía global” lo que afectará drásticamente a la capacidad de operar de los dos grandes bancos rusos, el VTB Bank y el Sberbank.

3. Bloqueo del gasoducto Nord Stream II con el precio del gas natural en el punto de mira*

Adicionalmente a estas sanciones, el pasado martes Alemania anunció el bloqueo de la certificación del gasoducto Nord Stream II, que fue construido con el objetivo de transportar directamente el gas ruso a Alemania y de ahí al resto de Europa sin pasar por Ucrania. Asimismo, Biden ha sancionado también a la compañía encargada de la construcción y operación del gasoducto, Nord Stream 2 AG, registrada en Suiza y propiedad del gigante energético ruso Gazprom.

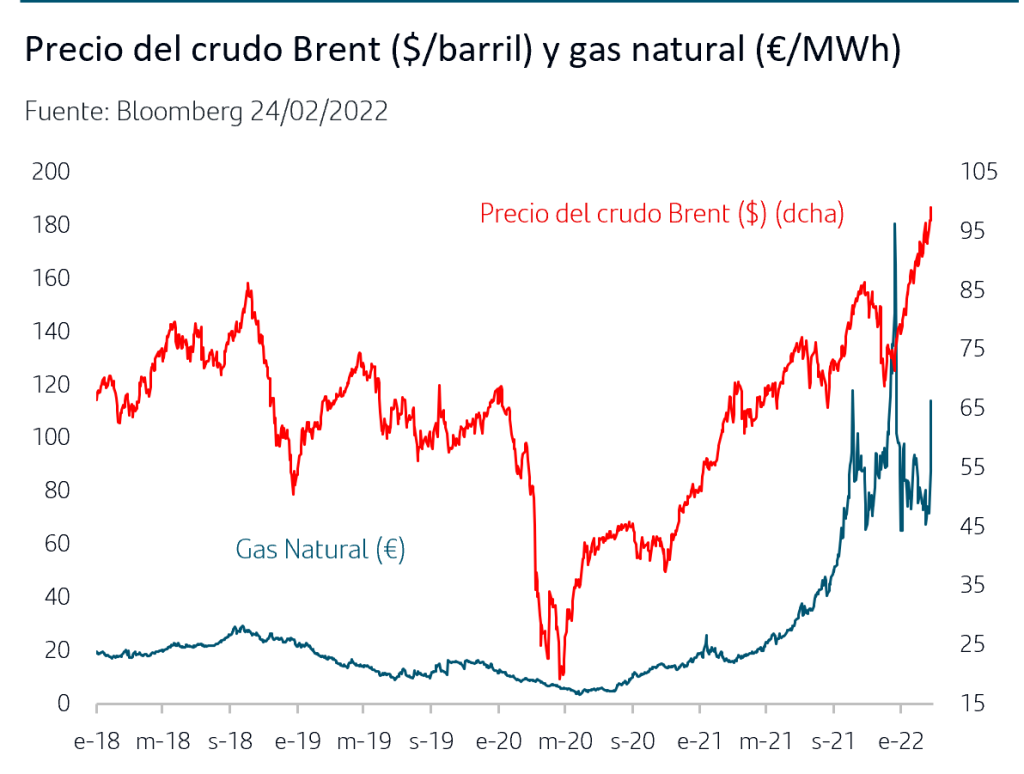

Este bloqueo es muy relevante ya que Alemania tiene una dependencia energética del gas de Rusia de casi el 60% y el conjunto de la UE en torno al 40%. Precisamente, los sucesivos retrasos a lo largo del año pasado desde Alemania para conceder la certificación definitiva explican en gran medida la subida superior al +240% en el precio del gas natural ya que la postura rusa fue reducir las exportaciones a Europa aduciendo necesidades de recomponer inventarios internamente.

El precio del gas natural, que había ido remitiendo desde principios de año, anota una subida superior al +40% en la semana y supera los 110€/MWh. Uno de los principales focos de preocupación del mercado es la reacción que pueda tener Rusia en el suministro de gas a Europa tras las sanciones que le han sido impuestas, dado que gran parte de las presiones inflacionistas han venido provocadas por la subida del precio de esta materia prima.

Rusia es asimismo un importante productor de petróleo, lo que ha añadido presión al alza en el precio desde que se recrudecieron las tensiones en torno a Ucrania. El precio del crudo venía ya subiendo dada la caída de los inventarios de crudo por el aumento de la demanda en un contexto en el que la OPEP+ sigue controlando estrictamente los aumentos mensuales de oferta. A cierre del jueves, el precio del crudo Brent superó los 101$/barril, niveles máximos desde 2014.

4. Implicaciones en el escenario económico: reacción de las bolsas y los bonos*

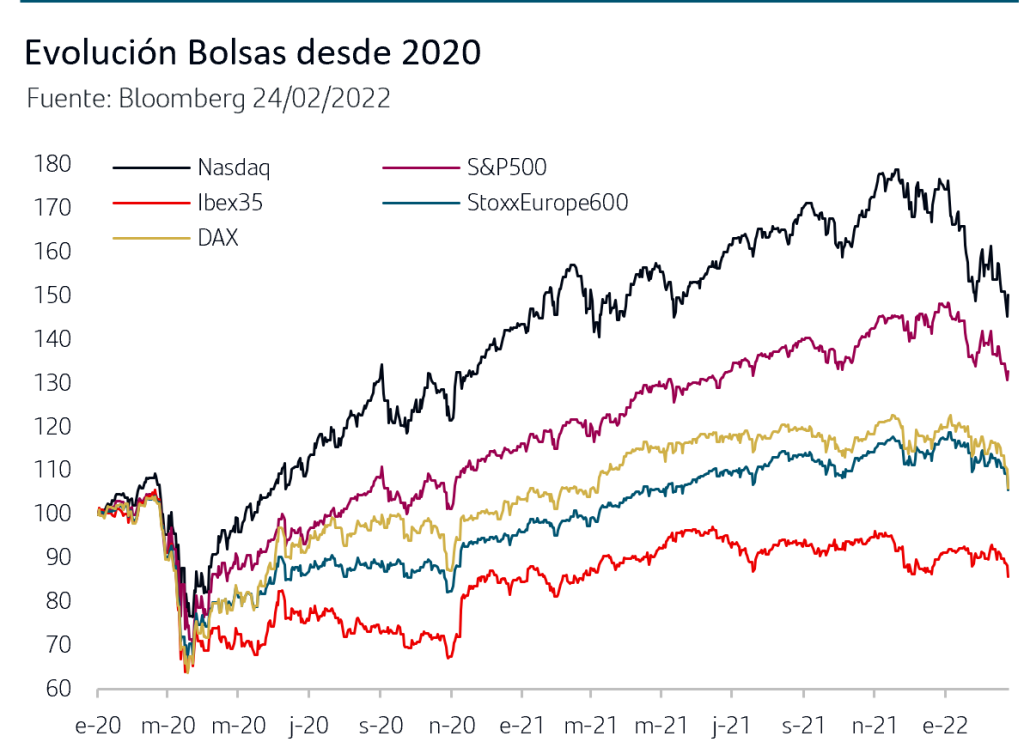

La “operación militar especial” ha provocado fuerte aumento de la volatilidad en los mercados financieros, si bien el tono de la bolsa americana fue mejorando progresivamente a lo largo de la sesión de ayer para cerrar finalmente con ganancias. Aunque la envergadura y rapidez de la “operación militar especial” ha superado las previsiones del mercado, el riesgo geopolítico ya se venía incorporando en los recortes que acumulan las bolsas en el año dentro del proceso de ajuste a los nuevos escenarios de normalización de la política monetaria que se inició en enero.

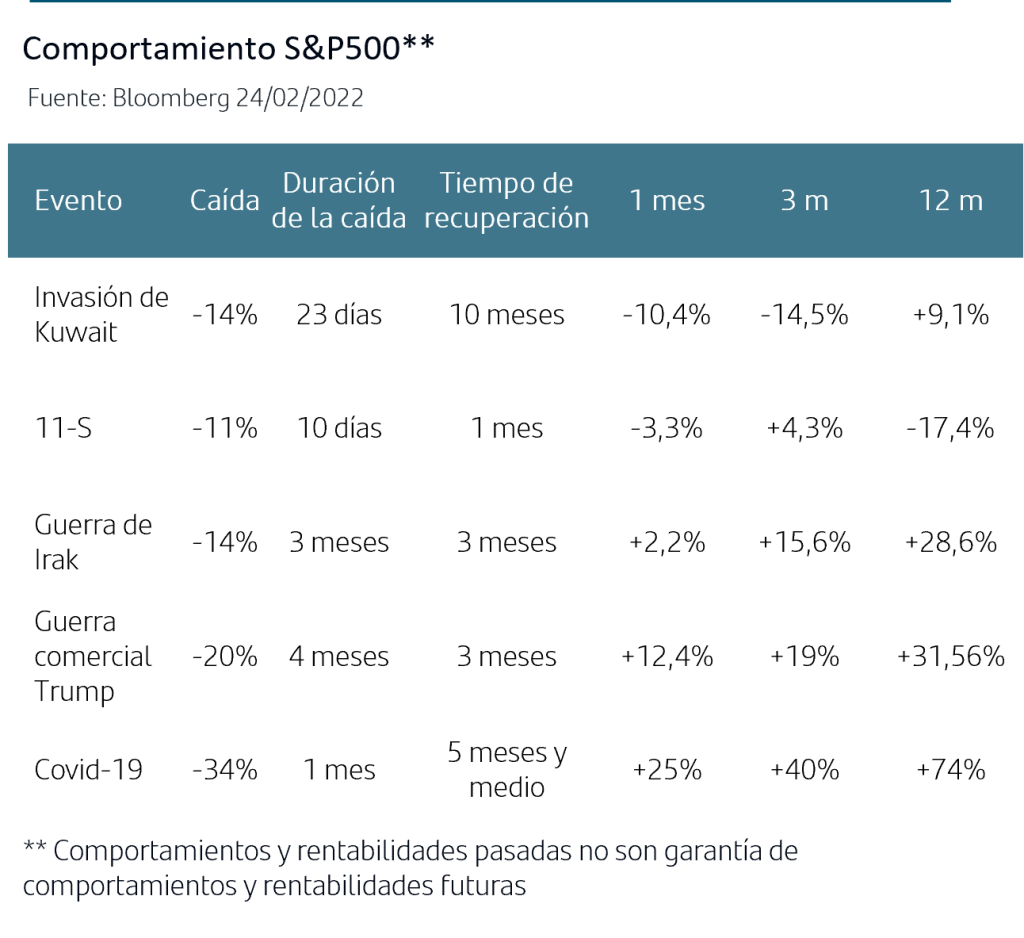

En este sentido, históricamente las crisis más recientes de alcance internacional como la actual han provocado episodios de fuertes caídas en las bolsas y refugio en los bonos soberanos que posteriormente han dado paso a recuperación de los mercados.

En este sentido, y de cara a la tendencia a medio plazo, es clave el escenario de crecimiento, beneficios empresariales y tipos de interés en el momento que se produce la crisis. En el momento actual, y dada la posición desde EEUU, Europa y la OTAN de no intervención, el conflicto se circunscribe a Rusia y Ucrania lo que limita sustancialmente su impacto a nivel internacional. Ello hace que el escenario central siga siendo el de un elevado crecimiento internacional y unas estimaciones de beneficios empresariales favorables no solo para este año sino también para 2023 y que se sitúan en el rango del 6,5%-10% para Europa y EE.UU. en ambos periodos. Estos factores suponen el apoyo clave para la tendencia a medio plazo de las bolsas, que acumulan ya una caída relevante en lo que llevamos de año.

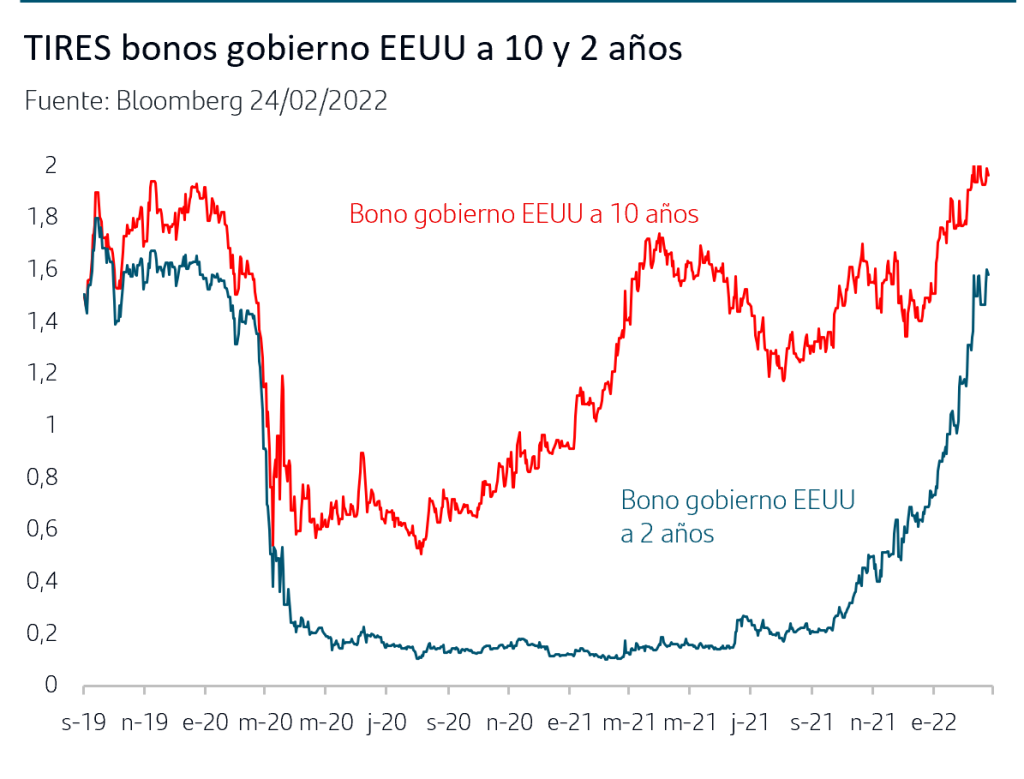

En el caso de los tipos de interés, el foco del mercado continúa estando en los procesos de normalización de la política monetaria. En el caso de la Fed, el mercado sigue descontando que en marzo inicie el proceso de subida de tipos y la atención estará claramente en la comparecencia de Powell de la próxima semana, a la espera de que pueda dar señales adicionales sobre ese movimiento. En todo caso, y tal como reiteraban las Actas de la reunión de enero, la Fed históricamente vigila estrechamente el impacto de sus decisiones en el crecimiento y las condiciones financieras, de forma que la situación actual se incorporará en su proceso de toma de decisiones, especialmente en lo que se refiere a las condiciones financieras.

Las compras iniciales en búsqueda del tradicional activo refugio en el bono del gobierno americano a 10 años que llevaron ayer su TIR hasta el +1,83% fueron dando paso progresivamente a las tomas de beneficios. Si bien la TIR se mantiene por debajo del +2%, al cierre subió hasta el +1,96%.

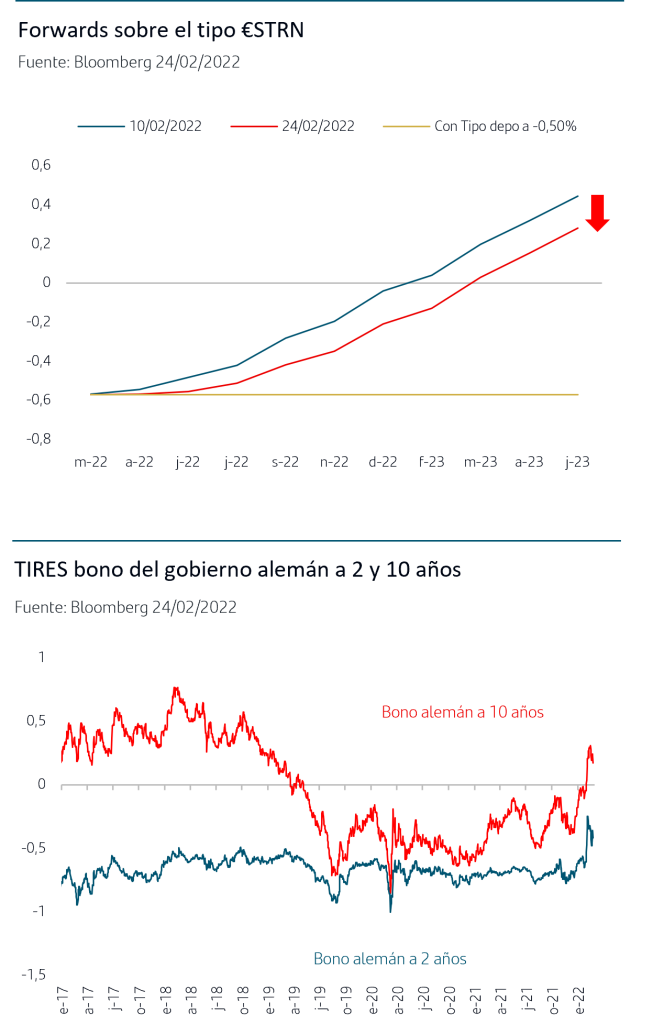

En la Zona Euro, sí se ha producido un movimiento a la baja en las TIRES de los forwards sobre el tipo €STRN lo que indica que el mercado está relajando sus previsiones sobre futuras subidas del tipo depo. Las declaraciones de miembros del BCE han seguido poniendo el foco en centrar la normalización monetaria en la reducción de las compras de activos y la situación actual favorece que el mercado limite las expectativas de subida del tipo depo, teniendo además en cuenta el escenario de crecimiento más retrasado en el ciclo y menores presiones inflacionistas en la Zona Euro que en EEUU.

En esta misma línea, el retroceso de la TIR del bono del gobierno alemán ha sido más acusado que en el caso del bono americano y se sitúa en la zona del +0,15%, -15pbs por debajo de los máximos alcanzados a mediados de febrero. La incertidumbre actual ha sido catalizador para las compras de bonos de gobierno, en un contexto en el que la verticalidad y rapidez de la subida de las TIRES ya venía apuntando un retroceso en el corto plazo dado el escenario de crecimiento y precios.

La “operación militar especial” de Rusia en Ucrania ha provocado un fuerte aumento de la volatilidad ya que si bien los mercados venían descontando esta posibilidad en las últimas semanas, la rapidez y alcance han superado las previsiones. La batería de sanciones extraordinarias y masivas a Rusia anunciadas en las últimas horas, y que se añaden a las ya anunciadas el martes, se centran en bloquear su acceso a mercados financieros y sectores estratégicos como el tecnológico así como a la capacidad operativa internacional de algunas de sus empresas líderes. Estas sanciones, que sin duda afectarán al crecimiento de Rusia están también orientadas a promover una rápida solución del conflicto. Desde el punto de vista global, la posición reiterada ayer desde la UE, EEUU y la OTAN de no intervención en Ucrania hace que el conflicto se circunscriba a Rusia y Ucrania lo que limita sustancialmente su impacto en el crecimiento internacional. Esto permite mantener un escenario central en el que la economía internacional seguirá creciendo de manera sólida y en el que los Bancos Centrales, en particular la Fed, llevarán a cabo la progresiva normalización de sus políticas monetarias. En este sentido, los inversores estarán muy pendientes también de la comparecencia de Powell en el Congreso la próxima semana de cara a los mensajes que pueda trasladar sobre la reunión de la Fed de marzo y la incorporación de la incertidumbre actual en sus escenarios. En los mercados de bonos de gobierno, la búsqueda de refugio está siendo más clara en el bono del gobierno alemán que en el americano, situación que viene a reflejar la diferencia de velocidad y cuantía de los ajustes que cabe esperar de sus respectivos Bancos Centrales y que ya venía favoreciendo retroceso de la TIR del Bund antes del inicio del conflicto. En las bolsas, el riesgo geopolítico ya venía sumándose al proceso de ajuste a la normalización monetaria que se había iniciado en enero y que se refleja en las caídas registradas desde el comienzo del año. Si bien las incertidumbres persisten, de cara al horizonte de medio plazo los fundamentales que han venido impulsando a las bolsas se mantienen en términos de crecimiento económico y previsiones de beneficios empresariales a los que se añade valoraciones más atractivas dadas las caídas acumuladas, factores que se pusieron ayer de manifiesto en la recuperación de la bolsa americana y en las compras que marcan la apertura de hoy en las bolsas europeas.

En este escenario en el que persisten incertidumbres que provocan episodios de volatilidad fuerte como el actual, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.