Tras la decepción del dato de empleo americano de septiembre, el buen comportamiento del ISM de servicios y en la Zona Euro de las ventas al por menor de agosto han impulsado a las bolsas en la semana, coincidiendo además con la pronta recuperación del Presidente Trump. En los mercados de renta fija europeos las TIREs de los bonos de gobiernos siguen a la baja y el universo de bonos sostenibles continúa reforzándose tras el último anuncio de la Comisión Europea que pasa además a desempeñar un papel de liderazgo como emisor supranacional.

1. EEUU sigue creando empleo, pero a menor ritmo

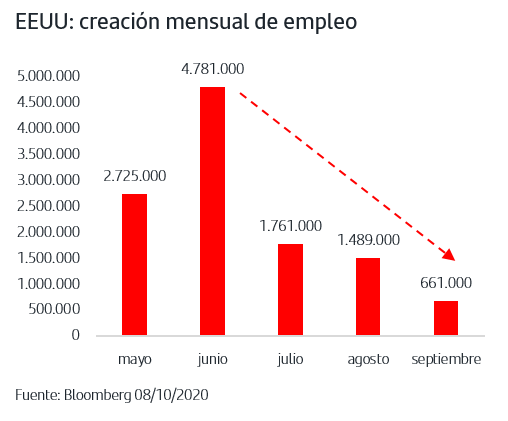

Durante el mes de septiembre la economía americana creó 661.000 puestos de trabajo. La cifra quedó por debajo de los 857.000 que preveía el consenso y confirma que el ritmo de creación de empleo se ha desacelerado desde junio. Así, a cierre de septiembre el número de desempleados superaba en casi 11 millones de personas la cifra registrada el pasado febrero. En este contexto, y aunque las familias americanas han generado un importante colchón de ahorro desde el pasado marzo, resulta fundamental que se apruebe un nuevo plan de estímulo fiscal que, en línea con el anterior, incluya subsidios para familias y desempleados.

En cuanto a los indicadores adelantados de septiembre, la ligera decepción en el ISM de Manufacturas (que retrocedió de 56 a 55,4) ha quedado más que compensada por el ISM de Servicios que subió hasta 57,8. Este comportamiento contrasta claramente con el de la Zona Euro, donde los PMIs de Servicios han retrocedido con fuerza, y tiene una lectura global positiva dado el mayor peso de Servicios en la actividad económica. Así, el agregado de ambos, el ISM Compuesto, apuntaría un crecimiento de la economía americana entre el 2% y el 3% para el medio plazo.

2. Brexit y Acuerdo comercial: atención al 15 de octubre

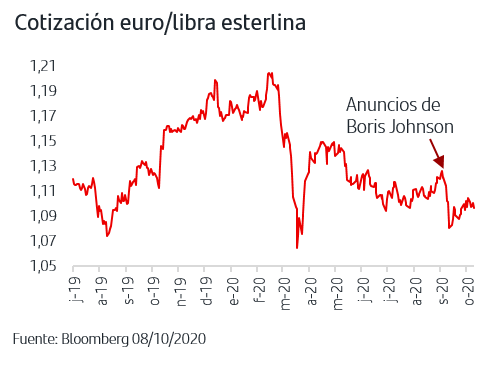

A principios de septiembre, Boris Johnson anunció su intención de alterar el protocolo de Irlanda del Norte incluido en el Acuerdo Marco del Brexit que establece que la región continuará siguiendo algunas reglas de la UE después de finalizado el período de transición para garantizar que no haya una frontera dura con Irlanda. También anunció que el15 de octubre era la fecha límite para lograr el Acuerdo comercial con la UE y completar así el Acuerdo Marco del Brexit. Desde entonces hasta ahora, en Reino Unido ha comenzado a tramitarse un proyecto de ley, Internal Market Bill, con las modificaciones al protocolo mientras que la Presidenta de la Comisión Europea ha enviado a Londres una carta de notificación como primer paso de lo que sería un procedimiento de infracción. En paralelo, han continuado los contactos entre las delegaciones británica y comunitaria para intentar avanzar en el Acuerdo comercial combinando días con noticias alentadoras y otros marcados por el pesimismo. La cotización de la libra esterlina viene reflejando este escenario de renovada incertidumbre que, en gran medida, se había dado ya por cerrado el pasado año.

La fecha del 15 de octubre elegida por Johnson no es casual, ya que se celebra Consejo Europeo y el Brexit es punto principal de la agenda. El mercado estará pendiente de la posición que finalmente adopte Johnson, aunque no parece que el momento sea propicio para cumplir ultimátums.

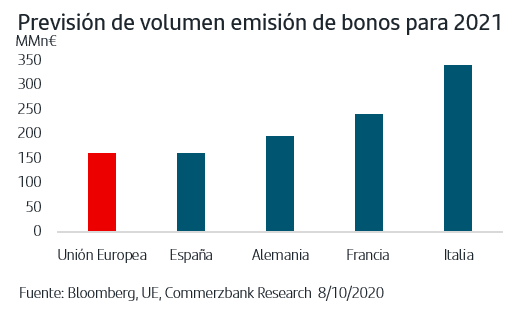

3. La Unión Europea se convertirá en el emisor de bonos supranacional de referencia, y con foco en Sostenibilidad

La financiación vía bonos de los diferentes programas lanzados por la UE para apoyar la recuperación en el contexto de la crisis de la Covid-19, tendrán su reflejo en el peso que pasa a tener en el universo de emisores supranacionales. Así, a lo largo de los próximos años, y a un ritmo anual medio estimado de 180MMn€, pasará prácticamente a duplicar al tradicional líder europeo, el Banco Europeo de Inversiones. En cuanto a la comparativa con los gobiernos, las estimaciones de consenso para el año que viene sitúan a la UE al nivel de emisión de España.

Asimismo, la CE no hace sino reforzar su foco en Sostenibilidad ya que esta misma semana anunciaba que la financiación de los 100MMn€ del programa de ayudas al empleo, SURE, se hará íntegramente a través de bonos sociales. Recordemos que ya había anunciado que el 30% de su iniciativa estrella, Next Generation UE, se hará a través de bonos verdes.

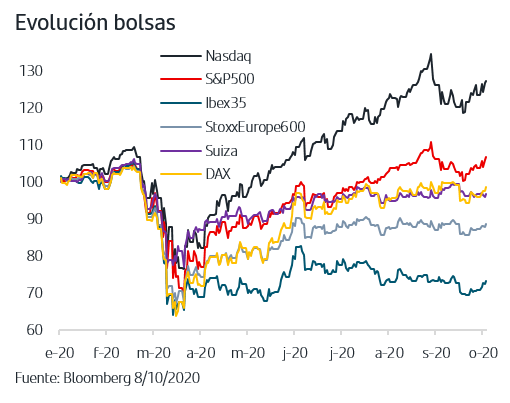

4. Las bolsas, pendientes de la negociación fiscal y de la temporada de resultados

El sentimiento inversor positivo ha continuado estos días en las bolsas y, en general, anotan subidas superiores al +2% en lo que llevamos de mes. En la americana ha convivido con alguna jornada de toma de beneficios ante las noticias de idas y venidas en la negociación fiscal. A este tema, que sigue siendo clave, se unirá la semana que viene el inicio de la temporada de publicación de resultados empresariales del tercer trimestre, donde como siempre comenzarán las financieras. Las previsiones son mixtas. En el caso del S&P500, y frente a la tradicional revisión a la baja de previsiones a medida que se va acercando la fecha de publicación, esta vez el consenso viene revisando con fuerza al alza desde finales de agosto. En el caso del Stoxx600, el fortalecimiento del euro frente al dólar del 3T20 deja el tipo de cambio medio en 1,18$/€ frente al 1,11$/€ del 3T19 lo que se dejará sentir en las cifras que publiquen las exportadoras.

La bolsas acumulan subidas en torno al 2% en lo que llevamos de mes. Este sentimiento inversor positivo sigue conviviendo con las noticias contradictorias sobre el posible acuerdo fiscal en EEUU, lo que provoca algunas jornadas de tomas de beneficios. A menos de un mes ya para las elecciones, el mercado afronta además la próxima semana el inicio de la publicación de resultados del tercer trimestre con previsiones al alza para el S&P500. En la Zona Euro, la subida de las bolsas no impide que la renta fija mantenga el buen comportamiento y la TIR del bono italiano a 10 años anota hoy un mínimo histórico en +0,73%. La atención de la próxima semana se centra en el Consejo Europeo que coincide con la fecha anunciada por Boris Johnson para finalizar las negociaciones comerciales en torno al Brexit.

En medio de este escenario en el que persisten las incertidumbres, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.