Los PMIs de junio de la Zona Euro confirman la progresiva recuperación de la actividad aunque también ponen de manifiesto que persisten distorsiones y presión al alza en precios. La volatilidad en el precio de los metales ha propiciado las tomas de beneficios en bolsas europeas mientras que la bolsa americana ha anotado nuevos máximos históricos. El reciente aplanamiento de la curva de tipos americana contrasta con las previsiones de normalización de la política monetaria y el escenario de crecimiento y precios.

1. Zona Euro: los PMIs apuntan actividad económica al ritmo más fuerte en 15 años

Los datos de junio de confianza empresarial, PMIs, de la Zona Euro han vuelto a ser muy positivos. La parte de Manufacturas continúa moviéndose en zona de máximos históricos y la parte de Servicios ha continuado subiendo, de forma que la lectura agregada, el PMI Compuesto, apunta que el ritmo de actividad económica es el más fuerte de los últimos 15 años. Este ritmo apuntaría un crecimiento trimestral para el PIB de la Zona Euro en el entorno del +0,9%, teniendo presente que la recuperación que continúa acumulando la movilidad apuntaría incluso ritmos superiores.

Pendientes de conocer los datos de España y otros países con importante peso de la actividad de Servicios, el dato de PMI de Servicios de Alemania ha resultado muy favorable ya que ha subido hasta niveles de 58,1, máximos de los últimos diez años.

La encuesta ha puesto asimismo de manifiesto que persisten los cuellos de botella en la cadena de suministros resultado de un fortísimo crecimiento de la demanda que tiene a su vez lectura positiva para la creación de empleo. Los nuevos pedidos han crecido a nivel máximo desde 2006 y pese a que las empresas han contratado personal al ritmo más alto en casi tres años, en el mes se produjo una subida récord de los pedidos pendientes de realización, un nuevo alargamiento casi récord de los plazos de entrega de las cadenas de suministro y la erosión cada vez más generalizada de los inventarios en los almacenes.

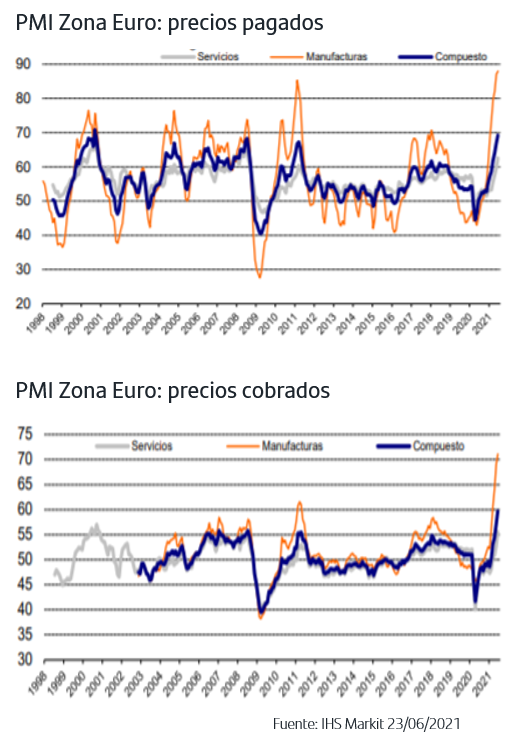

Ello se refleja a su vez en los precios, ya que los precios medios pagados subieron a un ritmo solo superado una vez (en septiembre del 2000) en los veintitrés años de historia del estudio.

El aumento récord en los precios de las materias primas en el sector manufacturero se vio acompañado del incremento más fuerte desde julio de 2008 en los costes del sector servicios. Asimismo, los precios medios cobrados por los productos y servicios aumentaron al ritmo más rápido desde que se dispone de datos comparables para ambos sectores, es decir, desde 2002.

2. Volatilidad en los precios de los metales

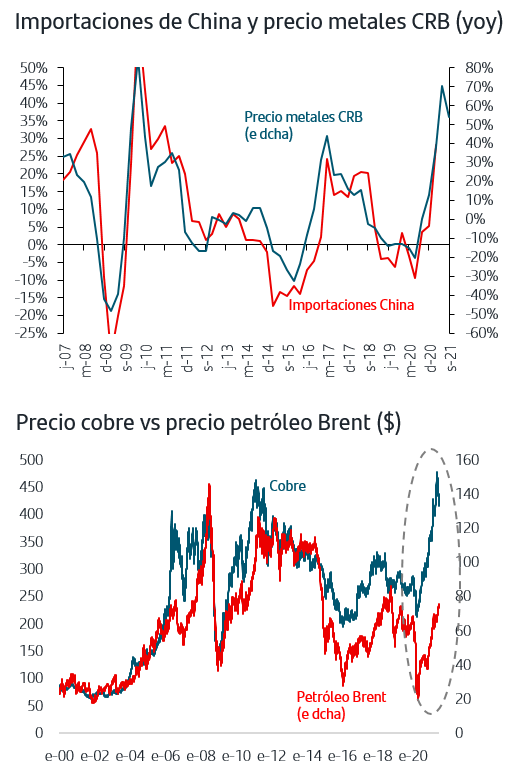

La recuperación de la economía China, el principal importador mundial de metales, desde el pasado verano ha venido acompañada de una fuerte subida en los precios de los metales. Sin embargo, esta subida, que en el caso del cobre ha supuesto alcanzar máximos históricos en mayo (los últimos eran de febrero de 2011), venía superando ampliamente la relación histórica con el crecimiento de las importaciones en China que si bien apuntaban un ritmo de actividad muy positivo tras la pandemia, quedaban claramente alejadas de los niveles que se registraban en 2011. El impacto de esta subida se viene poniendo de manifiesto en los costes empresariales tal como se refleja en el detalle de los PMIs. Así, desde el gobierno chino ha habido declaraciones para frenar esta escalada en precio señalando que tendrían intención de poner a la venta parte de sus reservas estratégicas de cobre. Posteriormente también han puesto el foco en el precio del mineral de hierro que acumula una subida en torno al +170% desde el pasado verano. Estas declaraciones han provocado caídas en torno al -10% en el precio del cobre y del -8% en el del mineral de hierro provocando algunas jornadas de volatilidad en las bolsas, especialmente en las europeas con mayor peso relativo de compañías ligadas a materias primas. Aunque se ha producido cierta recuperación en los precios, el mercado vigila atentamente las decisiones que se puedan adoptar desde China por lo que no podemos descartar episodios adicionales de volatilidad.

En el caso del precio del petróleo no solo no se ha visto afectado sino que mantiene una senda de sucesivos máximos anuales superando los 75$/barril. A las diferencias estructurales entre el mercado de crudo y metales, se suma el resultado de las recientes elecciones generales en Irán que por el momento deja en suspenso las conversaciones con EEUU para retomar los acuerdos nucleares y por tanto la posibilidad de que se retiren las sanciones a la exportación de crudo iraní. Así, la oferta de crudo OPEP+ se mantiene casi 6Mn barriles/día por debajo de los niveles pre-pandemia en un contexto de recuperación de la demanda.

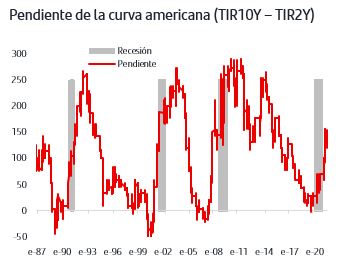

3. Aplanamiento de la curva americana

Desde la reunión de la Fed la semana pasada, la reacción más acusada ha sido el progresivo aplanamiento de la curva americana por repunte de los tipos cortos, ya que la TIR del bono a 2 años ha subido +10p.b. mientras que los tipos a largo han continuado retrocediendo, ya que la TIR del 10 años se mantiene por debajo del +1,50%. Al mismo tiempo, los breakevens de inflación también han retrocedido. Este comportamiento de la curva respondería históricamente a la fase final de un ciclo de endurecimiento monetario frente a la situación actual que debiera reflejar el final de la expansión monetaria con un horizonte a medio plazo de reducción de compras de activos y posterior subida de tipos oficiales.

Asimismo, los datos americanos siguen mostrando firmeza en el crecimiento. Si bien el PIB apuntaría alcanzar pico, una vez que el grueso de las medidas fiscales ya han sido recogidas en los fortísimos crecimientos de estos trimestres, también es cierto que todo indica que la creación de empleo continuará ganando ritmo y que los repuntes de precios tendrán una duración más prolongada de lo previsto inicialmente. En este escenario, aunque persisten factores técnicos detrás de los bajos niveles de la TIR del 10Y, el movimiento a medio plazo debiera ser al alza.

4. Máximos históricos en bolsa americana

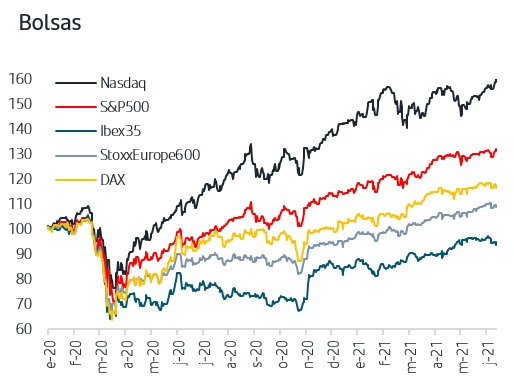

Las bolsas europeas han ido recuperando terreno tras las tomas de beneficios ligadas en parte a la volatilidad en los precios de las materias primas y el liderazgo estos días ha estado en la bolsa americana con el Nasdaq y el S&P500 anotando nuevos máximos históricos. Así, las principales bolsas desarrolladas acumulan subidas en el año por encima del +11% lo que puede dar paso a alternancia de tomas de beneficios ya que a su vez los inversores están gestionando muy activamente el posicionamiento sectorial y por estilos de inversión así como la selección de valores. El análisis por fundamentales centra ahora el foco no solo en el impacto favorable de la reactivación económica sino también claramente en el impacto del aumento de los costes y la capacidad de cada empresa para trasladarlos a sus precios finales.

El aplanamiento de la curva de tipos de interés americana, por subida de la TIR del 2 años y caída de la TIR del 10 años, contrasta con el escenario a medio plazo de normalización de la política monetaria a la vez que la creación de empleo seguirá ganando ritmo y los repuntes de precios parecen más prolongados de lo previsto inicialmente. La composición sectorial de la bolsa americana ha recogido al alza este movimiento y tanto el Nasdaq como el S&P500 han anotado máximos históricos, impulsados también por el anuncio de acuerdo para el Plan de Infraestructuras. En Europa, donde el movimiento de TIRES va reflejando el escenario de reactivación económica, en las bolsas ha pesado la volatilidad en los precios de los metales. La atención de los inversores se centra en China tanto por la publicación de los PMIs de junio como por las declaraciones que pueda haber desde el gobierno en relación con los metales. Asimismo, los inversores estarán pendientes de las distintas intervenciones de miembros de la Fed para seguir valorando el calendario de ajustes en la política monetaria americana.

En medio de este escenario en el que persisten las incertidumbres que pueden provocar nuevos episodios de volatilidad, es importante mantener la calma y recordar que las mejores herramientas a nuestra disposición son la diversificación, el horizonte temporal y el adecuado perfil de riesgo.