Hoy el BCE no ha titubeado y cumple lo prometido ¡Marca el inicio de las ‘rebajas’ antes del verano!.

No ha habido sorpresas y el discurso más esperado, con permiso del de nuestro monarca en Navidad, no ha sido ‘random’, sino el descontado por todo el Mercado: El BCE comienza a eliminar el nivel máximo de restricciones en su política monetaria. Anuncia un recorte de -25 pb en los tipos oficiales lo que sitúa al tipo Depósito en 3,75%, el tipo de Financiación en 4,25% y el tipo Marginal de Crédito en 4,50%, aunque avisa que ‘el cuento inflacionario’ aún no ha terminado y por ello seguirán siendo restrictivos, ya que es probable que la inflación continúe por encima del objetivo (2%) hasta bien avanzado el próximo. Sólo habrá el típico “y vivieron felices y comieron perdices, con normalización de tipos…’ cuando la inflación haya moderado, de forma consistente.

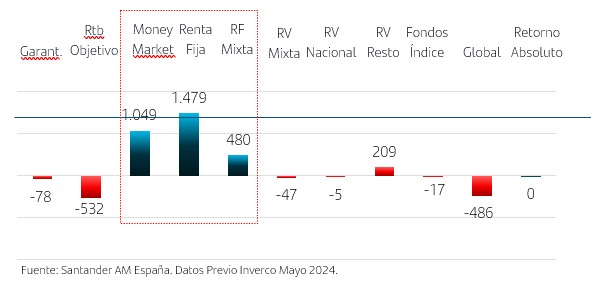

Hasta entonces, una buena forma de mitigar el efecto de la‘villana’ inflación, tan conocida por todos, podría ser invertir en activos que proporcionen cierta estabilidad y un flujo constante de rentas. ¡Esto no es una novedad! Lo estamos viendo en las preferencias de los ‘súbditos inversores’ que siguen devorando fondos de renta fija, sin fin!, dado el momento clave que estamos viviendo en el activo y la oportunidad que esto significa. Los rendimientos se encuentran en máximos de la década y por ello, la renta fija esta llamada a ser ‘el diamante de la corona’ este año.

Lo que sí es nuevo es que se empieza a percibir cierto apetito de riesgo en la ciudadanía, dadas las noticias que auguraban este anuncio de inicio de ‘rebajas’ de tipos en la política monetaria de la Eurozona , desde hace tiempo. Tras una inicial y clara apetencia de los inversores más conservadores por el mercado monetario y por los plazos más cortos en renta fija, se comienza a intuir un ‘salto’ a otras modalidades dentro del activo que invierten a un horizonte medio o de largo plazo.

Y no van mal desencaminados, ya que este inicio de ‘bajada’, deja un escenario propicio para intentar obtener mejor relación riesgo-recompensa a un plazo mayor y una ocasión, clara, para diversificar en renta fija. En la actualidad vemos oportunidades potenciales para los inversores que cumplan sus objetivos de rentabilidad asumiendo un poquito más de riesgo, gracias a la inversión en renta fija de alta y mediana calidad. Combinar la deuda pública con deuda corporativa grado de inversión o Investment grade (IG) para intentar optimizar los rendimientos y no diezmarlos, podría ser una alternativa, centrándose en los países de la Zona Euro debido a los niveles de TIRES y a la certeza de los hechos consumados del BCE frente a la Fed. Los fondos de rentabilidad objetivo, no garantizada y los fondos buy & hold a plazos conocidos de antemano, nos dan esta posibilidad.

Adicionalmente los fondos de renta fija flexible que tengan como objetivo generar un retorno positivo en cualquier escenario de mercado y que pueden cambiar su exposición de manera ágil serán otra opción a la renta fija tradicional, de cara a conseguir retornos a medio plazo.

Sera importante, apostar por una gestión activa y diversificada de cara a ser selectivos en las emisiones y de la mano de profesionales, porque aunque la rebaja del BCE de un cuarto de punto era la esperada, la incertidumbre de las próximas decisiones que tomará debido a la ‘datodependencia’ es garantía de volatilidad en ‘la corte’.

La gestión activa en la asignación de activos puede impulsar, también, a los inversores a allanar el camino del ahorro hacía la inversión en busca de rentabilidad. En función de la tolerancia al riesgo y horizonte temporal, realizar una asignación del efectivo hacía un mix de renta fija y renta variable, durante los periodos de volatilidad del mercado, puede ayudarles a gestionar el riesgo, al tiempo que movilizan su ahorro. Una opción posible, a tener en cuenta, es delegar la toma de decisiones de inversión en un Servicio Discrecional de Carteras. Esta alternativa te da la posibilidad de seguir haciendo aquello que más te gusta, dejando tu inversión en manos de especialistas que te acompañaran siempre y te informarán periódicamente con un detalle personalizado de tu cartera.

En Bolsa, aquellos inversores que busquen potenciar su inversión y que no hayan logrado sumarse a la fuerte subida del primer trimestre tratarán de buscar valor en la bolsa europea, que se estima pueda cotizar con un elevado descuento frente al S&P 500, y los valores de pequeña capitalización (small caps), que se han visto penalizados por la fuerte subida de tipos ejecutada por los bancos centrales hasta ahora.

En España, según datos de CNMV, hay cerca de un billón de euros en cuentas corrientes, sin apenas remuneración y, en algunos casos, con gastos de mantenimiento. Existen muchas alternativas para poner ese dinero a trabajar, como hemos indicado en el artículo y cualquiera de ellas es más eficiente que tener el dinero ‘en mazmorras’. ¿Por qué no te animas a dar el salto a la inversión, este mes, haciendo un buen uso de esa paga extraordinaria?

Quienes aguarden a que la inflación llegue a su fin podrían tener que esperar mucho tiempo y desaprovechar las oportunidades, ya que los mercados se ajustan con rapidez.

La diversificación como parte de la asignación estratégica de activos permite a los inversores hacer frente a nuestra ‘villana’, en lugar de esperar al momento perfecto de entrada, que quizá nunca llegue.

Información legal importante: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación.

La inversión en productos financieros indicados en el presente documento , lleva asociada en su contratación comisiones de gestión y custodia y puede estar sujeta a riesgos de inversión: riesgo de mercado, riesgo de crédito, riesgo de tipo de cambio, riesgo de tipo de interés, riesgo por inversión en renta variable, riesgos propios de mercados emergentes y riesgo de inversión en instrumentos financieros derivados. La categoría de riesgo “1” no significa que la inversión esté libre de riesgo.

Antes de iniciarse en cualquier inversión, es conveniente consultar toda la información legal del producto financiero.

Recuerda que las rentabilidades pasadas no son indicativas de resultados futuros.

Santander Asset Management, S.A., SGIIC. Todos los derechos reservados.