Mercados • Tus inversiones • Agenda

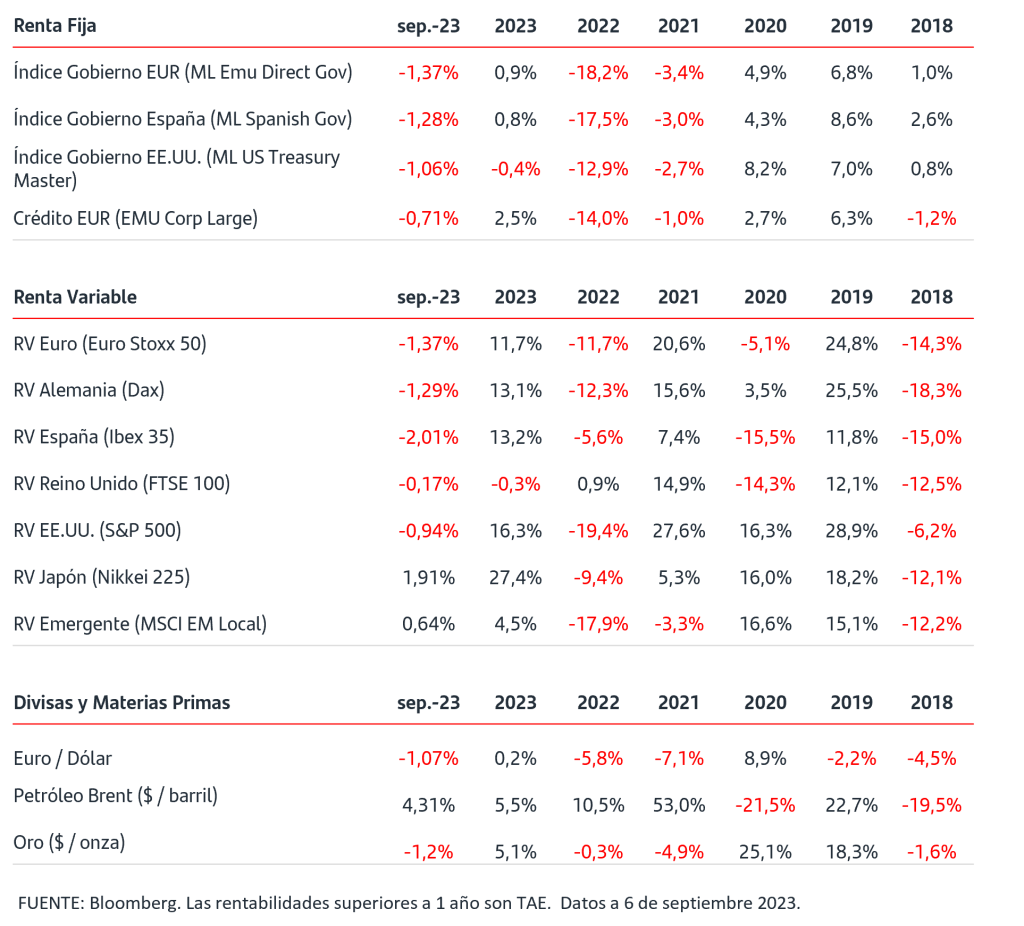

• Durante el mes de agosto se produjeron episodios de fuerte subida en las TIRES de los bonos de gobiernos, especialmente en los plazos de mayor duración y en EEUU. Esto fue consecuencia del inesperado anuncio del Tesoro de EEUU de aumentar el volumen de emisiones de deuda por el deterioro de las cuentas públicas, la fortaleza del crecimiento en EEUU y la decisión de Japón de permitir tipos de mercado más altos.

• Estos episodios de ajuste al alza en las TIRES están teniendo continuidad en las primeras jornadas de septiembre y en Zona Euro, la TIR del bono del gobierno alemán a 2 años se sitúa en el 3,12% y la del 10 años en el 2,65%. La prima de riesgo española ha aumentado mínimamente y se sitúa en los 105pb.

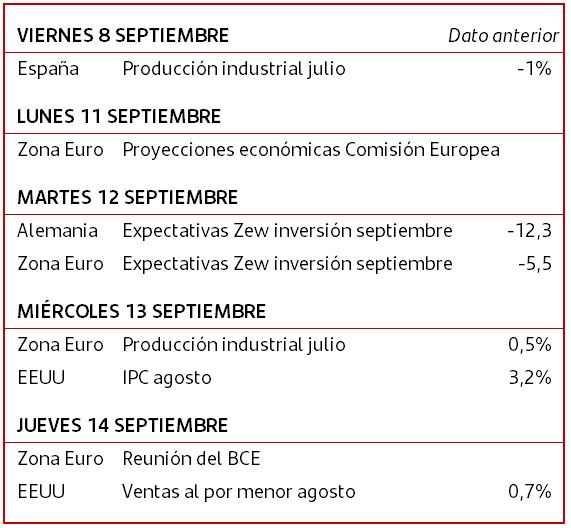

• Los Bancos Centrales han mantenido sus mensajes de que las próximas decisiones sobre los tipos se tomarán en función de los datos que se vayan publicando. El mercado no descarta que el BCE pueda subir los tipos oficiales +25pb en la reunión que celebrará la próxima semana.

• En las bolsas se produjeron tomas de beneficios en agosto, afectadas por la subida de TIRES, las sorpresas negativas en los datos de crecimiento en China y la decepción en cifras de actividad de la Zona Euro. El tono de inicio de septiembre también está siendo ligeramente vendedor.

• El dólar ha recuperado terreno tras la fuerte caída del mes de julio y ha vuelto a situarse en la zona del 1,07$/€.

Vuelta al cole: ¿Estás pensando empezar a invertir y no sabes cómo?

Toma nota de estos consejos.

Con la vuelta a septiembre dejamos atrás las vacaciones y volvemos a retomar hábitos y rutinas y ¿por qué no? nuevos propósitos. Si has vuelto del verano con la intención de empezar a invertir, ¡toma nota de estos consejos!

- Una buena fórmula para empezar a invertir con poco esfuerzo es hacer aportaciones periódicas. Si adquieres el hábito de ahorrar y haces aportaciones mes a mes tu inversión irá acumulándose con el tiempo. Además, podrás aprovecharte de lo que Albert Einstein bautizó como la “octava maravilla del universo”: el interés compuesto. La reinversión de los beneficios de tus inversiones tiene un efecto multiplicador porque los intereses producen nuevos intereses*, y si empiezas cuanto antes… ¡mucho mejor!

- Diversifica,es decir, distribuye tus inversiones en diferentes activos con distintos grados de riesgo, liquidez y horizonte temporal. Si se invierte en un solo activo hay una única probabilidad de ganancia o pérdida mientras que invirtiendo en una combinación de activos hay varias posibilidades de revalorización y además se reduce la probabilidad de pérdidas. Uno de los mejores vehículos para invertir con una adecuada diversificación y sin necesidad de disponer de un capital elevado son los fondos de inversión, que además incorporan también otras ventajas como la liquidez (puedes comprar y vender en el momento), la gestión profesional (un equipo de profesionales altamente cualificados gestiona el patrimonio del fondo) además de tener ventajas fiscales** ya que puedes diferir el pago de impuestos hasta el momento del reembolso.

- Mantén tú inversión. Nadie ha dicho que el camino sea fácil, te encontrarás con dificultades y momentos adversos en los que verás que tus inversiones reducen su valor. Estos movimientos son habituales y no debes sobre reaccionar cuando sucedan, la clave es tener paciencia y dejar que el tiempo haga madurar nuestras inversiones. Nuestro mayor enemigo como inversores somos nosotros mismos, y nuestra natural aversión a las pérdidas provoca emociones negativas que nos conducen a tomar decisiones erróneas. Si queremos ver las cosas claras y tomar las decisiones correctas debemos centrarnos en respetar el horizonte temporal recomendado de nuestra inversión.

* La inversión en productos financieros puede estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, riesgo de tipo de cambio, riesgo de tipo de interés, riesgo por inversión en renta variable, riesgos propios de mercados emergentes y riesgo de inversión en instrumentos financieros derivados. Las rentabilidades del pasado no son indicativas de resultados en el futuro.

** Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.