• Mercados • Tus inversiones • Agenda

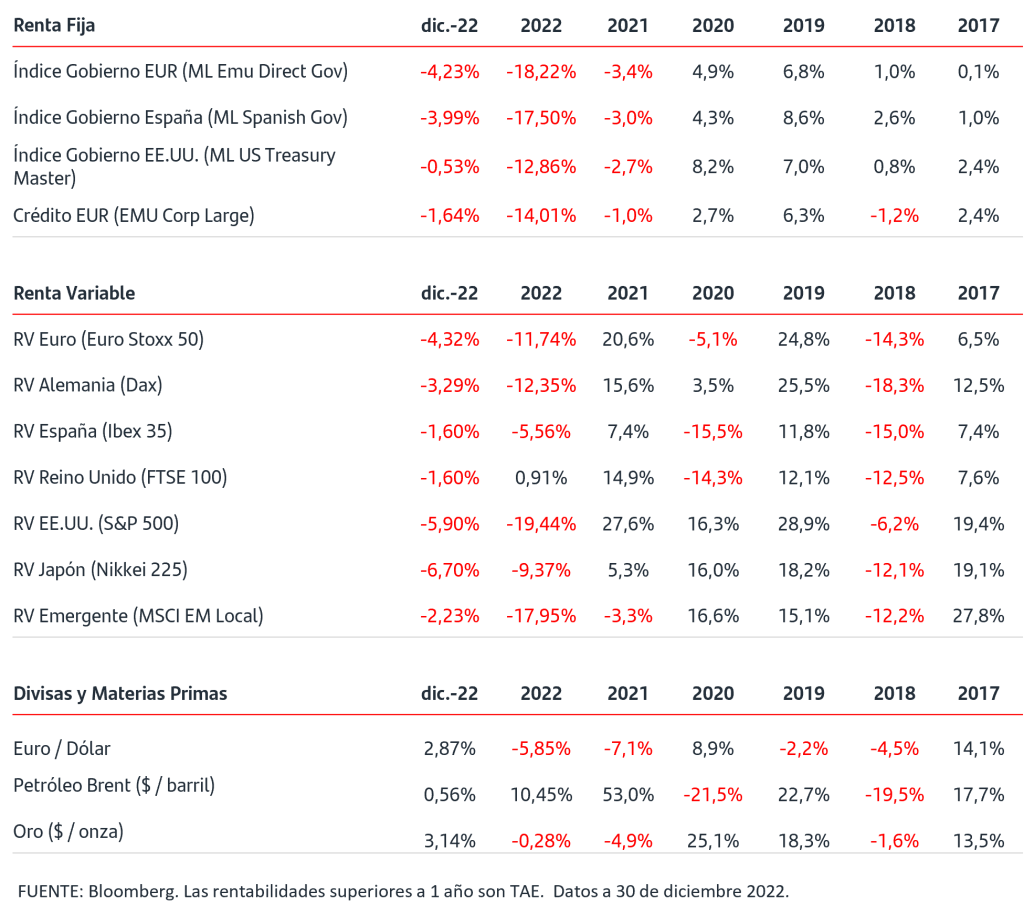

• El año 2022 ha finalizado con caídas generalizadas en todos los activos, a excepción del dólar y ciertas materias primas como el petróleo.

• Este comportamiento ha venido provocado por las históricas subidas de tipos de interés que han tenido que aplicar los Bancos Centrales para controlar unos niveles de inflación que alcanzaron máximos de los últimos cuarenta años.

• Las subidas de los tipos de interés oficiales se han ido trasladando a los tipos de interés de mercado provocando caídas en los precios de los bonos y, a su vez, caídas en las bolsas.

• El ajuste de los tipos de interés está ya muy avanzado y los inversores se centran ahora en las oportunidades que ofrecen los mercados de renta fija:

- En Zona Euro todos los tipos a corto plazo están en terreno positivo y ofrecen remuneración, tras casi 7 años con TIRES negativas

- Además están anticipando ya las próximas subidas del BCE y la TIR del Euribor a 6 meses cerró el año en el 2,70% y la del bono alemán a 2 años superó el 2,75%.

- Este movimiento se ha trasladado también a las TIRES de las emisiones de bonos que hacen las empresas que ofrecen además un diferencial añadido de más de 150pb. en duraciones equivalentes a 2 años.

• En las bolsas las ventas se impusieron en diciembre pero el conjunto del cuarto trimestre fue de ganancias generalizadas en los principales índices: en EEUU el S&P500 subió 7,08% y en Zona Euro el Eurostoxx50 subió 14,33%.

¡Ya vienen los Reyes Magos!.

Hoy viviremos la noche más especial, mágica e ilusionante del nuevo año. Recibimos la visita de sus Majestades los Reyes Magos que vendrán cargados de regalos para repartirlos en nuestros hogares ¡siempre y cuando nos lo hayamos merecido!.

No faltarán los clásicos pijamas, colonias, teléfonos móviles o dispositivos electrónicos de última generación. Pero quizás lo que no conozcas es que para ser un poco más originales podrán traer alguna que otra sorpresa para los inversores, materializada en oportunidad de inversión dónde rentabilizar parte de tus ahorros de una manera óptima. Con toda seguridad nada te hará más ilusión que una serie de propuestas para mejorar el rendimiento en tus relaciones con el siempre complicado mundo financiero y más tras haber dicho adiós a un año complicado en estas lides, afectando tanto al mercado de acciones como al de bonos.

¿Deseas saber cuáles son algunos de ellos y que tendrás puesto encima de los zapatos o bajo el árbol de Navidad el próximo 6 de enero? Pues presta atención porque te dará más de una señal para que puedas conformar tu decisión a partir de estos momentos.

En primer lugar sabes que Melchor, Gaspar y Baltasar traerán tres presentes en sus manos que los representan y que debes tener en cuenta antes de hacer cualquier inversión: Oro (“El privilegio de comenzar cuanto antes”), Incienso (“El poder de la Diversificación”) y Mirra (“La inteligencia de Mantener tu inversión). Con estas tres herramientas podrás comenzar y continuar, con bien pie, tu inversión. Asimismo, al igual que los Magos, siempre debes tener presente a esa guía “La Estrella de Oriente” que representa tus objetivos financieros. Recuerda que no existe un camino o decisión correcta o incorrecta, todo dependerá de tu perfil y necesidades de inversión.

Sin lugar a dudas, 2023 iniciará su andadura caracterizado por el gran ajuste de los tipos de interés que han llevado a cabo los Bancos Centrales para controlar a ese “Herodes” silencioso: La Inflación. La elevación de los intereses en el precio del dinero por parte de las autoridades monetarias para cambiar el rumbo de la inflación será todo un regalo que te pueden aportar los Reyes Magos para dar la bienvenida a un entorno cambiante, a pesar de la complejidad económica prevaleciente, que hará que tengas la posibilidad de mejorar tu capital.

Como hemos comentado en artículos anteriores, las buenas noticias, ya han llegado a la Renta Fija, volviendo a cobrar el activo su protagonismo en las carteras de los inversores más conservadores generando oportunidades de inversión con un objetivo a diferentes plazos. Y a medida que se confirme la mayor estabilidad en los tipos de interés y se identifiquen señales de recuperación económica, las oportunidades también llegarán a la Renta Variable, con un escenario propicio para aprovechar las oportunidades generadas por la alta dispersión de valoraciones entre acciones y sectores. El mercado volverá a centrarse, previsiblemente, en empresas innovadoras capaces de generar mayores tasas de crecimiento y, también, sostenibles debido a la prioridad a nivel global para alcanzar los objetivos propuestos por la ONU en la Agenda 2030 para el Desarrollo Sostenible.

En estos momentos, la diversificación y la gestión profesional son clave para rentabilizar los ahorros minimizando los riesgos a través de una combinación de diferentes activos, áreas geográficas, sectores y estilos de inversión. En este entorno, la Gestión Discrecional se ha convertido en una buena alternativa para los ahorradores que quieren optimizar su patrimonio, delegando las decisiones de inversión a un gestor especializado con una alta experiencia y un gran conocimiento del mercado.

¡Si todavía no los has hecho, aún estás a tiempo estás últimas horas de enviar tu carta a los Reyes Magos de la Inversión! ¡Vamos qué ya están en camino! ¡FELIZ NOCHE DE REYES!

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.