Los datos más relevantes publicados en la semana han sido los de inflación del mes de marzo tanto en España como en Alemania, ya que han recogido el impacto de la invasión de Ucrania, en la subida en los precios del gas natural y del petróleo. En el caso de España la tasa interanual se ha situado en el +9,8% y en Alemania en el +7,6%. En China, se han publicado los PMIs de marzo y han retrocedido a consecuencia del aumento de contagios.

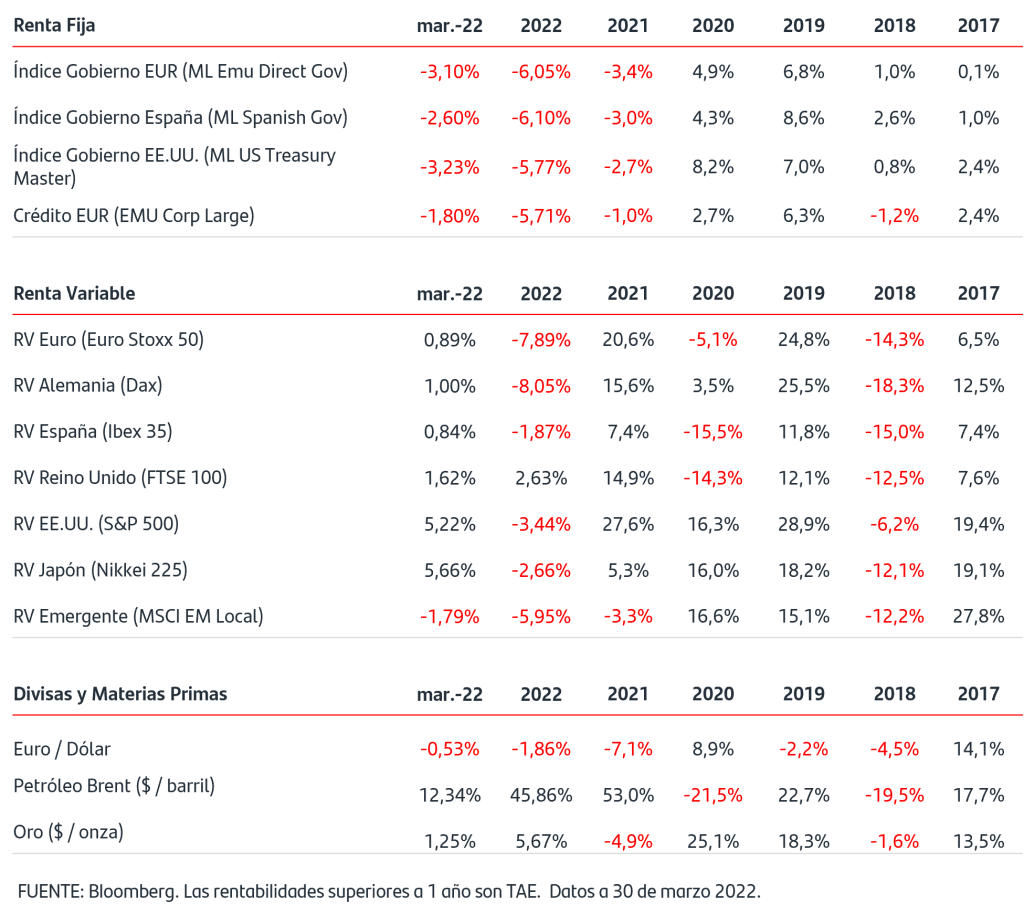

En los mercados de renta fija el tono ha continuado siendo vendedor especialmente en el mercado europeo. La TIR del bono del gobierno alemán a 10 años superó puntualmente el +0,70% en el inicio de semana y la del 2 años ha entrado en terreno positivo. En el bono del gobierno americano, la tendencia de la semana ha sido ligeramente compradora y la TIR se sitúa por encima del +2,30%.

En las bolsas, la semana en general ha tenido tono comprador y a cierre de miércoles los principales índices europeos y americanos se situaban ya en terreno positivo en el mes, con mejor comportamiento de la bolsa americana que superaba el +5%.

En EEUU, el dato de los inventarios totales de petróleo incluyendo las reservas estratégicas mostraron un descenso la semana pasada. El precio del crudo Brent se ha situado en el entorno de los 110$/barril en la semana y el del gas natural ha subido ligeramente hasta los 116€/MWh a cierre de miércoles.

En la divisa el euro se ha fortalecido frente al dólar al recuperar la cota del 1,11$/€.

Esta semana hablamos de la riqueza de cumplir años.

Silver Economy: las oportunidades y retos de la generación sénior.

La silver economy o economía plateada hace referencia a las actividades, productos y servicios destinados a satisfacer las necesidades de los mayores de 50 años. Una edad que marca el inicio de nuevos comportamientos, tanto en el ámbito social como en el del consumo, y que genera nuevas oportunidades de desarrollo económico. El concepto de economía plateada trata de poner en valor el aporte como consumidor, pero también como productor y motor de todas las actividades económicas que sin duda trae la demografía.

El envejecimiento de la población es ya una realidad, y un proceso que tiende a agudizarse. Invertir en compañías que deberían beneficiarse de ello puede ser una buena opción para nuestros ahorros.

Los baby boomers —personas nacidas entre 1935 y 1960— crecieron en un mundo de posguerra, salieron a las calles en Mayo del 68, tiraron abajo el muro de Berlín y hoy, muchos de ellos, dirigen el mundo y la economía. Sin embargo, a los miembros de esta generación no les pesan los años, son personas activas y vitales, cuentan con mayor esperanza de vida y más tiempo libre, sobre todo aquellos que ya han alcanzado la jubilación. Además, poseen un patrimonio once veces mayor que el de los millennials y controlan el 70% de la riqueza, según datos de la Reserva Federal americana.

La llamada «silver economy» está adquiriendo un peso muy relevante entre los consumidores actuales. Este concepto, derivado del llamado silver market surgido en Japón —el país con mayor porcentaje de personas mayores de 65 años1— durante la década de los setenta para referirse al mercado sénior, aglutina a sectores tan diversos como salud, banca, automoción, ocio, energía, telecomunicaciones, turismo… su crecimiento es imparable y su protagonismo va a marcar la economía del futuro, dando forma a nuevos estilos de vida.

Una de las oportunidades de la silver economy estará en la innovación tecnológica. Los avances en domótica, Inteligencia Artificial, Internet de las Cosas, eSalud y demás servicios propios de las ciudades inteligentes, despiertan el interés de un público maduro pero demasiado joven para sentirse viejo.

Las marcas podrían anticiparse y adaptarse, tanto en sus productos como en sus servicios, a las necesidades de los mayores y nosotros como gestores de inversión, tenemos en cuenta esta realidad para dar valor a las carteras de nuestros partícipes.

Invierte en un futuro que avanza deprisa. Un nuevo mundo de oportunidades

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.