Los datos que han acaparado la atención en la semana han sido los de inflación en los países de Zona Euro. En España, el IPC de junio se situó en máximos de 37 años al alcanzar el +10,2% interanual. Sin embargo, en Alemania la inflación de junio ha retrocedido al +8,2% desde el +8,7% de mayo. Por otra parte, la sorpresa ha sido positiva en los PMIs de China que han repuntado con fuerza en la parte de manufacturas y servicios en junio.

Esta semana está teniendo lugar el foro del BCE en Sintra. En su intervención, Lagarde señaló que la inflación permanecerá elevada durante algún tiempo en Zona Euro y confirmó subida del tipo oficial de +25p.b. en la reunión de julio y la posibilidad de que sea de +50p.b en septiembre. Además anunció que a partir de este viernes, 1 de julio, el BCE utilizará flexibilidad en la reinversión de vencimientos del PEPP para evitar volatilidad en las primas de riesgo.

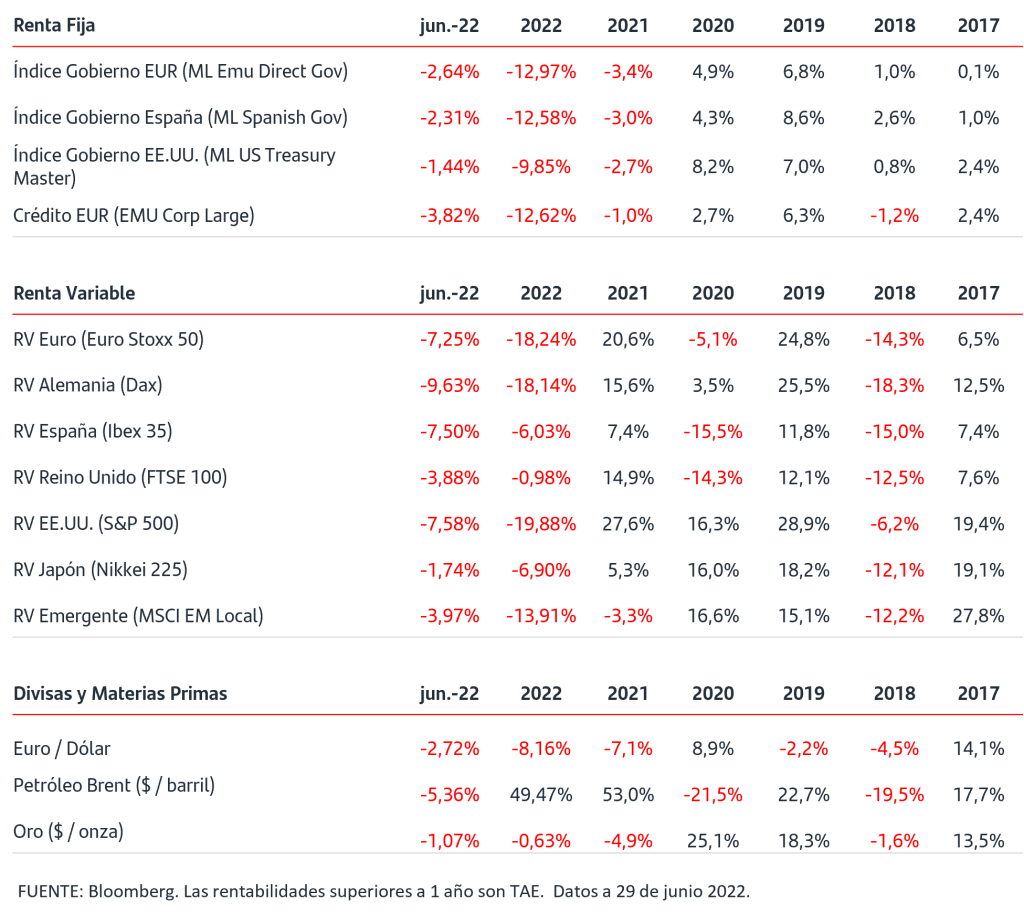

Los mercados de renta fija iniciaron la semana con ventas pero posteriormente se han ido imponiendo las compras en todos los plazos de las curvas. A cierre de miércoles la TIR del bono del gobierno alemán a 10 años se situó en el +1,52% y la del bono de gobierno de EEUU en el +3,09%.

Las bolsas han alternado en la semana jornadas de subidas con otras vendedoras. En cuanto al comportamiento sectorial, los sectores más cíclicos anotan las mayores caídas en la semana.

En divisas, el dólar se ha apreciado frente al euro y se sitúa en la cota del 1,04$/€.

Sumérgete en el mundo de la inversión y aprende desde otra perspectiva con el libro recomendado del mes.

Esta semana queremos compartir contigo el libro recomendado del mes : ¨Pensar rápido, pensar despacio¨, de Daniel Kahneman.

Desde esta sección que nos une a ti y en la que aprendemos juntos todas las semanas, te recomendamos la lectura del libro: “Pensar rápido, pensar despacio”. Un apasionante recorrido por el funcionamiento de la mente de la mano del padre de la psicología conductista y premio Nobel de Economía en 2002: Daniel Kahneman. Estamos seguros que nos ayudará a complementar nuestro aprendizaje financiero y a ver y comprender el mundo de la inversión desde otra perspectiva.

En su libro, el autor resume sus investigaciones sobre cómo funciona la mente de las personas y en qué criterios nos basamos a la hora de tomar decisiones. Se trata de un ensayo sobre juicios, intuiciones y sesgos mentales y toca muchos temas que nos afectan en el día a día: el impacto de la aversión a la pérdida y el exceso de confianza en las estrategias de inversión, la dificultad de predecir lo que nos hará felices en el futuro, el reto de enmarcar adecuadamente los riesgos, el profundo efecto de los sesgos cognitivos sobre todo lo que hacemos, desde invertir en la Bolsa hasta planificar las vacaciones; todo esto solo puede ser comprendido si entendemos el funcionamiento conjunto de los dos sistemas del cerebro a la hora de formular nuestros juicios y decisiones.

Los estudios de Kahneman confirman que al igual que en la vida, en economía e inversiones también tomamos decisiones irracionales, rápidas, intuitivas y muchas veces basadas en estereotipos , lo que, muchas veces, nos suele conducir a cometer errores. Sus investigaciones demuestran que las mejores oportunidades de inversión las aprovechan aquellos inversores que consiguen mantener la calma y pensar despacio, con lógica, en lugar de dejarse llevar por su intuición o sus emociones. Por eso según el autor, si aprendiéramos a ser más racionales, podríamos llegar a obtener mejores resultados al invertir.

En estos momentos de mercado, en los que el ruido exterior y los miedos internos nos pueden llevar a desviarnos de nuestra meta financiera fácilmente, este libro, resulta una lectura que anima a la reflexión sobre cómo pensamos y actuamos. Pensar rápido, pensar despacio cambiará para siempre nuestra manera de pensar sobre cómo pensamos.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.