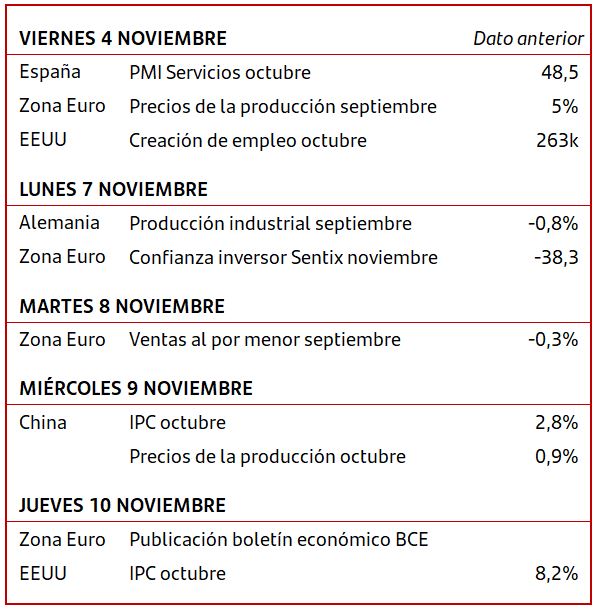

• Mercados • Tus inversiones • Agenda

• Los datos más relevantes de la semana se han publicado en la Zona Euro, donde la inflación de octubre ha anotado nuevos máximos en los principales países a excepción de España, que se ha situado en el 7,3% interanual. Respecto al PIB del 3ºT22, la Zona Euro y España crecieron +0,2%.

• Tal y como esperaba el mercado, la Fed subió +75p.b. el tipo oficial situándolo en el rango del 3,75%-4%. Las novedades estuvieron en la rueda de prensa de Powell, que señaló que el tipo de llegada podría ser superior al previsto y que aún es prematuro pensar en pausar las subidas de tipos.

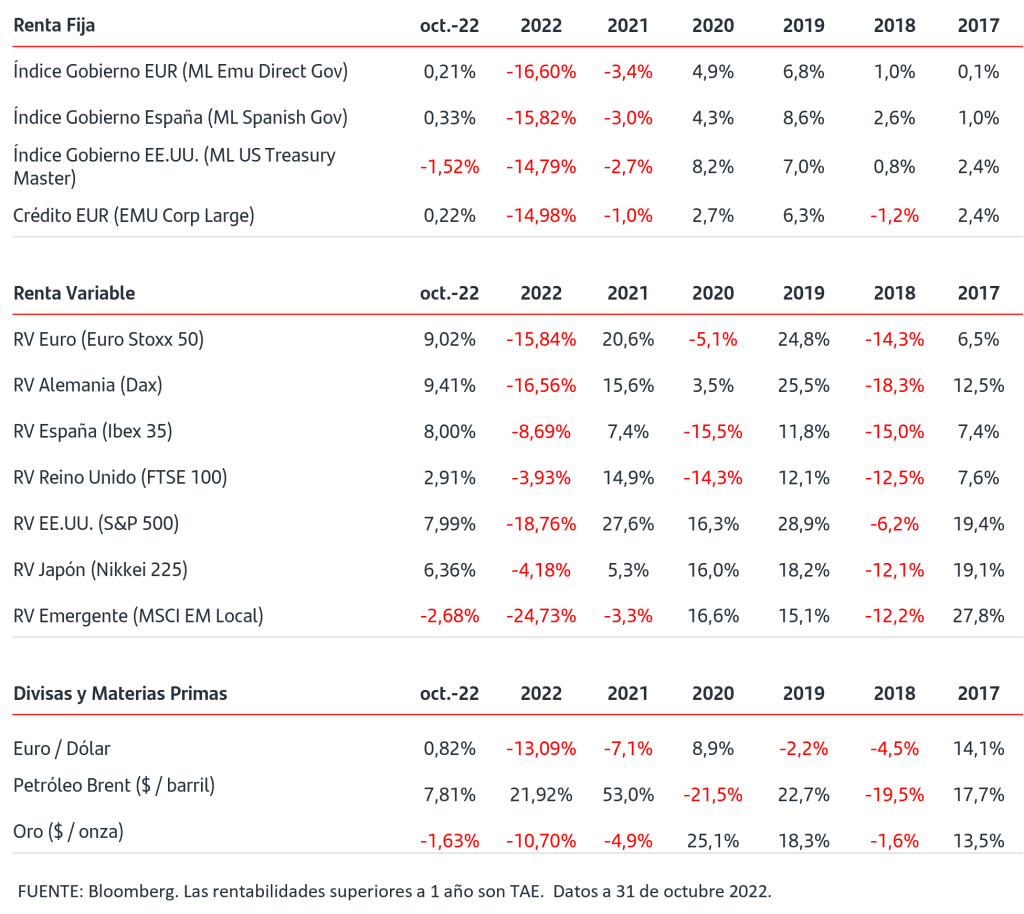

• Los mercados de renta fija europeos cerraron octubre con tono positivo al imponerse las compras en la segunda quincena del mes. En EEUU, los anuncios de la Fed dieron paso a ventas en los bonos de gobierno y la TIR del 10 años se mantiene por encima del 4%.

• Las bolsas recuperaron terreno y finalizaron octubre con fuertes subidas que en el caso del S&P500 y del Ibex35 fueron del 8%. En el inicio de noviembre las ventas se impusieron especialmente en la bolsa americana con la reunión de la Fed. La temporada de resultados empresariales mantiene el buen al estar en línea con lo previsto.

• Respecto a materias primas energéticas, el comportamiento fue mixto en octubre con el precio del gas natural europeo retrocediendo un -49% mientras que el petróleo subió +7,8%.

• En divisas, el euro se fortaleció frente al dólar en el mes.

¿Qué hay en juego en las elecciones de mitad de mandato en EE.UU?.

Analizamos la situación política y las consecuencias.

El 8 de noviembre se renovará el Congreso de EE.UU, donde el partido demócrata se juega mantener su poder en las dos cámaras del Congreso. Las elecciones de mitad de mandato de Estados Unidos (mid-term election) son las elecciones generales que se efectúan en noviembre en el punto medio de la legislatura de cuatro años de un presidente. En esos comicios se eligen los 435 escaños de la Cámara de Representantes de Estados Unidos, y 1/3 del Senado de Estados Unidos y los puestos que hayan quedado vacantes. Este año se elegirán 35 senadores.

Actualmente hay mayoría Demócrata en ambas Cámaras, lo que ha permitido al Presidente Biden, también Demócrata, desarrollar gran parte de su programa electoral orientado a políticas fiscales activas.

Según FiveThirtyEight que aglutina encuestas, estudios, fondos recaudados por cada una de las campañas, etc.. la probabilidad de mayoría Republicana en el Senado es del 53% y la probabilidad de mayoría Republicana en la Cámara de Representantes es del 85%.

Del resultado de las elecciones dependerá la capacidad de gestión del Presidente en los próximos dos años:

- Si los Demócratas renuevan la mayoría en ambas Cámaras (el escenario menos probable, según los pronósticos) el Presidente podría seguir desarrollando propuestas que, en general, están orientadas a aumentar el gasto público y posible aumento de impuestos.

- Si los Republicanos obtienen mayoría en al menos una de las Cámaras (el escenario más probable, según los pronósticos) se dará el llamado “Gobierno bloqueado”: la austeridad fiscal de los Republicanos dificultaría cualquier aumento del gasto público u otras políticas de Biden

El aumento o no del gasto público que pueda derivarse del resultado electoral, tendrá a su vez efectos en las expectativas del mercado sobre los tipos de interés: la Fed está subiendo tipos para controlar la inflación y un aumento del gasto público le “obligaría” a tener que subirlos aún más de lo previsto.

Otro factor sobre el que tendrá impacto el resultado electoral será la fijación del “techo de la deuda” (cantidad de deuda que el gobierno debe emitir para financiarse) ya que necesita de acuerdo entre ambas Cámaras.

Por tanto, si los Demócratas renuevan la mayoría en ambas Cámaras y puesto que este resultado no es el que están descontando los inversores, posiblemente, la respuesta inicial sería de mayor volatilidad en los mercados hasta que se ajustaran las posiciones. Por otro lado, si fuera este el resultado el previsible aumento del gasto público podría suavizar el impacto de la desaceleración económica en algunos segmentos de la economía a la vez que provocar mayor presión al alza en las TIRES1 de los bonos del gobierno de EEUU.

Si los Republicanos obtuvieran mayoría en al menos una de las Cámaras y puesto que este resultado es el que están descontando los inversores, en principio no tendría impacto relevante en los mercados. Previsiblemente, en este escenario el Presidente no podría seguir desarrollando su agenda de medidas fiscales y, dados los elevados niveles que han alcanzado las TIRES de los bonos del gobierno, podría permitir cierta ralentización en su aumento.

No obstante, estaremos pendientes de lo que se vaya sucediendo, en los mercados, antes y después de estas elecciones, puesto que las consecuencias pueden variar una vez se sucedan los acontecimientos.

1 Tasa interna de rentabilidad, TIR: Es el tipo de interés al que se descuentan los flujos futuros de cobros y pagos previstos en una inversión, para igualarlos con el valor inicial de la misma (obteniéndose un Valor actual neto igual a 0). Indica la rentabilidad de la inversión, es decir, el tipo al que resulta indiferente disponer del capital en el momento actual, o diferir su disponibilidad hasta las fechas de cobro previstas.

Te detallamos la situación política del país y las claves de estas elecciones en esta nota especial de mercado

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.