Tras la aprobación definitiva de los PGE 2021, el pasado día 22 de diciembre de 2020, por el Senado, el nuevo régimen fiscal de planes de pensiones y sus límites de aportación contenidos en el Borrador de la Ley de Presupuestos para el 2021, serán vigentes a partir del 1 de Enero de 2021.

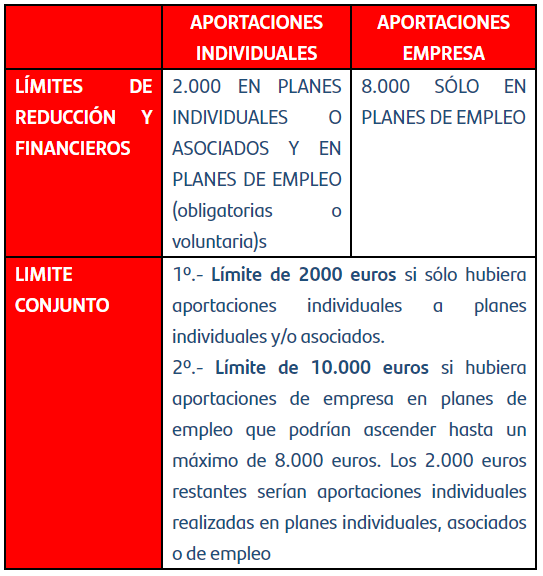

Tal y como figura en el borrador de Ley de presupuestos, se modifica el límite general con el que opera la reducción por aportaciones y contribuciones a sistemas de previsión social (planes de pensiones, mutualidades de previsión social, planes de previsión asegurados, planes de previsión social empresarial y seguros de dependencia severa o gran dependencia), reduciéndose de 8.000 a 2.000 € anuales la cantidad máxima que se puede reducir. Este límite en planes de pensiones opera para cualquier clase de plan de pensiones (individual, asociado o de empleo).

El citado límite de reducción anterior se incrementará en 8.000 €, cuando el incremento provenga de contribuciones empresariales. Es decir, el límite conjunto se amplía a 10.000 euros siempre y cuando los 2.000 euros se amplíen con 8.000 euros aportado por una empresa en un plan de empleo.

Además, se fija la reducción adicional por aportaciones a favor del cónyuge en 1.000 euros anuales (anteriormente 2.500 euros anuales).

En cuanto al límite financiero de aportaciones y contribuciones a los sistemas de previsión social, también se reduce de 8.000 a 2.000 € anuales el importe anual máximo conjunto de aportaciones y contribuciones empresariales a los sistemas de previsión social. Este límite se incrementará en 8.000 € anuales cuando el importe provenga de contribuciones empresariales a planes de empleo.

A la vista de lo anterior, tal y como figuran en la Ley de Presupuestos los límites de reducción y financieros operarían de la siguiente forma:

Pero… ¿y a partir de ahora…? ¿valdrá la pena contratar planes de pensiones?

El avance de la COVID-19 ha acelerado muchos cambios estructurales y modificado muchos aspectos de nuestra vida y también le ha tocado al calendario de deducciones fiscales, incluyendo el recorte fiscal en los planes de pensiones que puede hacer que éstos pierdan cierto interés, sobre todo para las rentas más altas, ya que perderán parte de su atractivo fiscal.

Pero no es la primera vez que se reduce la aportación máxima a planes de pensiones y en ocasiones anteriores no ha supuesto mayor problema. La deducción sigue existiendo y la posibilidad de desgravar, anualmente, 2.000 euros resulta atractiva para muchos partícipes que ni siquiera llegaban a ese importe y que para ellos no cambiará la situación.

El hecho de que se produzca una disminución de los límites de aportación no implica que el plan de pensiones deje de ser un producto interesante para complementar la pensión pública de jubilación. En este sentido, los españoles estamos a la cola de Europa en planificar la jubilación.

Tradicionalmente, tenemos una escasa cultura de ahorro y de previsión. Hace apenas cinco años, el 57% de los jóvenes no era consciente de la necesidad de preparar su jubilación. Hoy, este porcentaje ha disminuido, pero aún hay un 23% de españoles que piensa que cobrando la pensión pública podrá cubrir sus necesidades cuando deje de trabajar.

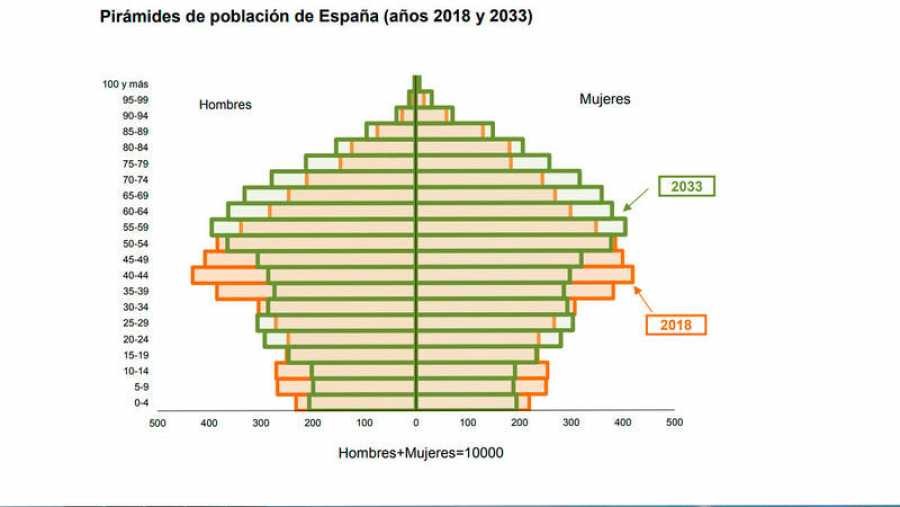

Según las previsiones, dentro de 40 años los mayores de 65 años representarán un 40% del total de la población en España. Es decir, serán un total de 16 millones de personas y habrá un trabajador por cada persona jubilada; actualmente hay dos trabajadores por cada pensionista.

Si actualmente tienes entre 35 y 45 años, ten en cuenta que tu jubilación no se parecerá a la de tus padres. Por dos factores principales: cobrarás menos dinero del sistema público de pensiones y vivirás más años. Esto quiere decir que debes buscar un complemento que te permitan hacer frente a los años que estarás sin trabajar.

Recuerda que planificar, cuanto antes, el ahorro a largo plazo, es una buena solución de cara a disfrutar de la jubilación deseada, y ésta, pasa por definir un plan sistemático de aportaciones periódicas. Con las aportaciones periódicas, la inversión se realiza poco a poco y de manera diversificada planificando el momento de entrada y los objetivos de inversión y ahorro a largo plazo sin esfuerzo, para reducir el riesgo de mercado y no comprometer nuestra inversión y estabilidad financiera. No es necesario que el partícipe deposite todos sus ahorros en una sola vez y, además, tiene flexibilidad a la hora de elegir qué cantidad invertir, incluso ajustar las aportaciones a su situación personal y financiera a lo largo del tiempo.