Las bolsas europeas anotaron ganancias en torno al +2% en la primera sesión de diciembre tras las caídas registradas en las últimas jornadas de noviembre provocadas por la incertidumbre ligada a la nueva variante de Covid-19. En la bolsa americana, sin embargo, el tono continuó siendo vendedor tras la confirmación del primer caso detectado de la variante ómicron en el país.

Los flujos se han dirigido a los bonos de gobiernos y han provocado un fuerte retroceso de las TIRES. En caso del bono del gobierno americano, cuya TIR ha llegado a caer hasta el +1,40%, las compras se impusieron incluso tras las declaraciones de Powell señalando que la Fed discutirá en diciembre la posibilidad de acelerar la reducción de compras de activos.

En lo referente a datos publicados, la inflación de noviembre en Zona Euro (+4,9%), España (+5,6%) y Alemania (+6%) continuó al alza. En China, la confianza empresarial (PMI) continúa por debajo de la media aunque ha sorprendido al alza en noviembre. Por otra parte, el ISM de manufacturas de noviembre en EEUU ha estado en línea con las previsiones superando el dato de octubre.

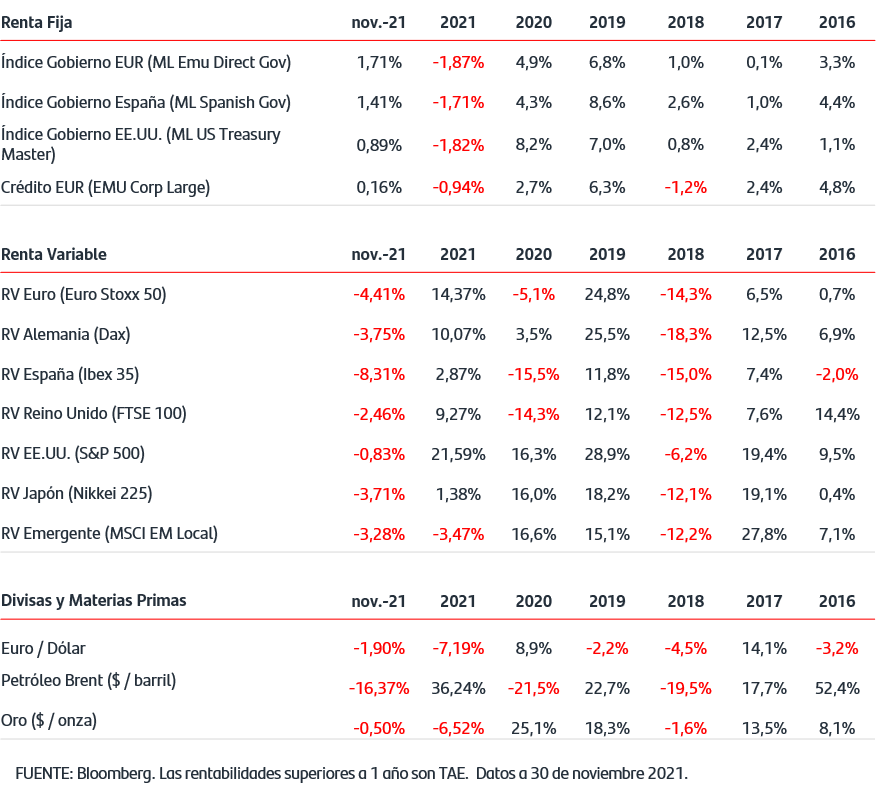

Respecto al precio del crudo Brent, registró una caída del -16,37% en el mes y actualmente cotiza por debajo de los 70$/barril. El mercado está a la espera de las decisiones que se adopten en la reunión mensual de la OPEP+.

El dólar ha continuado fortaleciéndose frente al euro.

Esta semana hablamos de disrupciones en la cadena de suministros

El equilibrio entre la oferta y la demanda.

En los últimos meses hemos incorporado en nuestro día a día palabras como cadena de suministros, semiconductores, cuellos de botella o microchips. Los periódicos y televisiones hacen referencia frecuente a estos vocablos para explicar los efectos secundarios que ha provocado la COVID en las economías a nivel global.

Como principal medida para controlar la pandemia, nos vimos forzados a aislarnos en nuestras casas y limitar los contactos sociales. Este drástico cambio de comportamiento a nivel global provocó el colapso en la demanda de algunos bienes y servicios y aumento de forma significativa la demanda de otros bienes como ordenadores, tabletas y otros dispositivos electrónicos. El confinamiento también tuvo consecuencias en la capacidad productiva de la economía global. La oferta de muchos servicios como ocio y restauración fue interrumpida. Por la parte de bienes, algunas fábricas sufrieron cierres totales o parciales afectando a la producción.

Los desequilibrios entre oferta y demanda fueron especialmente importantes en la industria de semiconductores o microchips. Los microchips se utilizan en el proceso de fabricación de muchos productos terminados entre los que destacan, por importancia, los equipos informáticos y los coches. La escasez de estos productos intermedios provocó cuellos de botella que se materializaron en retrasos y parones en la producción junto con la subida de los precios tanto en los productos manufacturados como en los productos sustitutivos, como pasó en el mercado de coches de segunda mano en EEUU. Los precios de los coches usados se incrementaron ante la escasez de coches nuevos.

Otro sector donde encontramos tensiones entre oferta y demanda es en el sector de la energía. Tanto el precio del petróleo como el gas natural han subido de forma importante a lo largo del año. En ese caso, la demanda de energía aumentó al ritmo de la recuperación tras la recesión. Sin embargo, la oferta siguió la estela de la demanda pero sin llegar a alcanzarla. En ese caso en particular, la combinación de factores de capacidad explican en gran medida las restricciones de esta limitación temporal de oferta.

Para solucionar los desequilibrios entre demanda y oferta provocados por la COVID se necesita tiempo para que las empresas suban la capacidad productiva para atender a los pedidos existentes y nuevos.

Extrapolando al mundo financiero, una inversión también necesita su tiempo para que las ideas de inversión maduren, generen los rendimientos esperados, sabiendo que cada activo tiene su plazo y que tomar decisiones precipitadas pueden llevarnos a tomar decisiones equivocadas. Además, es importante buscar un equilibrio entre la rentabilidad que queremos obtener y el riesgo que estamos dispuestos a asumir.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.