• Mercados • Tus inversiones • Agenda

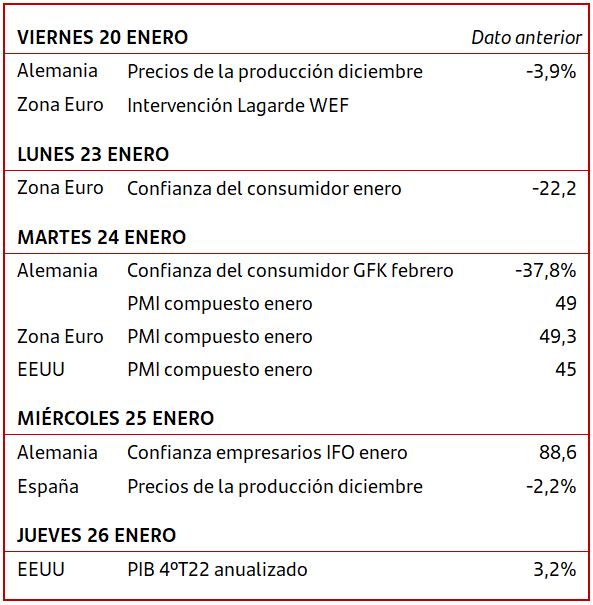

• Los principales datos de las semana se han publicado en China, con el PIB del 4ºT22 mejor de lo previsto al situarse en el 0% frente al -1,1% que esperaba el mercado, y en EEUU donde las ventas al por menor y la producción industrial de diciembre han decepcionado.

• En renta fija las TIRES han continuado retrocediendo en los plazos más largos. En Zona Euro las compras se impusieron tras noticias de que el BCE podría moderar el ritmo de la subida de marzo a +25p.b., aunque Lagarde no hizo ningún comentario al respecto en su intervención en el Foro Económico Mundial en Davos. A cierre de miércoles, la TIR del bono del gobierno alemán a 2 años se mantiene en torno al 2,50% y la del bono del gobierno de EEUU a 2 años por encima del 4%.

• Las bolsas iniciaron la semana anotando ligeras subidas pero las declaraciones de miembros de la Fed en la jornada del miércoles señalado que la política monetaria tiene que mantenerse en el lado restrictivo durante 2023 dieron paso a las ventas en los índices de EEUU.

• Respecto a materias primas energéticas el precio del gas natural europeo ha continuado retrocediendo hasta niveles de septiembre de 2021 tras situarse en torno a 60€/MWh.

• En divisas, el euro se mantiene en la cota del 1,08$/€ frente al dólar.

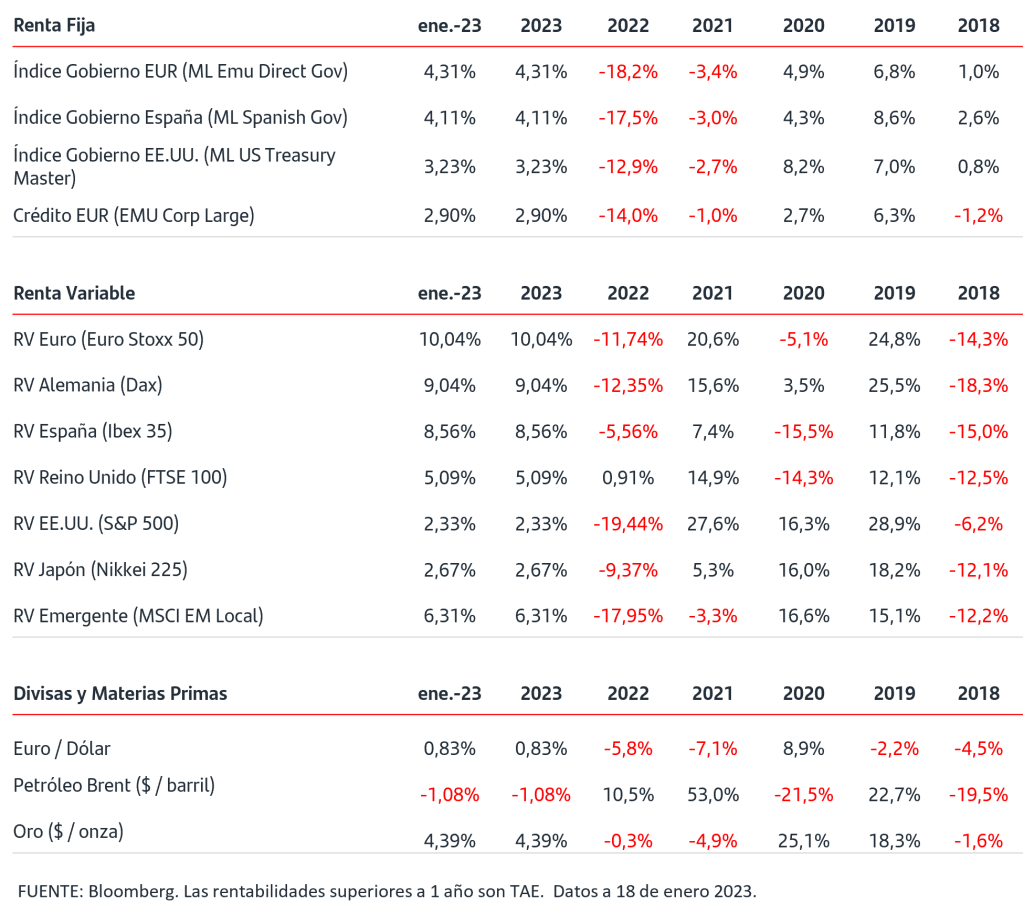

Buen comienzo de año en los mercados.

2023 inicia su transcurso acompañado de buenas noticias.

Han trascurrido ya 19 días desde que dimos la bienvenida a 2023 y queremos hacer un repaso de cómo ha comenzado este nuevo año en los mercados financieros para el que todos hemos puesto mucha esperanza de cara a mejorar la dura experiencia vivida en 2022.

Revisamos 3 factores que continúan impactando em los mercados y en el ritmo de crecimiento económico:

1. La inflación continúa moderada en EE.UU. y en la Zona Euro la tendencia, también, comienza a ser favorable.

La trayectoria de la inflación sigue siendo clave para el escenario inversor y en estos días se ha publicado el esperado dato de diciembre en EE.UU. El comportamiento ha vuelto a ser favorable y la inflación se ha moderado por sexto mes consecutivo, situándose en el 6,5%. La inflación subyacente (excluidos energía y alimentos) acumula ya tres meses de moderación y baja al 5,7%. Sin embargo persisten presiones inflacionistas en algunos segmentos del consumo privado, en concreto en los precios de los alquileres.

En el caso de la Zona Euro, el dato de la inflación de diciembre se publicó en los primeros días de enero y también trajo buenas noticias, ya que también se moderó, en este caso, por segundo mes consecutivo cayendo desde el 10% al 9,2%. En contra, la inflación subyacente se mantuvo aún al alza, anotando un nuevo máximo interanual del 5,2% provocado tanto por la parte de bienes como de servicios. Cabe esperar que la inflación general continúe moderándose, dada la caída que sigue registrando el precio del gas natural europeo que se sitúa en niveles previos a la invasión de Ucrania. Sin embargo, en la inflación subyacente, probablemente, tendremos que esperar hasta el segundo trimestre de 2023 para comenzar a ver signos de moderación.

2. Los Bancos Centrales recuerdan al mercado que continuarán subiendo tipos.

La moderación de la inflación tanto en EE.UU. como en la Zona Euro se ha recibido positivamente por los inversores pero los Bancos Centrales, han seguido lanzando mensajes al mercado recordando que aún queda trabajo por hacer. En EE.UU está más avanzada la subida de tipos y también la moderación de la inflación por lo que el momento de la pausa en las subidas estaría más cercano que en la Zona Euro. Sin embargo, la Fed sigue insistiendo en que una vez finalizadas las subidas, los tipos permanecerán altos durante un largo periodo de tiempo. La previsión que publicaron en diciembre, refleja que a finales de este año el tipo oficial estaría aún en el 5%-5,25%.

El impacto en el mercado de renta fija se ha reflejado en las TIRES1 de los bonos. En EEUU se mantienen dentro del rango estable o lateral de los últimos meses. En la Zona Euro las TIRES cerraron diciembre en máximos anuales dando paso a compras en enero lo que podría ser indicativo de que el mercado estaría alcanzando la fase de estabilización al igual que en EE.UU. Así los plazos más cortos de la curva de tipos de la Zona Euro, siguen ofreciendo unas TIRES por encima del 2,5%, niveles muy atractivos tras casi 7 años de TIRES negativas.

3. Fuerte subida de las bolsas en el comienzo del año pero con grandes diferencias por sectores.

Tras cerrar el mes de diciembre con caídas mensuales en el entorno del -3% en las bosas europeas y del -5,9% en el S&P 500, la tónica está siendo positiva en el comienzo del año, especialmente en los índices europeos. Las bolsas de la Zona Euro anotan subidas del +8% pero con importantes diferencias por sectores, ya que las mayores subidas son para aquellos que cayeron más de un -15% el pasado año. En estos días está comenzando la publicación de resultados empresariales del 4ºQ22, un factor clave para el sentimiento inversor ya que la trayectoria de los beneficios es una de las incertidumbres más relevantes de cara a este año.

En este escenario en que persisten las incertidumbres que provocan episodios de volatilidad, es importante recordar que las mejores herramientas a nuestra disposición para poder afrontarlos son: la diversificación, el adecuar la inversión a nuestro perfil de riesgo y mantener su horizonte temporal.

1 TIR: Tasa Interna de Rentabilidad, es la diferencia entre el valor que me devolverán al vencimiento de un bono y su precio de compra expresado en porcentaje. En otras palabras, la TIR es otra forma de expresar el precio de un bono.

Fondos de Inversión – Banco Santander

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.