En cuanto a la evolución de la pandemia, continúa el fuerte aumento de contagios en los principales países si bien los fallecimientos se mantienen en niveles bajos.

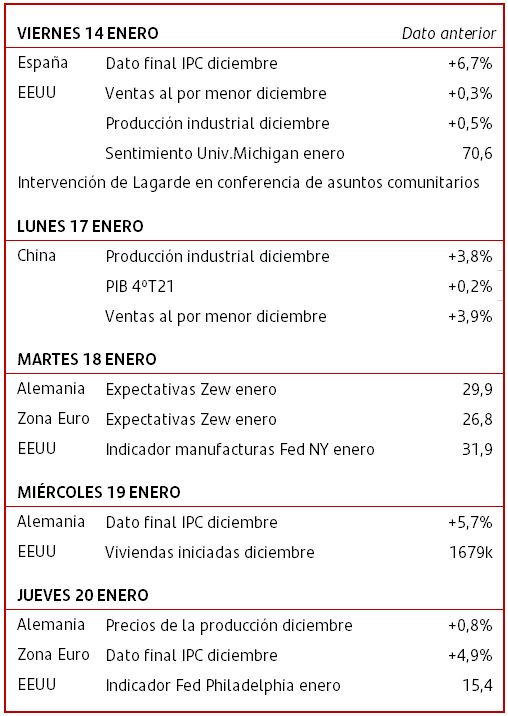

Respecto a los datos publicados, durante el mes de diciembre continuó la presión al alza en los precios, lo que se ha visto reflejado en los datos de IPC de diciembre tanto en Zona Euro (+4,9% interanual) como en EEUU (+7% interanual). En EEUU, la creación de empleo de diciembre decepcionó al situarse en 199.000 empleos frente a los 450.000 que se preveían, pero la tasa de paro se redujo al 3,9%.

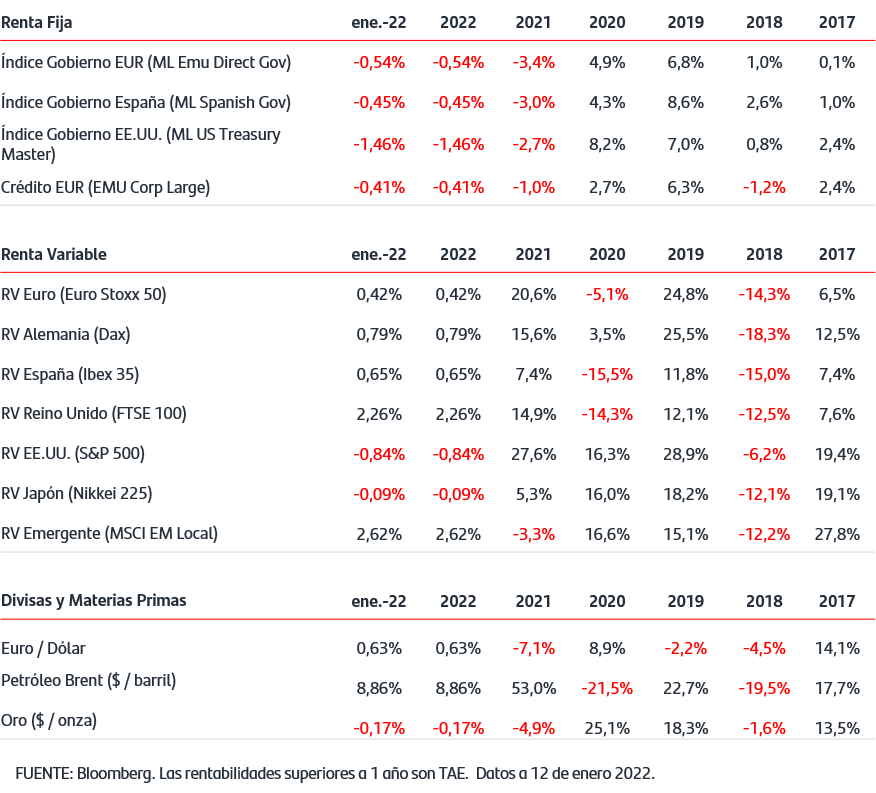

Tras cerrar 2021 con fuertes ganancias, las bolsas iniciaron el año al alza con nuevos máximos históricos en S&P500, StoxxEurope600 y el índice francés CAC40. Sin embargo, la publicación de las Actas de la reunión de la Fed de diciembre mostraron un tono más restrictivo de lo que había descontado el mercado, lo que dio paso a tomas de beneficios en las bolsas, especialmente en la americana. Durante esta semana el tono ha sido mixto y las bolsas europeas acumulan subidas en el año.

En los mercados de bonos, la publicación de las Actas de la reunión de la Fed dio paso a fuertes ventas. La TIR del bono del gobierno alemán se sitúa en máximos desde mayo 2019 al alcanzar el -0,05% y la del bono del gobierno americano ha subido hasta el +1,75%.

El precio del crudo Brent continuó subiendo y ha sobrepasado los 84$/barril.

En la divisa, el euro se ha apreciado frente al dólar y ha superado la cota del 1,14$/€.

Esta semana hablamos de estrategias de inversión.

La gran pregunta a la hora de invertir es… ¿cuál es la estrategia de inversión adecuada en este entorno?

Para contestar a esta pregunta es importante hablar de la fase del ciclo económico en la que nos encontramos, ese bosque detrás del arbusto llamado inflación. Cuando nos asomamos, vemos que los árboles crecen fuertes y están dando frutos, es decir, estamos en una fase del ciclo aproximándose a su madurez, en la cual las nuevas variantes como Ómicron pierden fuerza como factor desestabilizador del mercado, dado el mayor conocimiento del virus y el incremento en el porcentaje de vacunados globalmente.

En este entorno macroeconómico, donde los márgenes empresariales son muy positivos a pesar del aumento de los costes de materiales y del incremento de salarios, seguiríamos con un visión positiva en activos de riesgo como la Renta Variable donde veríamos unos retornos acordes con una fase madura del ciclo.

Para poder seguir construyendo nuestra estrategia tenemos que volver a hablar de los Bancos Centrales y la reducción ordenada de los estímulos que fueron necesarios para recuperar la confianza en una economía gravemente dañada por la Covid-19, una vez ha cogido tracción dejan de ser tan necesarios.

En este escenario podríamos decantarnos por activos de Renta Fija con baja sensibilidad a estas subidas, bonos flotantes, o activos con una rentabilidad lo suficientemente atractiva que mitigue el efecto negativo de unos tipos más altos.

Por otro lado, vemos una inflación en tasas mayores a las vividas en tiempos pre-Covid, y aunque de primeras puede asustarnos no tiene por qué ser mala en una economía con buena salud. En este entorno, aquellos activos que pueden verse menos dañados serían los activos reales, como las materias primas o bienes inmuebles. Sectorialmente primamos aquellos que tengan un mayor poder en la fijación de precios (sector servicios) o tengan unos costes de producción menores (alimentos).

Por último, recordar que es muy importante tener carteras diversificadas con una rentabilidad riesgo ajustada a nuestras necesidades.

Conoce nuestras soluciones de inversión destacadas en este enlace Estrategias Destacadas y descubre cuál es la que mejor se adapta a tus expectativas.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.