Mercados • Tus inversiones • Agenda

- Los datos publicados en el inicio de año continúan mostrando mayor resiliencia de la prevista en la economía de EEUU. Según las estimaciones de la Fed de Atlanta, el PIB habría crecido más de un 2% en el 4T23 y la creación de empleo sorprendió al alza en diciembre al generarse 216.000 nuevos puestos de trabajo. En la Eurozona la atención ha estado en los datos de precios de diciembre, que continuaron mostrando moderación en la inflación subyacente que bajó al 3,4%.

-

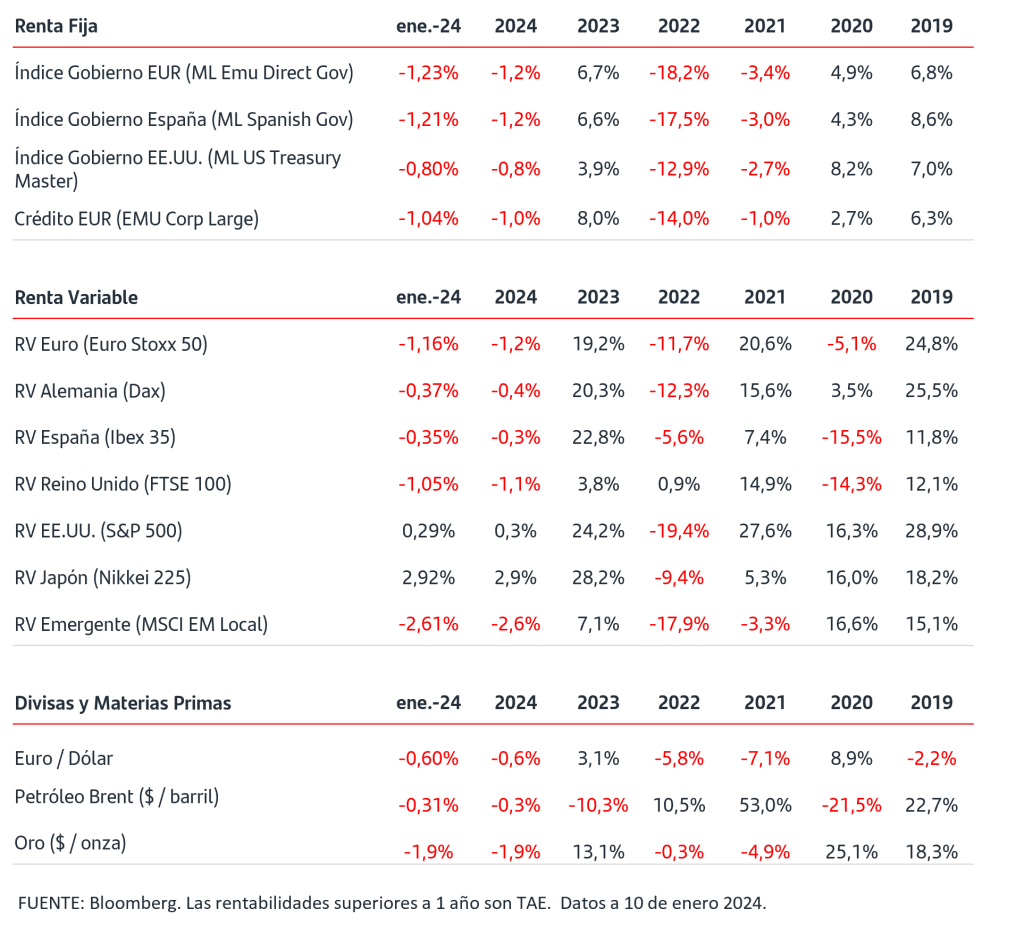

Tras las ganancias obtenidas en los índices de bonos y bolsas en 2023, los mercados han comenzado el año con sesgo a tomas de beneficios.

-

En los mercados de renta fija la tendencia ha sido ligeramente vendedora con caída en los precios de los bonos de gobiernos, es decir, subida de TIRES. En EEUU la TIR del Treasury a 10 años ha recuperado la zona del 4% tras subir +15p.b. y en Zona Euro la del bono del gobierno alemán a 10 años ha subido +20p.b. hasta el 2,21%.

- Las bolsas han comenzado el año con sesgo a tomas de beneficios si bien el S&P500 en EEUU anota subida en lo que llevamos de año. El mercado está pendiente ahora de la publicación de resultados empresariales del 4T23 que comienza a mitad de enero.

- El dólar se ha fortalecido ligeramente frente al euro desde el 1,1030$/€ de cierre de año al 1,097$/€.

¡Adiós 2023, Hola 2024!

¿Estás preparad@ para afrontar el nuevo escenario de tipos de interés?

A once días de haber despedido 2023, comenzamos con los buenos propósitos de Año Nuevo y evaluamos las oportunidades que podremos encontrar en el mundo de la inversión en 2024 de cara a afrontar el nuevo escenario de tipos de interés que se nos presenta.

Antes de todo queremos agradecer tu confianza y repasar juntos de dónde partimos y lo que supuso el año pasado para los mercados en los que conseguimos ser líderes de captación en la industria de fondos de inversión en España (datos de Inverco diciembre 2023).

¡Te lo resumimos!

Las sucesivas subidas de tipos de interés históricas que aplicaron los Bancos Centrales desde 2022 para frenar la inflación, provocaron fuertes caídas en los precios de los bonos de gobiernos y, por tanto, subida de sus TIRES (retornos). Estas medidas han dado sus frutos y la inflación, gran protagonista del ejercicio, se ha moderado tanto en EEUU como en Zona Euro y los Bancos Centrales han dado ya señales claras de que ha finalizado el ciclo alcista en los tipos de interés oficiales. Estas señales han tenido un impacto muy positivo en los mercados y en las últimas semanas se ha producido una fuerte subida en los precios de los bonos de gobiernos. Este movimiento ha favorecido a su vez a las bolsas y los principales índices de Zona Euro y EEUU anotan subidas superiores al 10% desde finales de octubre.

¡Salta hacía 2024 con paso firme!

En el escenario macroeconómico central que manejamos para 2024 el crecimiento económico seguirá siendo positivo -aunque más limitado-, la inflación se moderará y los tipos de interés oficiales comenzarán a bajar de forma paulatina.

Para este año, como inversores, debemos tener en cuenta estrategias más allá del corto plazo, que complementen el refugio que ofrecen, en estos momentos, los mercados monetarios tras las sucesivas subidas de los tipos de interés oficiales durante todo 2023.

Adicionalmente, creemos que es un excelente momento para construir carteras diversificadas, dados los elevados rendimientos disponibles tanto en activos sensibles a tipos de interés (deuda pública) como en activos sensibles al ciclo económico (bonos corporativos y renta variable).

Posicionarse de cara a los nuevos paradigmas

Al mismo tiempo, estamos asistiendo a cuatro transiciones estratégicas en las que conviene posicionarse. El mundo se enfrenta a cambios muy relevantes con respecto al modelo energético, el contexto geopolítico, el uso de la tecnología y el acceso a la financiación. De estos factores pueden surgir oportunidades de inversión (impulso a la productividad global y los nuevos flujos de inversión como el nearshoring: externalización a 3os de parte de la producción de una empresa, inteligencia artificial generativa, robótica, descarbonización, mercados privados…). Es probable que en la próxima década experimentemos una aceleración en el desarrollo e implementación de estas tendencias, por lo que podría ser una buena opción para los perfiles que inviertan a medio y largo plazo.

No obstante, te recordamos los mejores ‘super poderes’ a tu alcance para mantener en forma tu inversión y poder encarar con energía y confianza el nuevo año: Diversifica tu Inversión, revisa tu perfil de riesgo y respeta el plazo de la Inversión.

El cómo y el por qué, te lo explicamos detalladamente en nuestro Informe de Perspectivas de Mercado.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.