• Mercados • Tus inversiones • Agenda

• La atención del mercado ha estado en las reuniones de los Bancos Centrales:

- La Fed subió +25p.b. el tipo oficial situándolo en el rango del 5%-5,25%, nivel que el propio Comité establecía como tipo final de este ciclo alcista en las previsiones internas que publicaron en marzo. Además, han eliminado del comunicado la frase “el Comité anticipa que algún movimiento adicional de tipos será necesario”.

- El BCE ha moderado el ritmo al subir +25p.b. los tipos oficiales, situando el Depósito en el 3,25%. El comunicado deja abierta la puerta a más subidas ya que señala que “las decisiones futuras asegurarán que los tipos se fijen en niveles suficientemente restrictivos para conseguir que la inflación vuelva al objetivo del 2%, y se mantengan en dichos niveles tanto tiempo como sea necesario”.

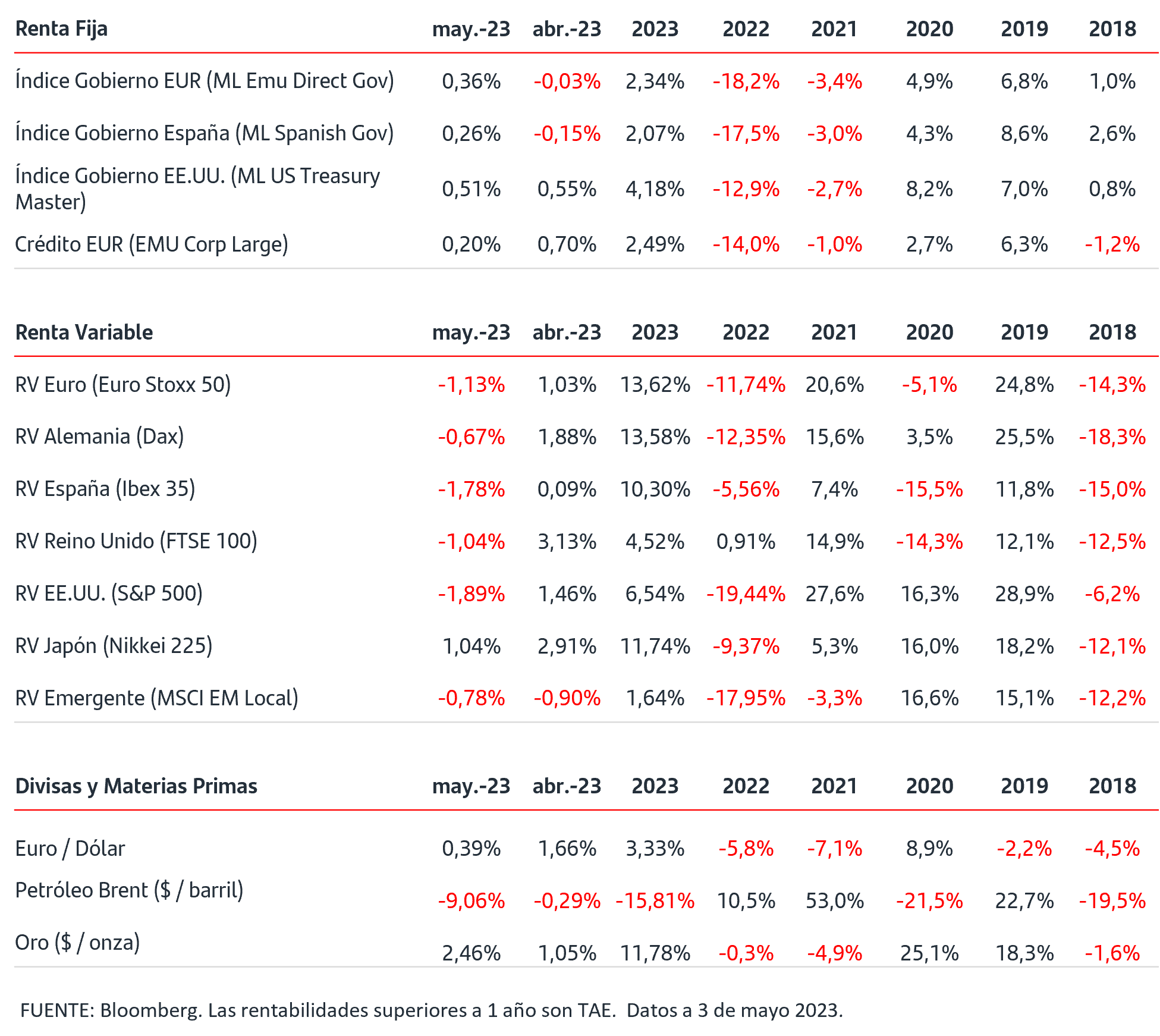

• En los mercados de renta fija el tono ha seguido siendo comprador y en EEUU la decisión de la Fed acentuó las caídas en las TIRES: en la sesión del miércoles la TIR del bono del gobierno a 2 años cedió -16p.b. al 3,80% y la del 10 años -8p.b. al 3,34%.

• Tras las subidas acumuladas en abril, las bolsas han iniciado mayo con tomas de beneficios tanto en Zona Euro como EEUU. La publicación de resultados empresariales mantiene el buen tono, superando las previsiones.

• En cuanto a materias primas, el precio del Crudo Brent ha caído a niveles de diciembre de 2021.

• En la divisa, el euro mantiene la fortaleza frente al dólar.

Celebra el día de la Madre.

Además de flores…ayúdala a invertir y a planificar su futuro

Sabemos lo importante que es tu patrimonio para ti y también estamos seguros, que buscas lo mejor para tus seres queridos, sobre todo si se trata de aquella persona que siempre te ha cuidado y ha trabajado, incansablemente, para darte lo mejor.

Este Día de la Madre puedes regalar un sinfín de cosas, pero ¿por qué no regalarle tiempo y orientación para planificar y mejorar su futuro? Ayudarla a invertir, reorientar sus ahorros o mejorar su cartera de inversión para alcanzar sus metas a largo plazo, puede ser una forma poco convencional pero muy original de agradecerle todo lo que ella ‘ha invertido’ en ti. Y más en el momento actual con la inflación haciendo de las suyas para amargarnos el día a día.

Proponla conocer los fondos de inversión y planes de pensiones1. Estos vehículos suelen ser una de las opciones elegidas por los inversores para sacar partido a sus ahorros, por sus ventajas fiscales2 y porque nos dan acceso a una cartera diversifica de bonos, acciones u otros activos. Ambos productos financieros brindan acceso a mercados e industrias sin un alto presupuesto, están gestionados por expertos que buscan diversificar la inversión en función del riesgo dispuesto a asumir. Existen diferentes tipos o categorías que pueden variar en función de lo que necesita y de acuerdo a sus metas, etapa de vida y el riesgo que esté dispuesta a asumir. Tomando en cuenta factores, como es el caso de si sigue generando ingresos o está en la etapa del retiro.

Si es una persona con perfil conservador un fondo o plan de pensiones de renta fija podría ser una posible opción. La renta fija a corto plazo se está viendo favorecida3 por el contexto actual de subida de tipos de interés continuada por los Bancos Centrales.

De lo contrario, si es una persona decidida y estaría dispuesta a obtener un mayor potencial de crecimiento a futuro, un fondo/plan de pensiones mixto o de acciones podría encajarla mejor.

En cambio, si nuestra mamá ya ha dado el paso hacía la inversión pero desea sacar un mayor partido a sus ahorros, una forma de hacerlo es realizando aportaciones periódicas. La periodicidad nos proporciona flexibilidad a la hora de elegir qué cantidad invertir, sin comprometer nuestra salud financiera, y de una forma cómoda y sencilla. Podemos automatizar una aportación periódica, suspenderla temporalmente, o ampliarla / reducirla, en función de nuestras circunstancias y nuestro presupuesto.

Además, las aportaciones periódicas podrían mitigar el riesgo de mercado, al no concentrar la compra a un único precio. Es más, de cara a nuestros objetivos de largo plazo los momentos de caída podrían ser una buena oportunidad para reforzar nuestras aportaciones si se compra a un precio más favorable.

Es importante, investigar y comparar, con ella, las diferentes opciones disponibles para encontrar un producto que tenga una buena trayectoria y comportamiento y que se adapte a sus necesidades. Y, totalmente necesario, comprender los riesgos, beneficios asociados al vehículo elegido y la recomendación de mantener la inversión a largo plazo para permitir que la inversión crezca y pueda maximizar su potencial de retorno.

Podéis buscar información online o si lo preferís, nunca está de más, dejaros asesorar por expertos profesionales que sabrán ayudaros en la toma de decisiones.

No obstante, como las necesidades y perfil de riesgo pueden cambiar con el paso del tiempo, tanto los fondos de inversión, como los planes de pensiones, nos permiten realizar traspasos a otros fondos y planes en los que nos encontremos más cómodos, sin tener que tributar hasta el momento que decidamos venderlo (fondo) o rescatarlos (plan) bajo algunos de los supuestos o contingencias de reembolso amparadas por la ley2.

Aprovecha este día tan especial para hacerlo aún más especial. No se trata solo del capital que una persona puede llegar a ganar, sino el tiempo de planificación, el compartir el logro de ayudar a tu ser querido a ser parte y aprender cada vez más del mundo de la inversión. Después de todo, la mejor inversión que puede hacer un ser humano es en sí mismo.

https://www.bancosantander.es/particulares/ahorro-inversion

Este documento no constituyen un asesoramiento y la idoneidad de los productos dependerá de los factores de cada inversor.

1 – La inversión en fondos de inversión u otros productos financieros indicados en el presente documento , lleva asociada en su contratación comisiones de gestión y custodia y puede estar sujeta a riesgos de inversión: riesgo de mercado, riesgo de crédito, riesgo de tipo de cambio, riesgo de tipo de interés, riesgo por inversión en renta variable, riesgos propios de mercados emergentes y riesgo de inversión en instrumentos financieros derivados. La categoría de riesgo “1” no significa que la inversión esté libre de riesgo. Las rentabilidades del pasado no son indicativas de resultados en el futuro.

2 – Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que éstas puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.

3 – Las rentabilidades pasadas no son indicativas de resultados futuros.

Aviso legal: Santander Asset Management advierte que esta presentación contiene manifestaciones sobre previsiones y estimaciones. Dichas previsiones y estimaciones están incluidas en diversos apartados de este documento e incluyen, entre otras, comentarios sobre el desarrollo de negocios futuros y rentabilidades futuras. Mientras estas previsiones y estimaciones representan nuestros juicios sobre expectativas futuras de negocios, puede que determinados riesgos, incertidumbres y otros factores relevantes ocasionen que los resultados sean materialmente diferentes a lo esperado. Entre estos factores se incluyen, (1) situación del mercado, factores macroeconómicos, directrices regulatorias y gubernamentales, (2) movimientos en los mercados bursátiles nacionales e internacionales, tipos de cambio y tipos de interés, (3) presiones competitivas, (4) desarrollos tecnológicos, (5) cambios en la posición financiera o de valor crediticio de nuestros clientes, deudores o contrapartes. Los factores de riesgo y otros factores fundamentales que hemos indicado podrían afectar adversamente a nuestro negocio y al comportamiento y resultados descritos y contenidos en nuestros informes pasados, o en los que presentaremos en el futuro, incluyendo aquéllos remitidos a las entidades reguladoras y supervisoras, incluida la Securities Exchange Commission de los Estados Unidos de América. La información incluida en el presente documento ha sido recopilada de fuentes que SANTANDER ASSET MANAGEMENT S.A. S.G.I.I.C. considera fiables aunque no ha confirmado ni verificado su exactitud o que sea completa. Santander Asset Management no asume responsabilidad alguna por el uso de la información contenida en este documento, el cual no constituye ninguna recomendación ni asesoramiento personalizado ni oferta ni solicitación. La inversión en fondos de inversión u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es aconsejable pedir asesoramiento personalizado al respecto.