¿Qué régimen fiscal tiene un plan y un fondo de pensiones de empleo?

Planes de Pensiones de Empleo para empresas

Límites de aportación y deducción en IRPF para empleados

El límite conjunto para todos los instrumentos de previsión social se mantiene en 1.500 euros anuales de aportaciones a planes de pensiones individuales, planes de previsión asegurados, o a planes de pensiones de empleo.

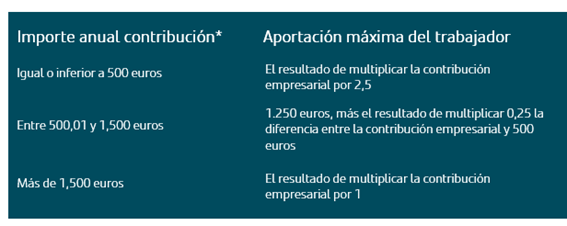

Este límite se podrá incrementar en otros 8.500 euros anuales (alcanzando un límite total 10.000 euros), siempre que tal incremento provenga de contribuciones empresariales, o de aportaciones del trabajador al mismo instrumento de previsión social por importe igual o inferior al resultado de aplicar a la respectiva contribución empresarial según los siguientes coeficientes:

Estos coeficientes serán de aplicación para salarios inferiores a 60.000 euros procedentes de la empresa que realiza la contribución.

Para salarios superiores a 60.000 euros se aplicará el coeficiente 1.

En este caso la aportación máxima del trabajador a planes de pensiones de empleo será de 4.250 euros, siempre que esté igualando la aportación de su empresa empleadora. Adicionalmente, podrá aportar sus 1.500 euros de libre disposición.

Las aportaciones a planes de pensiones de empleo reducen la base imponible del IRPF.

Ventajas para las empresas por sus contribuciones empresariales a planes de pensiones de empleo

Deducción en el Impuesto de Sociedades por las contribuciones de la empresa a planes de pensiones de empleo

Se establece una nueva deducción para las empresas en la cuota íntegra del impuesto de Sociedades, del 10% de las contribuciones empresariales imputadas a favor de los trabajadores con retribuciones brutas anuales inferiores a 27.000 euros.

Cuando se trate de trabajadores con retribuciones brutas anuales superiores a 27.000 euros, la deducción se aplicará sobre la parte proporcional de las contribuciones empresariales que correspondan a esos primeros 27.000 euros de salario.

Bonificación de las cuotas empresariales de cotización a la Seguridad Social por sus contribuciones a planes de empleo

Las empresas tienen derecho a una reducción de las cuotas empresariales a la Seguridad Social por contingencias comunes, exclusivamente por el incremento en la cuota de cotización que derive directamente de la aportación empresarial al plan de pensiones.

El importe máximo de estas contribuciones a las que se aplicará una reducción del 100% es el “resultante de multiplicar por trece la cuota resultante de aplicar a la base mínima diaria de cotización del grupo 8 del Régimen General de la Seguridad Social para contingencias comunes, el tipo general de cotización a cargo de la empresa para la cobertura de las contingencias comunes”. Es decir, haciendo el cálculo con las bases de cotización que había en el año 2022, alcanzaría hasta aproximadamente 119,31 euros al mes (1.431 euros anuales).

Fiscalidad del fondo de pensiones

Los Fondos de Pensiones, como tales instituciones, están sujetos al Impuesto de Sociedades a un tipo de gravamen “cero” (ello permite al Fondo de Pensiones recuperar las retenciones soportadas sobre los rendimientos del capital).

Impuesto del patrimonio

Los derechos consolidados de los que sea titular un partícipe en su Plan de Pensiones están exentos de este impuesto.

Impuesto de sucesiones y donaciones

Las prestaciones percibidas por los beneficiarios de un Plan de Pensiones no están sujetas a tributación a este Impuesto.

Prestaciones

La percepción de una prestación derivada de un Plan de Pensiones, cualquiera que sea la contingencia producida, tiene el tratamiento de Rendimiento de Trabajo para quien la percibe.

- Las prestaciones del Plan de Pensiones, cualquiera que sea la contingencia que las origina (jubilación, invalidez permanente, dependencia y/o fallecimiento) y cualquiera que sea su forma de percepción (capital, renta y/o mixta), tributan por el 100%de su importe en el I.R.P.F. como Rendimientos del Trabajo del ejercicio en el que se perciben.

- La percepción en forma de capital por la parte del Derecho Consolidado que corresponde a aportaciones realizadas hasta 31.12.2006, tiene una reducción del 40% de su importe en la Base Imponible del I.R.P.F. El resto del capital generado por aportaciones posteriores al 31.12.06 no tendrá esta reducción, tributando por la totalidad de su importe.

Calendario para aplicación de la reducción del 40%

- Contingencias nuevas (acaecidas a partir del 1 de enero de 2015), se podrá aplicar la reducción del 40% cuando se solicite el cobro de la prestación en el mismo ejercicio en que acaezca la contingencia o en los dos siguientes.

- Contingencias antiguas (acaecidas antes del 1 de enero de 2015), se distinguen dos supuestos:

- Contingencias acaecidas en los ejercicios 2011 a 2014, el régimen transitorio solo podrá ser de aplicación, en su caso, a las prestaciones percibidas hasta la finalización del octavo ejercicio siguiente a aquel en el que acaeció la contingencia correspondiente.

- Contingencias acaecidas en los ejercicios 2010 o anteriores, el régimen transitorio solo podrá ser de aplicación, en su caso, a las prestaciones percibidas hasta el 31 de diciembre de 2018.

|

Año acaecimiento contingencia

2010 o anterior |

Plazo máximo para cobro con reducción 40% (Texto aprobado) 31-dic-2018 |

*Fiscalidad en territorio común.

El presente contenido está concebido con carácter informativo y en ningún caso constituye un elemento contractual, ni una recomendación, ni asesoramiento personalizado, ni oferta, ni solicitación. Se debe consultar el DDFP (Documento de Datos Fundamentales para el Partícipe) antes de tomar cualquier decisión de inversión, suscripción o compra de acciones o participaciones o desinversión en www.santanderassetmanagement.es o a través de los comercializadores autorizados, que deberán entregar la información legal del fondo conjuntamente con esta documentación. No se ha comprobado que los datos contenidos en este documento respondan a los requisitos de comercialización de todos los países de venta ya que solo se trata de un documento de información y no de comercialización del producto. Este producto no puede comercializarse a personas estadounidenses o residentes en Estados Unidos. Para cualquier información relativa al producto puede dirigirse a SANTANDER PENSIONES, S.A. EGFP (Paseo de la Castellana nº24 – 28006 – MADRID, sociedad gestora registrada en la Dirección General de Seguros (DGS) con el número G-0080.

El Depositario de los fondos es Caceis Bank Spain, S.A.U. (Parque Empresarial La Finca. Paseo Club Deportivo 1 – Edificio 4, Planta 2. 28223. Pozuelo de Alarcón. Madrid). La inversión en planes de pensiones u otros productos financieros indicados en el presente documento pueden estar sujetos a riesgos de inversión: riesgo de mercado, riesgo de crédito, emisor y contraparte, riesgos de liquidez, riesgos de divisa y, en su caso, riesgos propios de mercados emergentes. Adicionalmente si los fondos materializan sus inversiones en hedge funds, o en activos o fondos inmobiliarios, de materias primas o de private equity, se pueden ver sometidos a los riesgos de valoración y operacionales inherentes a estos activos y mercados así como a riesgos de fraude o los derivados de invertir en mercados no regulados o no supervisados o en activos no cotizados. Las rentabilidades del pasado no son indicativas de resultados en el futuro. La categoría de riesgo 1 de un fondo, no significa que la inversión esté libre de riesgo.

Cualquier mención a la fiscalidad debe entenderse que depende de las circunstancias personales de cada inversor y que puede variar en el futuro. Es recomendable pedir asesoramiento personalizado al respecto antes de tomar ninguna decisión de inversión. La información contable o de mercado incluida en este documento ha sido recopilada de fuentes que SANTANDER PENSIONES, S.A. EGFP considera fiables, aunque no ha confirmado ni verificado su exactitud o que sea completa. SANTANDER PENSIONES, S.A. EGFP no asume responsabilidad alguna por el uso de la información contenida en este documento.